住宅ローンを組めるのは一般的に何歳まで?

長期間かけて高額な借入金を返済する住宅ローンには、契約時に年齢制限が設けられています。住宅ローンの年齢制限には、申込時年齢(申込可能年齢、住宅ローンを申し込むときの年齢)と完済時年齢(計画通りに返済したときに完済となる年齢)の2種類があり、その年齢は金融機関によって異なります。

多くの金融機関では、申込時年齢は18歳以上70歳未満、完済時年齢は80歳前後に設定されています。

完済時年齢が80歳の金融機関では、例えば30歳で契約する場合には、35年ローンを組んで65歳で完済するプランでの借り入れができます。60歳でも住宅ローン契約は可能ですが、80歳までに完済する必要があるため、最長でも20年間のローンしか利用できません。

◆参考◆住宅ローンを組む年齢の目安とは?無理のない返済計画を立てよう

住宅ローンは一般的に何歳までに組む人が多い?

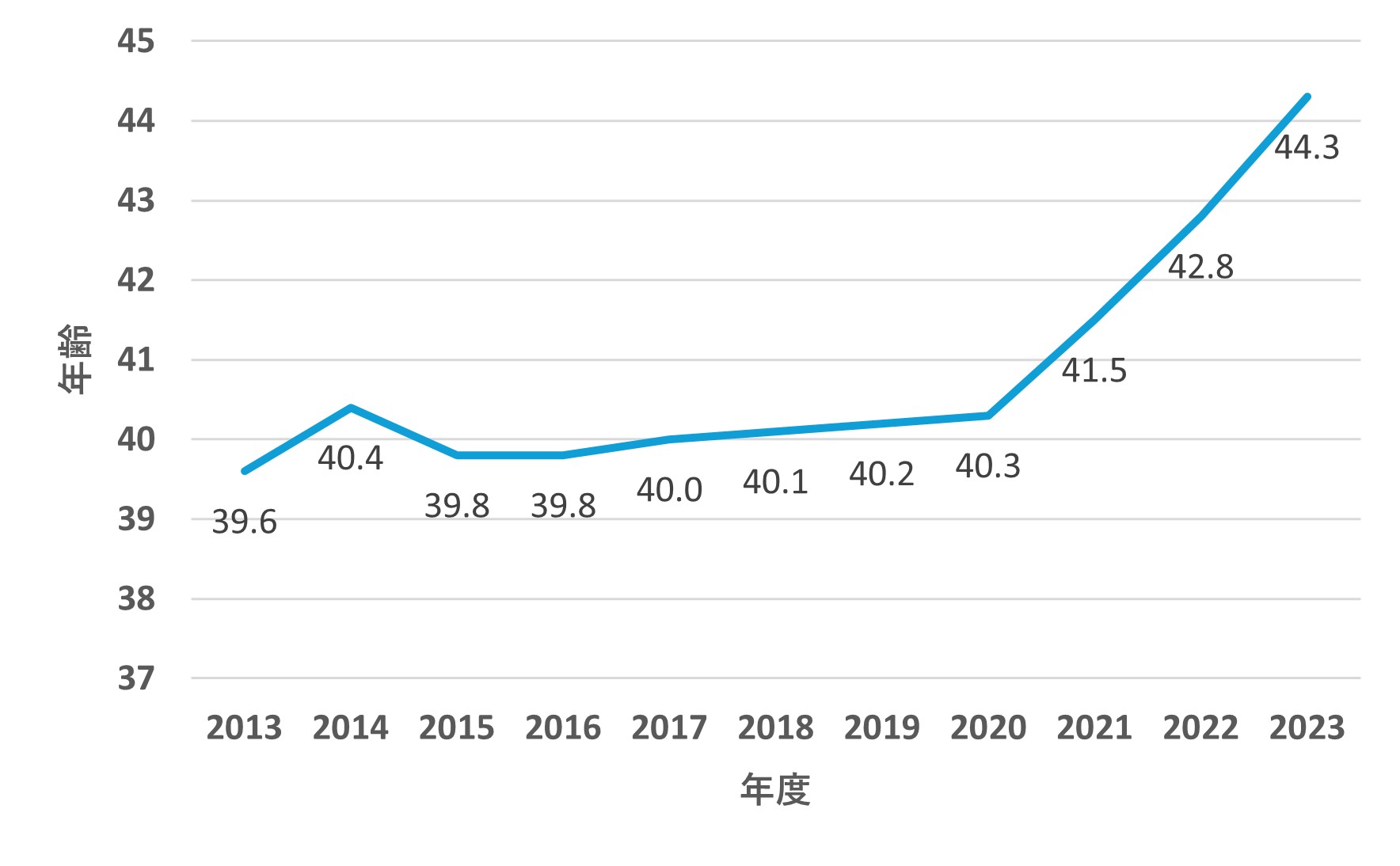

長期固定金利のフラット35の利用者を対象に、住宅金融支援機構が行っている「フラット35利用者調査」によれば、2023年度のフラット35利用者の平均年齢は44.3歳でした。近年は30歳代と20歳代の利用者の割合が減る一方で、50歳代と60歳代の利用者の割合が増えており、平均年齢は上昇しています。

フラット35利用者の平均年齢は近年上昇傾向

住宅ローンを組むときの注意点・ポイント

住宅ローンの審査と借入後の返済において、申込者の年齢は重要事項の1つです。審査する側の視点と、返済する人の視点の両面から、その注意点とポイントを解説していきます。

35年ローンを組めるのは40代前半まで

70歳程度までは住宅ローンを申し込み可能としている金融機関は多いのですが、完済時年齢の制限はどの金融機関でも80歳前後です。したがって、35年以上の長期ローンを組める年齢は限られています。

前述したように、60歳で住宅ローンを契約したときは、返済期間は最長でも20年程度となります。35年ローンを組めるのは40代前半までであることを知っておきましょう。

退職後の返済計画の検討は慎重に

完済時年齢の上限は80歳前後ですが、80歳まで現役時代と同程度の収入を得るのは難しいことが多いでしょう。一般的な企業の給与体系は50代前半でピークを迎え、50代後半からは収入が減り始め、60代~70代は働き続けたとしても収入が大きく減る傾向にあります。

また、住宅ローンを返済していく時期には、自身の老後資金や子どもの教育資金、場合によっては親世代の介護費用や自動車購入などの出費もあります。とくに老後資金・教育資金は大きな金額となることから、時間をかけて計画的に準備を進める必要があります。

60歳以降まで返済を続けることを予定している場合には、予算を抑えて借り入れを少なくしておくか、返済に困らないように貯蓄・資産形成を進めておくことが重要です。

◆参考◆返済額を簡単にシミュレーション:返済額シミュレーション

40代までは借入可能額は増える傾向

住宅ローンの借入可能額は、年収や勤続年数と相関するため、一般的には年収が低くて勤続年数が短い20代よりも、年収が上がり勤続年数が長くなる30代・40代のほうが大きくなります。20代では希望額のローンが組めなかった人でも、30代・40代になると借りられる可能性が高くなります。そのため高額な物件の購入を検討している場合は、年収と勤続年数を積み重ねることが重要です。

ただし、近年は物件価格が上昇傾向にあるため、気に入った物件があれば、最長50年ローンといった長期ローンを利用して早めに購入するのも戦略の1つです。

疾病保障団信には加入できないことがある

住宅ローンを組むときには、ほとんどの金融機関では団体信用生命保険(団信)に加入する必要があります。また、多くの金融機関では、がんや三大疾病(がん・心疾患・脳血管疾患)などを対象とした疾病保障団信を提供しており、多くの人が加入しています。

ただし、疾病保障団信の多くには加入時の年齢制限があり、その上限は45歳から50歳程度までの商品が中心です。それを超える年齢になると加入できなくなってしまいます。

健康状態に問題がある場合は契約が困難

団信は生命保険の一種であり、加入時に審査があります。そのため、持病を持っている人や、大病を患った経験がある人は加入できなくなってしまいます。住宅ローンを組んで自宅を購入するつもりがあれば、このリスクも頭に入れておく必要があります。

一般的には、年齢が高くなるほど健康問題が生じやすくなり、住宅ローンを組めなくなるリスクが高まります。

住宅ローンは何歳までに組むべき?

以上を踏まえて、住宅ローンの契約は何歳までに行うのが良いのでしょうか? 前述したように、20代の場合は借入可能額が低くなってしまいます。また、40代後半になると返済期間が短くなったり、返済期間の半ばの時点で収入が減っていったりする状況になります。

借入可能額と借入・返済におけるリスクを総合的に考慮すると、住宅ローンはできれば40歳までに申し込みを行うほうがよいでしょう。

特に、35歳までに住宅ローンを組めば、35年ローンを組んでも完済は70歳となり、返済期間の大半が給与収入を得られる期間に収まります。健康状態が良い場合も多いため、団信への加入審査で問題になるリスクは低くなります。また近年は、返済期間が35年超~50年の商品も充実していることから、20代のうちにこれを利用することも手段の1つです。

完済時年齢は70歳までを目安にするのがおすすめ

住宅ローンを組むときに、借入金額や金利に注目する人は多いのですが、「完済時に何歳になっているか」を考慮することも非常に重要です。かつては定年までの完済が理想であると言われましたが、昨今は不動産価格が高騰していることからも、現実的な目安として完済時年齢を70歳までに設定しておく考え方がおすすめです。

その理由は、大半の日本企業の定年が60歳から65歳の間に設定されており、70歳までは継続雇用(再雇用)を受け入れているためです。ただし、50代後半からは収入が減少していく給与体系の企業が多いことから、それを前提にした貯蓄の準備をしておきましょう。

金融機関の審査においても、完済時年齢は非常に重要な項目です。国土交通省の「令和4年度民間住宅ローンの実態に関する調査結果報告書」によれば、完済時年齢を審査項目とする金融機関は98.7%に上り、勤続年数(93.2%)や返済負担率(93.0%)を上回ります。その背景には、高齢になるほど健康問題や収入減少のリスクが高まり、返済が困難になる可能性が高まることがあります。

自身のライフプランだけでなく、審査の観点からも完済時年齢は70歳までと考えて、無理のない返済計画を立てましょう。

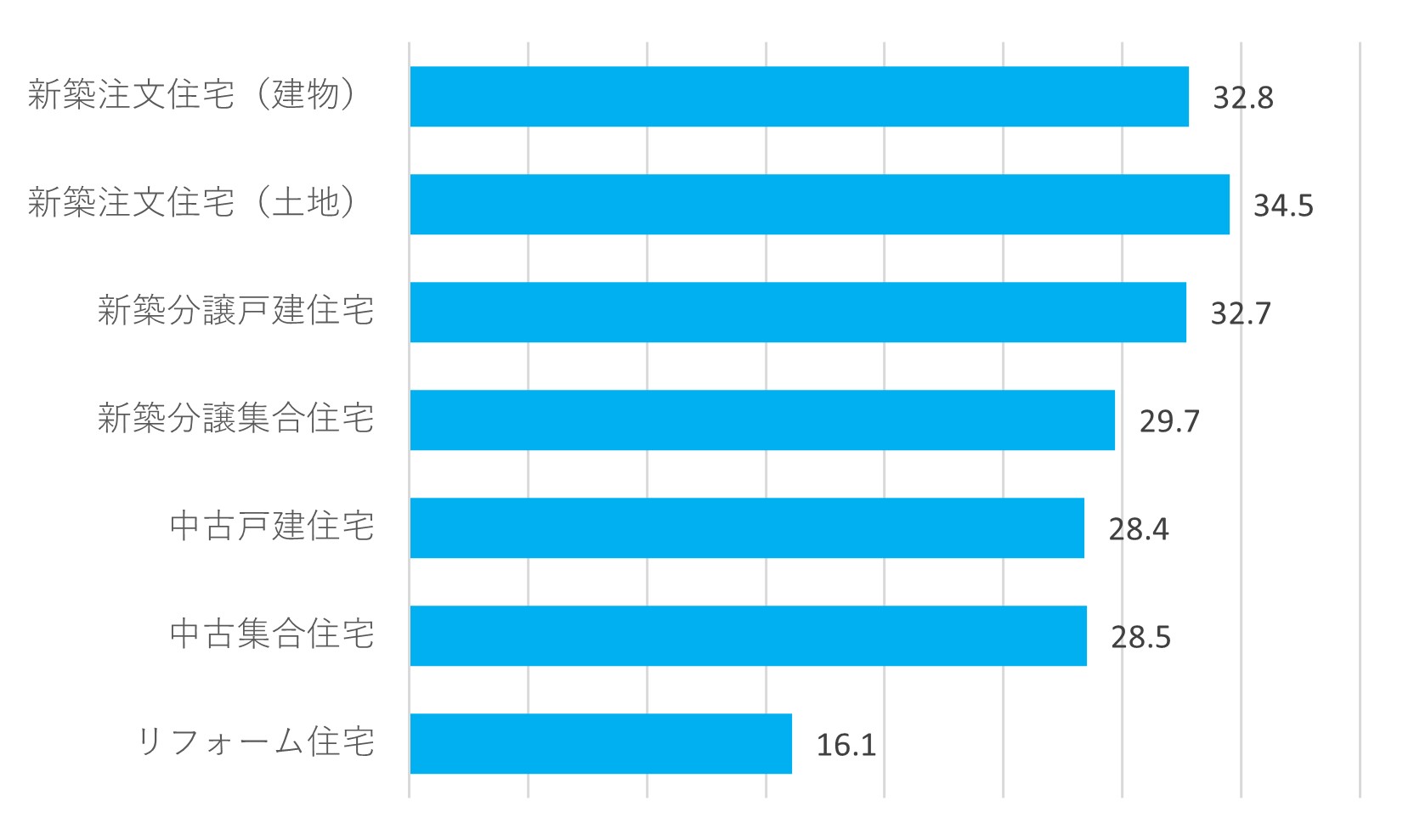

新築住宅購入時の住宅ローンの一般的な返済期間は30~35年

新築住宅を購入する際の住宅ローンの返済期間は、30~35年が一般的になっています。国土交通省の「令和4年度住宅市場動向調査報告書」によれば、新築注文住宅を購入した人の平均返済期間は32.8年(土地購入は34.5年)、新築分譲戸建住宅では32.7年、新築分譲集合住宅では29.7年という結果になっています。統計データからは、多くの人が長期のローンを利用していることがわかります。

繰り上げ返済で早期完済を目指すことも可能

多くの人が住宅ローンを30年以上の期間で組んでいますが、繰り上げ返済を行うことで、予定よりも早く完済したり、総返済額を減らしたりすることが可能です。

繰り上げ返済とは、返済予定よりも前倒しして借り入れた元本を返済することをいいます。繰り上げ返済には、元本を減らすことによって将来に支払う金利を減らせるというメリットがあります。

繰り上げ返済には大きく2つの方法があり、1つ目は毎月返済額を変えずに、返済期間が短くなる「期間短縮型」です。この方法は金利を軽減する効果が大きく、また早期に完済できるという特徴があります。手元資金に余裕があり、かつ将来にわたって返済のめどが立っている場合にはオススメです。

もう1つは返済期間を変えずに毎月返済額を少なくする方法で、これは「返済額軽減型」と言われます。返済期間が変わらないため、支払う金利の軽減効果はそれほど大きくないものの、以降の毎月返済額が減ることは大きな意味があります。

繰り上げ返済は、残り返済期間が長い返済初期に行うほうがメリットが大きいと言えますが、繰り上げ返済を行ったあとにその資金を取り戻すことはできませんので、無理のない範囲で検討することが重要です。

住宅ローンを組む際のポイント

住宅ローンは長期・高額の借金です。そのため無理のない返済計画を立てることが非常に重要で、老舗資金や教育資金などの支出も考慮した総合的な資金計画がその鍵となります。また、返済期間の設定に関する考え方や、好条件の住宅ローンを自分で選ぶ姿勢も重要です。

老後資金や教育資金などの他の支出も考慮して予算を立てる

住宅ローンの返済計画を立てる際には、毎月返済額だけではなく、その他の大きな支出も考慮する必要があります。その代表が、後述する老後資金、教育資金、介護費用などであり、その他に自動車の購入や維持費などもかかります。また、自宅を所有すると建物や設備の修繕・更新や各種の税金といった負担が生じてきます。

このような支出に対する貯蓄ができる範囲で借入額を設定し、長期的にみて無理のない返済計画を立てることが重要です。なお、一般的には年収の5倍程度までの借入額であれば、余裕をもった返済ができると言われていますので、参考にしてみましょう。

迷ったら返済期間は長くする

完済時年齢が退職後になってしまう場合などには、返済期間の後半の収支を不安に思う方もいるでしょう。もし、返済期間の設定に迷う場合には、なるべく長くしておくほうが合理的です。

その理由は、返済期間を短くすることは、前述した繰り上げ返済によっていつでも可能であるからです。一方で、一度借りたローンの返済期間を後から延ばすことは現実的にはかなり難しく、再度金融機関による審査を受けて、承認を得る必要があります。

返済期間を長めに設定しておけば、毎月返済額は少なくなり、手元資金に余裕が生まれます。この余裕資金があれば、繰り上げ返済をしたり、収入減少や支出増加に備えたりすることができるので、住宅ローンが返済困難になるリスクを軽減できます。

住宅ローンは自分で選ぶ

住宅を購入するときには、不動産会社から提携ローンの紹介を受けることも少なくありません。しかし、提携ローンの条件が最も良いとは限らず、また必ずしも提携ローンを利用する必要はありません。つまり、自分にとって最も有利な条件の住宅ローンを選ぶことが重要です。

金融機関によって金利に差があることはもちろん、万一の際にローン残高がゼロになる団信(団体信用生命保険)の保障内容にも大きな違いがあります。その他の諸条件も金融機関によって特色があり、自分にとって有利な金融機関を利用できれば、月に数千円以上お得になることもあるのです。

自分に合った住宅ローンの提案を受けたい場合や、専門家に住宅ローンに関する質問をしたい場合には、ぜひモゲチェックの「住宅ローン診断」(無料)を利用してみてください。

《住宅ローンで覚えておきたい》ライフプランで必要とされる資金

住宅ローンの借入を検討する際には、必要となるその他の資金も含めたシミュレーションが必要です。人によって必要な資金は異なりますが、まずは平均値を押さえておきましょう。

老後資金

老後資金は必要となる金額が大きくなることが多く、計画的に準備を進めていく必要があります。老後の生活資金は、主に年金給付と貯蓄の取り崩しによって賄われます。年金の受給額には個人差が出やすいため、平均で考慮するのではなく、自身の見込みをもとにシミュレーションしましょう。日本年金機構の「ねんきんネット」では、何歳まで働くと年金がいくらになるかが簡単にシミュレーションできます。

なお、2024年の総務省統計局「家計調査」によれば、毎月の支出の平均値は高齢夫婦世帯では約25万円、単身世帯では約15万円となっています。

教育資金

子どもが幼稚園・小学校・中学校・高校・大学に通った場合の教育資金の平均値は1,000万円程度ですが、すべて公立校の場合は約870万円、すべて私立の場合は約2,310万円と幅があります。高等教育になればなるほど差が大きくなる傾向があり、特に大学・大学院進学や海外留学の有無、学部・学科の種別、自宅通学か自宅外通学かで1,000万円以上の差になることも少なくありません。

予測を立てやすい高校までの資金に加えて、大学以降の教育資金は数百万円程度と仮に見込んでおき、必要に応じて低金利の奨学金を利用することも考慮するなどしておきましょう。

介護費用

自身の両親や義父母などに介護が必要となった場合や、自身の高齢期に備えて介護費用が必要です。生命保険文化センターによる「2024(令和6)年度 生命保険に関する全国実態調査」によれば、介護費用における平均値は月額9万円であり、高齢期での介護費用の必要金額の見込みは2,000~2,500万円程度となっています。必ずしも全員が必要となる費用ではないものの、介護費用まで準備できていれば安心です。

1番おトクな住宅ローンを見つけるなら、モゲチェック

モゲチェックの住宅ローン提案サービス「住宅ローン診断」は、わずか5分の情報入力で、これまでに蓄積された膨大な審査結果データをもとに、さまざまな金融機関の中からあなたにぴったりの住宅ローンをご紹介いたします。

疾病保障団信は金融機関によって年齢制限が異なることが多く、年齢によってどの金融機関を利用するのが最も好条件かは異なります。1番おトクな条件で借りるためにも、ぜひ「住宅ローン診断」を試してみてください。利用は完全無料です。

まとめ

住宅ローンには申込時年齢と完済時年齢という2つの年齢制限があり、この2つを満たせば申し込みは可能です。しかし、35年を超える長期ローンを組むには、完済時年齢の制約は意識しておかなければいけません。他にも、年収や勤続年数、健康状態などの年齢と相関する審査項目があり、また疾病保障団信には加入年齢の制限があります。

新築住宅を購入する人は平均して30~35年のローンを組んでいることから、完済時年齢は70歳前後を目安に考え、状況に応じて繰り上げ返済によって返済期間を短縮する方法があることも知っておきましょう。

そのうえで、将来に必要となるその他の費用も含めてライフプランを検討し、無理のない返済計画を立てることが、安心して住宅ローンを利用する上では重要です。

住宅ローン審査、ここがポイント!

通らない理由や対策を解説

住宅ローンの審査は仮審査(事前審査)→本審査の流れで進みます。仮審査と本審査は目的が異なり、仮審査は「その人に融資が可能かどうか」、そして物件の売買契約後に行う本審査では「本当に融資をしていいか」の観点での審査になります。

仮審査では審査の受付基準に合致しているかどうかや本人の返済能力、個人信用情報などが比較的簡易にチェックされます。本審査ではたくさんの書類のチェックや物件の担保価値の精査など、多岐にわたる項目を仮審査よりも厳密に審査されます。

本審査も通過したら金融機関とローン契約し、住宅の決済を行うことになります。

| 審査にかかる期間

仮審査は即日〜1週間程度、本審査は2〜3週間程度を要します。住宅購入時はなにかと慌ただしくなるため、余裕を持ったスケジュールを立てることが大切です。

| 仮審査のポイント

仮審査では大きく3つ、「本人の属性情報」「返済能力」「個人信用情報」がチェックされます。細かく見ていきましょう。

・「本人の属性情報」

申込時の年齢や完済時の年齢、年収や雇用形態、勤続年数など、金融機関が個別に定めている受付基準に合致しているかが審査されます。「正規雇用であること」「勤続1年以上であること」「年収は300万円以上」など細かな条件が金融機関ごとに定められており、それらに合致している必要があります。具体的な基準は非公表のケースが多いものの、「◯◯銀行 商品概要」と検索するとある程度は銀行公式サイトで確認できます。

・「返済能力」

収入に対して借り入れ額が過大でないかが審査されます。代表的な指標として年収に占める年間返済額の割合である「返済比率」があります。住宅ローンの年間返済額の計算には実際の金利ではなく、審査上のみ使われる「審査金利」が使われます。金融機関によって異なるものの、概ね3%前後という高めの審査金利でストレスをかけて計算されます。また、年間返済額には住宅ローンだけでなく自動車ローンやカードローンなどの借り入れの返済も考慮されます。

返済比率の上限は多くの金融機関が非公表ですが、目安は30%〜35%です。フラット35の場合は年収400万円未満なら30%、400万円以上なら35%と公表されています。

・「個人信用情報」

個人信用情報とはクレジットカードの支払いなどの履歴情報です。過去に延滞などのネガティブな履歴があると、住宅ローン審査にはマイナスに作用します。

| 本審査のポイント

本審査では様々な資料の提出のうえ、「仮審査の申告内容との相違がないか」「担保評価」が主に審査されます。

・「仮審査の申告内容との相違がないか」

仮審査で申告した年収と源泉徴収票の金額が違っていないか、借り入れがある場合はその内容が仮審査の申告内容と違っていないかなど、仮審査で金融機関に申告した内容との整合性がチェックされます。

・「担保評価」

住宅ローンで物件を購入すると、通常は金融機関によって「抵当権」が設定されます。抵当権とはいわば担保のことであり、申込人が住宅ローンの返済ができなくなったとき、その物件を売却して融資金の回収に充てるためです。そのため、購入しようとする物件の価値が借り入れ額に対して著しく低くないかをチェックされます。また物件そのもののスペック、例えば耐震基準や適法物件かどうかなども、金融機関の定める基準と照らし合わせられています。

| よくある本審査落ちのパターンやNG行為

・仮審査の申告内容と異なる点があった

仮審査と本審査で申告内容に相違があると落ちる確率が高まります。例えば仮審査で申告した年収と提出した源泉徴収票の年収が違えば、返済能力の計算が狂うことになります。

・別の借り入れを行う

住宅ローンの審査中に別の借り入れを行うと返済比率に悪影響が出ます。ローンという名称ではありませんがクレジットカードのリボ払いも借り入れと同じ扱いです。気軽な買い物が原因で住宅ローン審査に落ちる可能性もあるため注意が必要です。また、審査期間中はローンの延滞にも普段以上に注意しましょう。

・転職や退職

審査中に転職すると通過は難しくなります。金融機関は現在の勤務先で長く働き続けることを前提に住宅ローンの返済能力を見繕っているため、その前提が崩れるのです。さらに勤続年数の基準を満たせなくなる可能性が高くなります。

・健康上の問題で団信に加入できない

『団体信用生命保険(団信)』へ加入できず、住宅ローンを利用できないケースもあります。団信とは契約者が死亡したり高度障害に陥ったりした際、ローン残高を肩代わりしてくれる保険です。

生命保険のため、加入するためには過去3年ほどの病歴や治療歴などを告知しなければなりません。そのため健康状態によっては、団信の審査に通過できない場合があります。一般的な住宅ローンは団信への加入が必須とされているため、加入できなければ契約できません。

| 審査に通りやすくなるコツ・対策

・頭金(自己資金)を多めに入れて借入金額を下げる

自己資金を多めに確保して借入金額を引き下げることで審査に通りやすくなります。多くの自己資金を貯蓄できる人と言えるため、金融機関からの信頼を得やすいでしょう。

借り入れ額が少なくて済むため返済負担も軽減され、返済比率を引き下げることもできます。金融機関によっては自己資金の割合に応じて優遇金利を適用してもらえる点もメリットです。

・借り入れがある場合はなるべく返済しておく

自動車ローンやカードローンなどの借り入れがある場合は、なるべく繰り上げ返済をして残高を減らしておくことも大切です。返済比率を引き下げる要因になるため、審査に通りやすくなります。

・ペアローンや連帯債務、収入合算を検討する

配偶者に収入がある場合は、ペアローンや連帯債務、収入合算により審査を通りやすくすることができます。例えば年収が夫500万円・妻500万円の夫婦が5,000万円の住宅ローンを組む場合、夫1名の債務者だけでは年収倍率(年収に対する借り入れ額)は10倍と非常に高いですが、ペアローンや連帯債務で夫婦2名とも債務者になれば、年収倍率は5倍まで下がります。一般的には、年収倍率は高くても7倍以内であれば審査に通りやすくなります。

収入合算とは夫婦の片方が債務者、もう片方は連帯保証人となる方法です。こちらも連帯保証人分の年収を一定程度加味した審査を受けられるので、単独で組むよりは有利です。

| 本審査は複数の金融機関へ申し込もう

住宅ローンの本審査への申し込みは、複数の金融機関で並行することが可能です。万が一審査に落ちたり減額承認されたりしたときに備え、複数の金融機関へ申し込んでおくとよいでしょう。複数の金融機関で本審査承認を得られたら、最も希望に近い条件のプランで契約に進めばOKです。

審査通過後であっても契約に進んでいなければキャンセルできるため、契約を決めたローン以外はキャンセルしましょう。その後は金融機関と金銭消費貸借契約を締結し、融資実行日を待つだけです。

どんな金融機関で自分が審査に通りそうか、目安を知りたい方にはオンラインで住宅ローンを一括比較できる「モゲチェック 住宅ローン診断」がオススメです。

「モゲチェック 住宅ローン診断」は無料で利用可能で、年齢や年収、住んでいる地域などの住宅ローン審査項目を考慮した上で、その人にピッタリなローンを紹介するサービスです。「モゲチェック 住宅ローン診断」を参考に、どのような銀行で審査を進めたらいいか比較してみましょう。