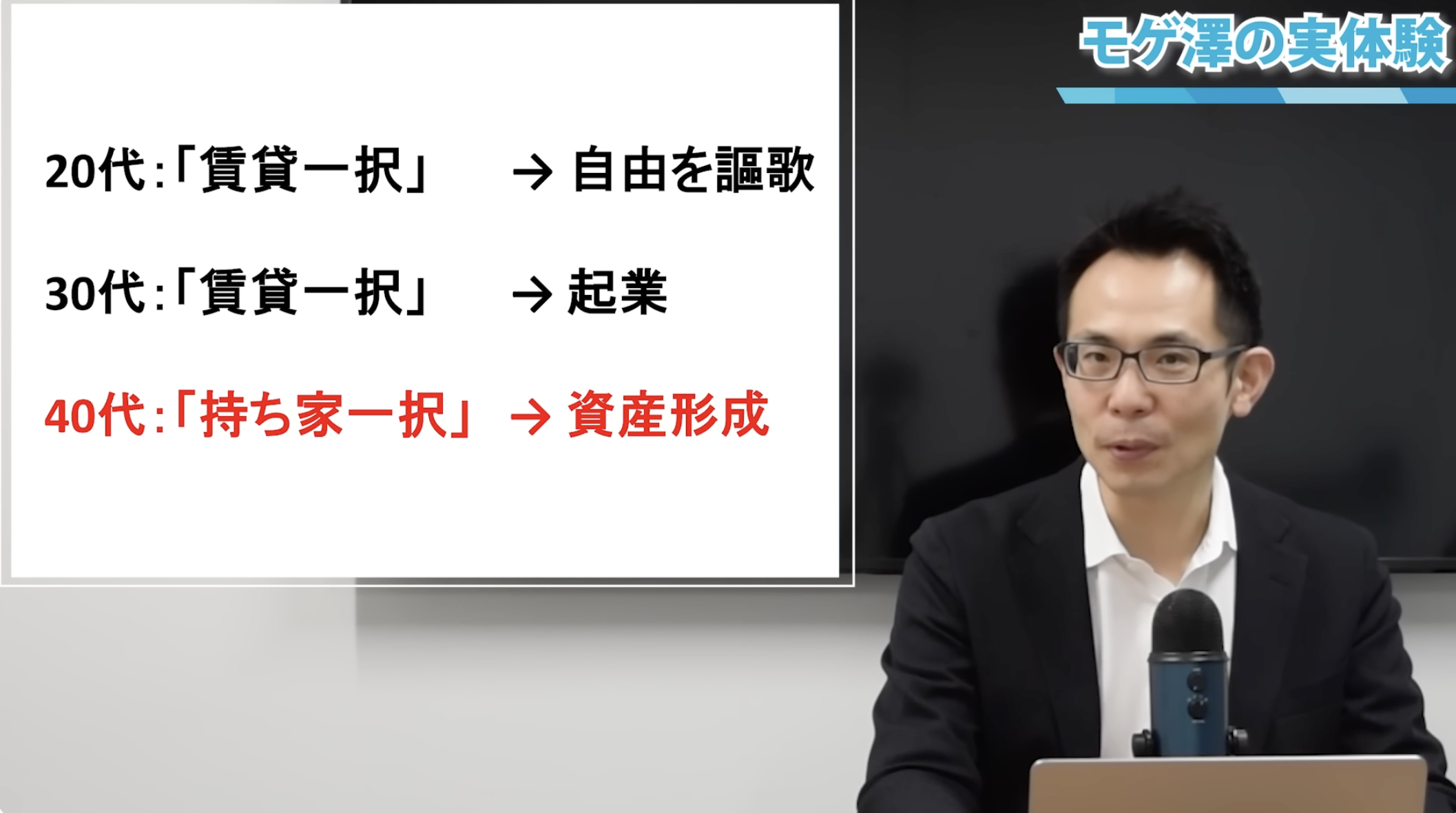

実は私、20代・30代は「賃貸一択」でした

結論から言うと私は現在「持ち家派」ですが、最初からそう考えていたわけではありません。

・20代: 「住宅ローンなんて考えられない」。夜飲みに行ったり、気ままに自由を謳歌したかったので賃貸一択でした。

・30代: モゲチェックを起業したタイミングです。会社が潰れるリスクを考え、固定費(家賃)は極限まで下げたかったので、都心から1時間以上かかる郊外へ引っ越しました。固定費をできるだけ切り詰める、バックパッカーのような生活です。また、年収も低く、そもそも住宅ローンが通りませんでした。

・40代: 会社が上場し、住宅ローンの審査に通るようになりました。「ようやく持ち家が持てる」と思い、資産形成も兼ねて購入しました。

このように、私自身もライフステージによって考え方が変わってきました。両方を経験しているからこそ、お互いの言い分は痛いほどよくわかります。

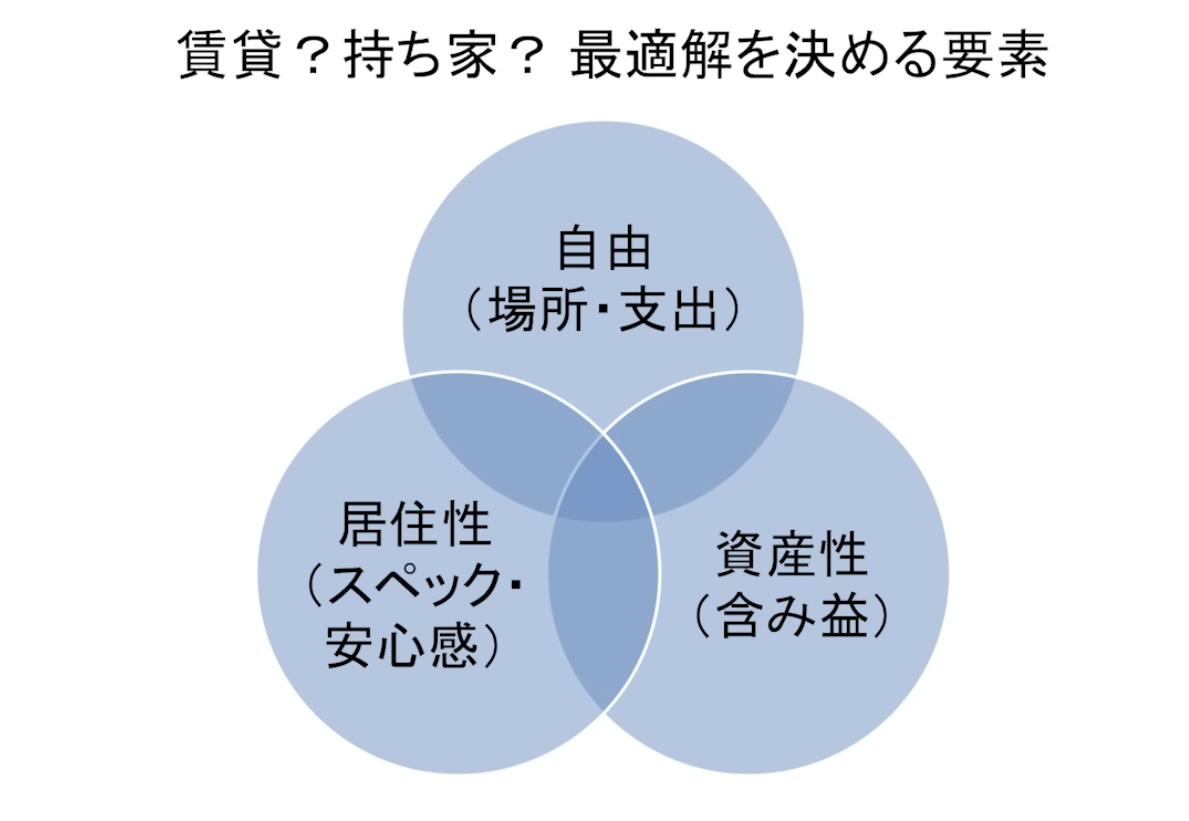

なぜ「持ち家vs賃貸」論争は終わらないのか?

議論が平行線をたどる理由は、お互いが見ている「重視するポイント」がズレているからです。 住まいの最適解を決める要素は、大きく次の「3つの基準」です。

1. 自由(場所や支出の柔軟性)

2. 居住性(スペック、終の棲家の安心感)

3. 資産性(含み益)

「自由や身軽さ」を最優先したい人にとっての正解は「賃貸」です。 一方で、「終の棲家の安心」や「資産形成」を重視するなら、フルローンで資産価値の高い物件を狙う「持ち家」が正解になります。

さらに、住んでいるエリアによっても前提が変わります。不動産価格が上昇しているエリアの人は「持ち家一択!」と言いますし、逆に下がっているエリアの人は「資産性なんてないから賃貸でいい」となります。

自分はこの3つの円のどこに重きを置いているのか? まずはそこを整理することが大切です。

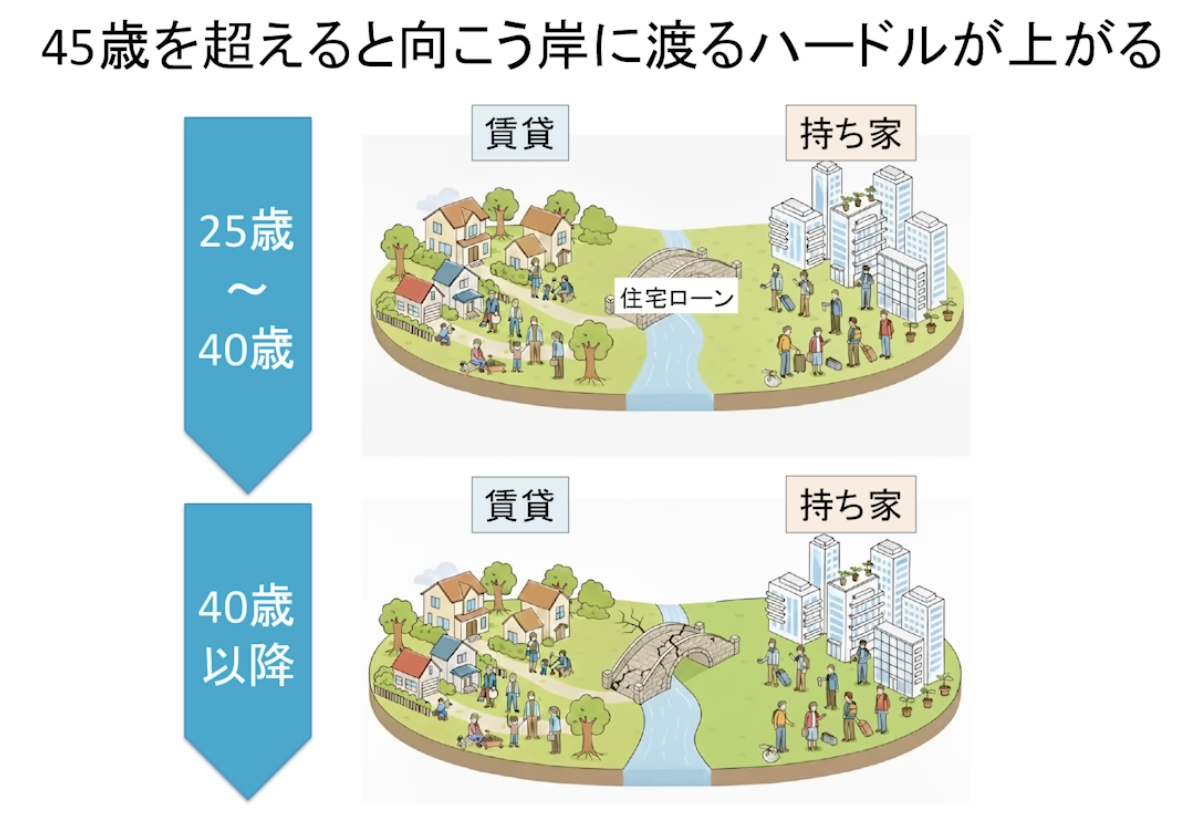

40代で橋にヒビが入る? 持ち家への「タイムリミット」

今回一番お伝えしたいのが、住宅ローンを組める「タイムリミット」の存在です。

賃貸の世界から持ち家の世界へ渡るには、「住宅ローン」という橋を渡る必要があります。しかし、この橋はずっと架かっているわけではありません。

このリミットは持ち家派は当然のこと、賃貸派にも等しくやってくるものです。これを理解したうえで、持ち家にするのか賃貸を続けるのかを判断頂きたいのです。

【40歳】橋にヒビが入り始める(健康リスク)

40歳を超えると、健康診断の数値に異常が出始めます。これが重いと「団信(団体信用生命保険)」の審査に落ちてローンが組めなくなったり、金利が高い「ワイド団信」しか選べなくなったりします。「健康体のうちに組む」のが鉄則です。

【45歳】35年ローンが組めなくなる(予算リスク)

多くの銀行は完済時の年齢上限を「満80歳」としています。つまり、35年ローンを組めるリミットは45歳です。これを超えると返済期間が短くなり、借りられる額(借入可能額)が減っていきます。

【50歳】がん団信不可・審査の厳格化(審査リスク)

50歳を超えると「がん団信」への加入が難しくなります。さらに銀行の審査も厳しくなり、「定年時(60歳)の残債」をシビアに見られます。「残債が多すぎるので頭金をもっと入れてください」と言われる可能性が高く、家賃を払いながら多額の頭金を用意するという、非常に苦しい状況になります。

このように、年齢を重ねるごとに橋はボロボロと崩れていきます。この「ローンの時間切れ」を認識した上で、どちらにするかジャッジしてください。

最新シミュレーション! 50年間のコスト比較

では、金利上昇などを踏まえた最新データで、コスト比較をしてみましょう。

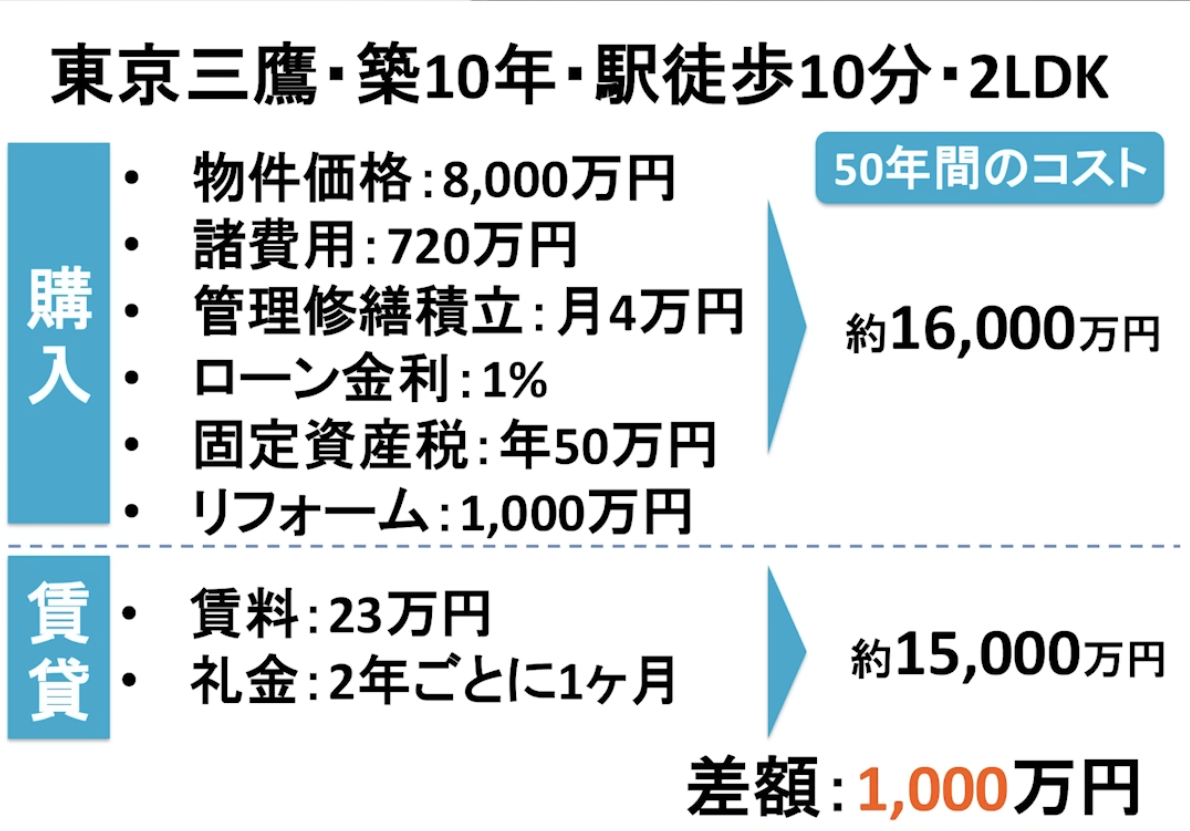

【シミュレーション条件】

・物件: 東京三鷹、築10年、駅徒歩10分、2LDK(価格8000万円)

・持ち家: 金利1%、管理費・修繕積立金4万円/月、固定資産税・リフォーム費含む

・賃貸: 家賃23万円、2年ごとの更新料(1ヶ月分)あり

【50年間の総コスト】

・持ち家(購入): 約1億6000万円

・賃貸: 約1億5000万円

その差額は1000万円。50年という期間で見れば、コスト自体は「誤差の範囲」と言えます。

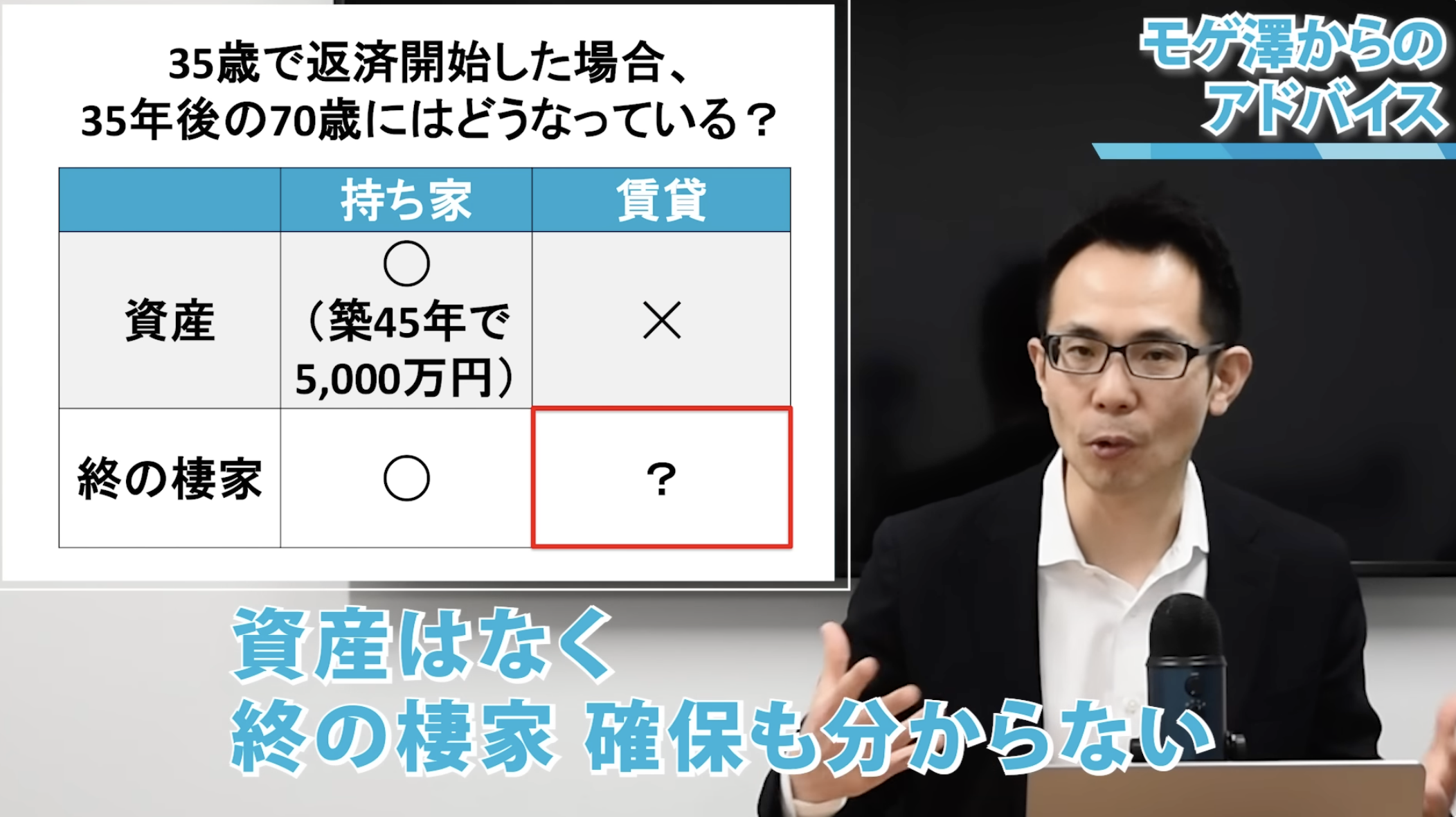

重要なのは「70歳時点」での手残り

コストはほぼ同じですが、決定的に違うのは「70歳(ローン完済後)の状況」です。

・持ち家: ローン支払いは終わっています。手元には築45年のマンション(今の相場で約5000万円相当)という「資産」と、住み続けられる「家」が残ります。

・賃貸: 資産は残りません。家賃という掛け捨てコストを払い続けた結果です。

後悔しないための「3つの判断基準」とリスク管理

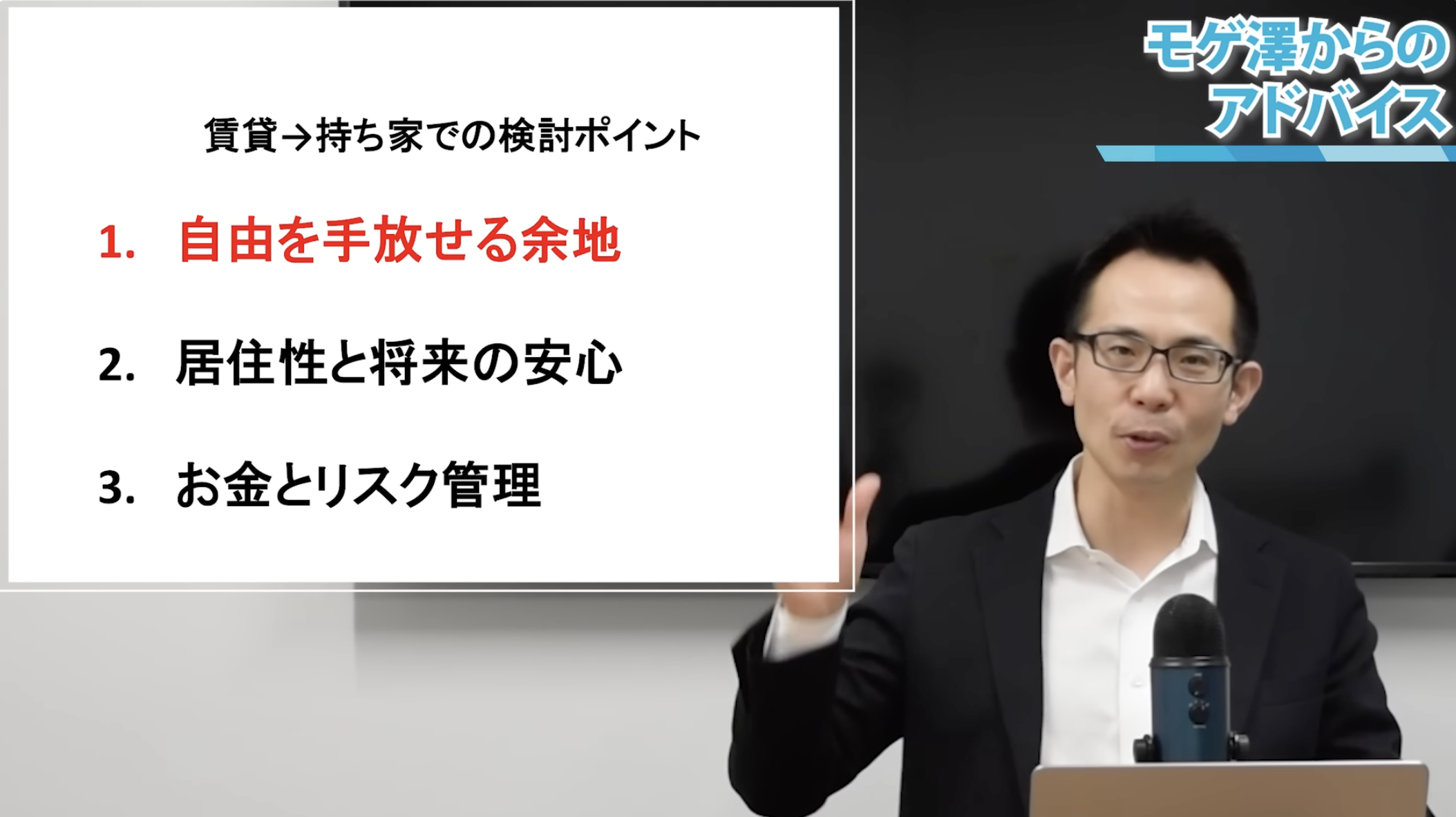

それでも迷う方のために、先程もお伝えした検討すべき「3つの基準」を挙げます。

1. 自由を手放せる余地(自由)

「結婚相手がどこに住むかわからない」「転職や起業で年収が大きく変動するかも」。このように家族と仕事の変数が大きい(ブレる可能性がある)なら、身軽な賃貸のほうが安全かもしれません。逆にある程度見通しが立つなら、持ち家は選びやすいです。

2. 居住性と将来の安心(居住性)

賃貸の最大の懸念点は、60歳以上の高齢者が「入居お断り」されるケースがあることです。認知症や孤独死リスクを大家さんが嫌がるためです。「空き家に住めばいい」という意見もありますが、空き家になるのは不便で人気のない物件からです。足腰が弱った老後に、不便な場所に住みたいと思えるでしょうか?

3. お金とリスク管理(資産性)

「持ち家はリスクだ」という意見もあります。確かに、バブル期の「チバリーヒルズ」のように価格が暴落する例もあります。 だからこそ、「資産価値が保たれる利便性の良い立地」を選ぶことが、持ち家のメリットを享受する必要条件です。

また、地震リスクへの備えも必須です。30年以内に大きな地震が来る確率は決して低いとは言えず、ローン返済中に一度は遭遇するかも知れないと思っておくべきでしょう。

・物件選び: 旧耐震ではなく「新耐震基準」を選ぶ。ハザードマップにかかっていないエリアを選ぶ。

・資金計画: 被災時の生活再建資金を残すため、ギリギリまで借りすぎない。地震保険やローンの地震特約を検討する。

これらを意識すれば、リスクはある程度コントロール可能です。

まとめ:モゲ澤からのアドバイス

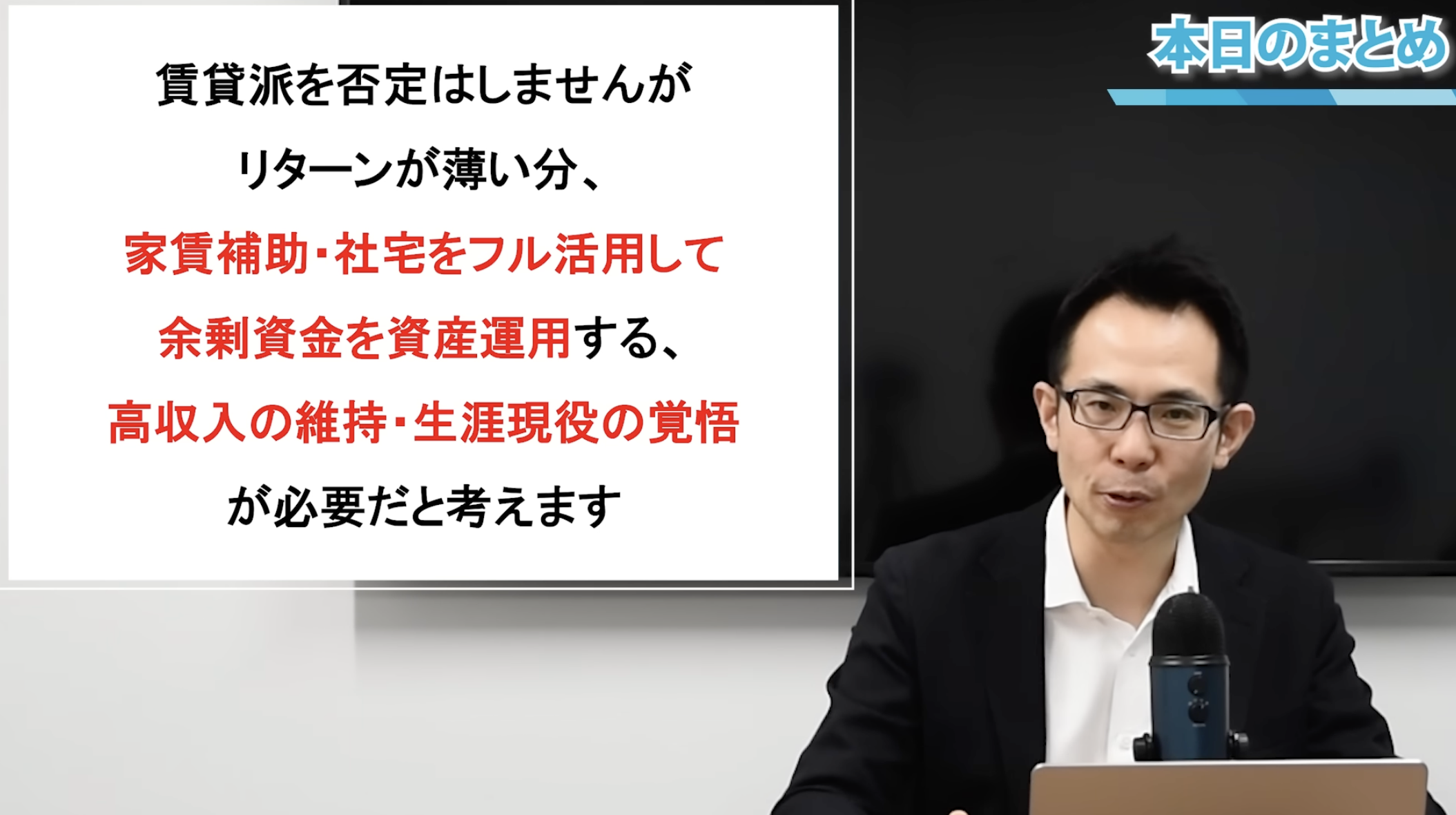

持ち家にはリスクがありますが、コントロールさえすれば、「終の棲家の確保」や「資産形成」という大きなリターンを得られます。私は、そのリターンを取りに行かない理由はないと考えています。

もちろん、自由を重視して「賃貸派」を貫くのも素晴らしい選択です。ただし、その場合は資産形成のリターンが得られない分、ご自身でカバーする必要があります。家賃補助や社宅制度をフル活用し、浮いたお金を株式投資に回すなど、「生涯続く家賃支払い」に耐えうる資産形成と覚悟を持ってください。

最後まで記事を読んでいただき、本当にありがとうございました!

皆さんの住宅ローン選びが素晴らしいものになるよう、心から応援しています。