1.最新の住宅ローン金利ランキングと2月の動向

1−1 サマリー

- 変動金利は一部の銀行を除き変わらず

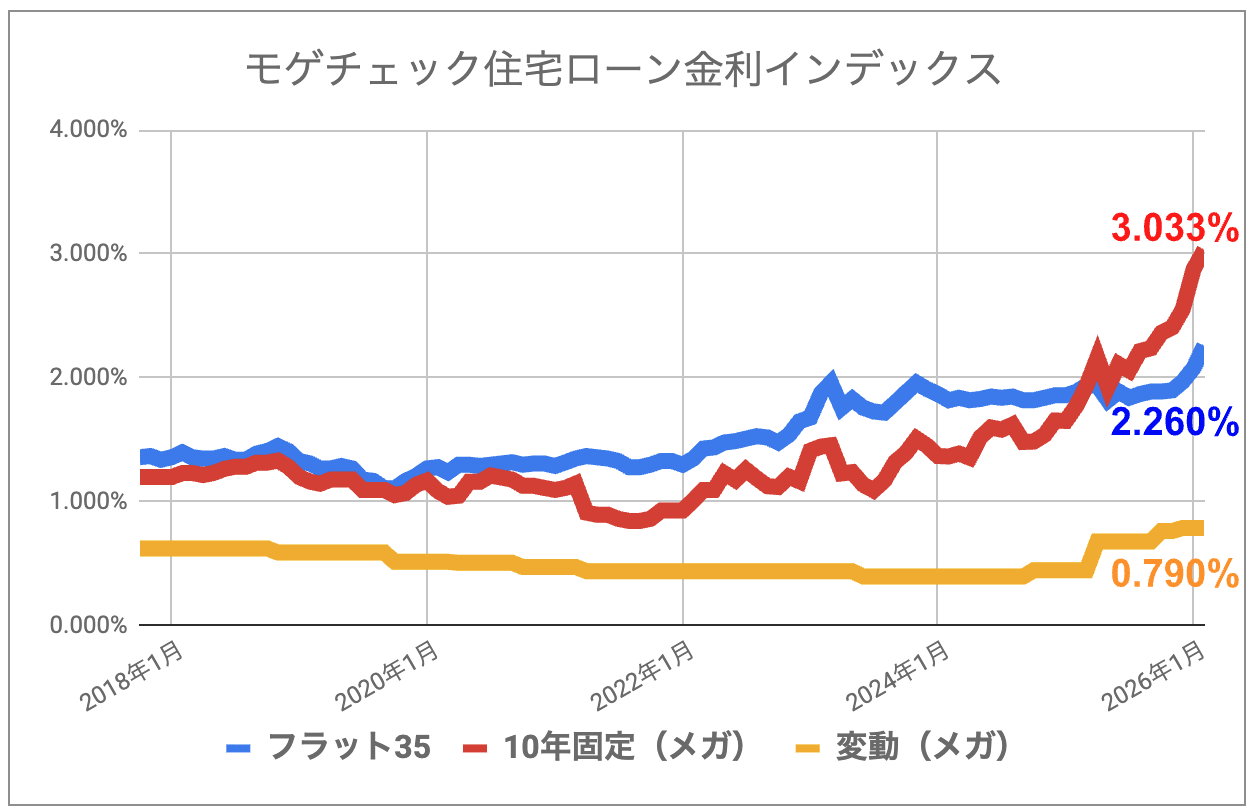

- 固定金利は多くの銀行で大きく上昇

変動金利は、多くの銀行で変わらず先月と同じ金利となりました。12月18・19日の日銀金融政策決定会合で政策金利が0.25%引き上げられましたが、住宅ローン金利への影響は4月以降になるでしょう。毎年1〜3月は一年の間で一番多く住宅ローンが利用される時期のため、このタイミングで利用ユーザーが減ってしまう金利引き上げを実施する銀行は少ないものと考えます。

その中でSBI新生銀行が変動金利を引き上げたのは異例の動きです。金利競争が激化している中、収益改善のために動いたのではと見立てています。

固定金利は、上昇を続ける10年国債利回りの影響を受け、全体的に上昇しています。高市政権による消費税減税などの積極財政が財政悪化懸念を生み出しており、債券市場から強い警戒感が生まれ債券安(=金利上昇)が進んでいることが主な要因です。

「メガバンクの10年固定金利」をベースに見てみると2025年7月から7ヶ月連続で上昇しており、固定金利が上昇傾向にあることがわかります。

なお、通常、固定金利は固定期間が長いほど金利が高くなる傾向にあります。長期固定にすればするほど、金利上昇を回避するための保険料が高くなる、と考えて頂ければと思います。ですが、直近は10年固定とフラット35の逆転現象が起きており、フラット35を運営している住宅金融支援機構が、長期金利上昇にもかかわらず金利上昇を抑制していることが見て取れます。ただし、今月のフラット35は年0.180%上昇しており、現行制度の2017年10月以降で最大の上げ幅となっています。今後の金利上昇に不安がある方は、フラット35の金利が上昇しきる前に借入することを検討したほうがいいでしょう。

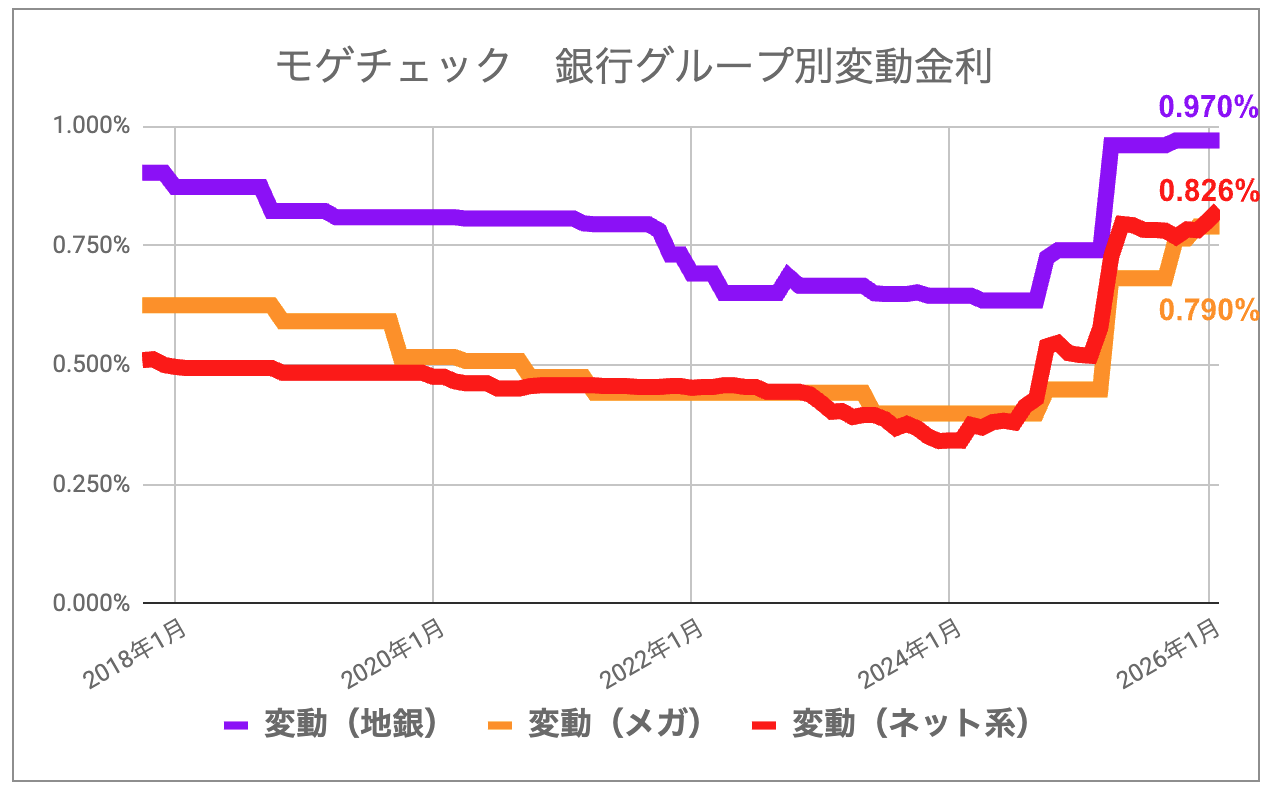

続いて、各銀行グループの変動金利の動きを見てみます。

下図の通り、メガバンク vs ネット銀行の激しいバトルが続いています。ただし、各グループの中でも二極化が見られ、低金利で獲得数を伸ばそうとしている銀行と金利を引き上げて収益性アップを狙っている銀行に分かれています。そのため、各銀行間の金利がますます開いている状況となっており、金利比較の重要性がより一層高まっています。

主要金融機関の適用金利の先月との比較は下記表の通りです。固定金利はすべての主要銀行が前月から引き上げていることがわかります。

1−2 最新の住宅ローン金利ランキング

モゲチェック編集部オススメ3選(PR)

PayPay銀行

住宅ローン(変動金利/全期間引下型)・一般団信年0.500%

金利引き下げキャンペーン実施中!

SBI新生銀行

パワースマート住宅ローン(変動金利(半年型))・安心保障年0.640%

<ハイパー預金開設者限定>金利優遇プログラム実施中!

SBIマネープラザ(住信SBIネット銀行)

住宅ローン(対面相談コース/通期引下げプラン/自己資金20%以上)変動金利・3大疾病保障50%年0.650%

無料の「スゴ団信」が本当にスゴい!

続きはモゲチェックの住宅ローンランキングで!

さらにモゲチェックでは、住宅ローン診断ユーザー限定で変動金利年0.480%の特別金利をご紹介しています(2026年2月27日の事前審査申し込みまで)。こちらの利用もぜひご検討ください。

※診断結果にモゲチェック特別金利の対象銀行が含まれる場合にご案内します。特別金利の適用には諸条件がございますので、詳細は診断結果をご確認ください。銀行の審査の結果、特別金利をご利用いただけない場合があります。

2.今後の金利見通し

2−1 日銀の利上げ見通し

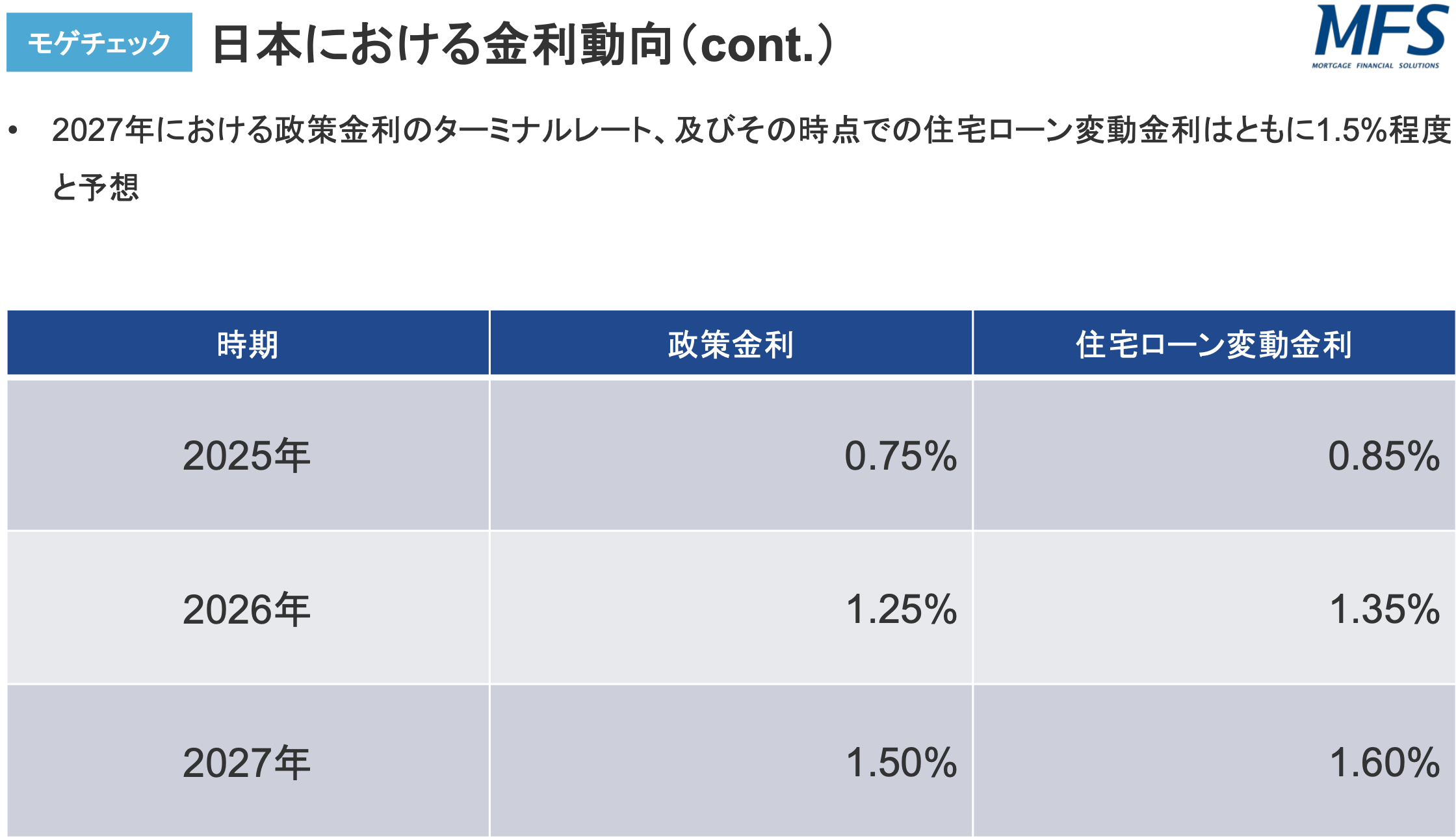

日本銀行(以下、日銀)は2025年12月18・19日の金融政策決定会合(以下、会合)で政策金利を0.50%から0.75%に引き上げました。(日本銀行「金融政策決定会合」決定事項より)

今回の利上げは、物価・賃金の上昇が持続し景気の好循環が生まれていることに加え、円安も勘案した判断と考えられます。

今回の追加利上げを受け、多くの銀行は2026年4月に一斉に住宅ローンの変動金利の新規貸出金利を引き上げる可能性が高いでしょう。ほとんどの銀行が日銀の追加利上げと同じ、0.25%引き上げる可能性が高いと見ていますが、顧客獲得を強化する目的で引き下げ幅を拡大し、適用金利の上昇を抑える銀行が出てくる可能性もあります。ローンを申し込む際には比較検討がなお一層重要となるでしょう。

日銀利上げについてより詳しく確認したい方は下記記事もご参照ください。

>>日銀追加利上げで住宅ローンはいつ上がる?2026年の変動金利予想を解説(2025.12.19アップデート)

2−2 国内政治と海外情勢による影響見通し

金利引き上げに消極的と言われてきた高市首相ですが、今回の日銀利上げを容認する形となりました。積極財政を推進することがかえって円安を促進してしまい、今後の物価上昇につながりかねないことを踏まえた判断と考えられます。

次回利上げが注目されるところですが、ブルームバーグがエコノミスト52人を対象に8〜14日に行った調査によると、日銀の追加利上げは7月との見方が48%で最多となっています。(ブルームバーグ「日銀次回利上げは半数が7月を予想、最短なら4月と6割回答-サーベイ」より抜粋)

2月8日投開票の衆議院選挙については、与党が300議席以上を確保する情勢と各メディアが報じており、高市政権が掲げる「責任ある積極財政」や「成長投資主導型経済」を進めやすくなる可能性が高まっています。高市政権の積極財政が実践され、選挙公約の消費税減税が実行された場合には、財政悪化懸念から為替がさらに円安に進み、輸入物価高騰によるインフレを抑えるため、日銀は利上げペースを上げざるを得ない可能性が一定程度あると考えています。

もちろん、消費税減税の公約自体が選挙対策のパフォーマンスであることも否定はできず、その場合は自民党勝利後に減税方針が変更されることも可能性としてはゼロではないでしょう。そうなると、日銀の利上げは従来予測どおりの年2回程度のゆっくりとしたペースになることも十分考えられます。

2−3 銀行間の競争環境

2025年4月以降は三菱UFJ銀行やみずほ銀行、りそな銀行などの大手銀行が比較的低い金利を展開していましたが、直近ではPayPay銀行やSBI新生銀行が昨年から低金利を展開し、シェア拡大に動き出しています。ネット系銀行の住宅ローンの売上構成比は、大手銀行に比べて比率が高い傾向にあり、住宅ローン銀行と言っても過言ではありません。今後もシェア獲得のため競争は継続していくものと予想されます。

また、長期的な目線では金利は上昇傾向にあり、固定金利の需要も高まりつつあります。2025年10月から10年固定金利を大きく引き下げたauじぶん銀行のように、魅力的な固定金利を提供する金融機関が出てくる可能性もあるでしょう。

最後に、50年ローンの競争も見逃せません。不動産価格の高騰により、ペアローンに加えて50年ローンがスタンダードになる時代がまもなくやってくるものと考えられます。

2−4 住宅ローン金利の短期見通し

2025年12月の日銀利上げを受けて、2026年4月に各銀行が基準金利を0.25%引き上げることが予想されます。多くの銀行は、毎年4月と10月に住宅ローンの新規貸出分の基準金利を見直すこととしているため、日銀が利上げを実施しても即座に金利を引き上げる銀行は少なく、タイムラグがあるのが一般的です。2月にSBI新生銀行が年0.05%金利を引き上げましたが、これは日銀利上げの影響を受けたものではなく、足元の収益バランスを考慮したものと考えられます。なお、SBI新生銀行の基準金利見直しは5月と11月のため、昨年末の日銀利上げは5月に反映されるものと予想しています。

また、2月に動きはなかったものの、一部の銀行は規約で即座に基準金利を引き上げることも可能としているため、銀行の金利動向には今後も注意が必要です。

なお、住宅ローンの基準金利は現在返済中ユーザーの金利にも影響を与えるため、4月に基準金利が0.25%上昇した場合、7月以降の返済について、適用金利が同様に0.25%上昇するでしょう。

固定金利については、市場の経済活動の影響を受けやすく、長期金利が上昇している現在、新規貸出向け金利は上がっていく可能性があります。そのため、借りるなら早めに借りておいたほうが安心できるでしょう。

2−5 住宅ローン金利の中長期的な見通し

中長期的な見通しのために金利上昇の材料と金利下落の材料を整理して考えていきます。

金利上昇材料は「賃金上昇とインフレと円安」です。各種報道にあるように、賃上げは過去2年続いており、以前のデフレ時代とは異なり定着する可能性が高くなってきています。また、賃上げと同様、インフレも定着しつつあります。2025年度のインフレ率は日銀が目標に掲げる年2%を大きく超えており、IMF(国際通貨基金)も今後日本が年2%を持続できる可能性があると明言しています。「賃金上昇とインフレ」が続く限り、日銀は政策金利の引き上げを必要に応じて継続することになります。

また、円安は利上げを前倒しにする要因となり得ます。過去の為替相場を踏まえると、おおよそ1ドル155円の水準を超える円安になると利上げ催促が市場やメディアから行われる傾向にあります。特に注意すべきは、欧米各国のインフレ懸念が再燃し、利下げ基調が反転して利上げモードになった場合は、それに応じて日銀の利上げピッチがさらに早まる可能性もあります。また、消費税が減税され、財政悪化から円が売り込まれる場合は円安に歯止めがかからないリスクもあり、通過防衛的な利上げが行われる可能性もゼロとは言い切れません。今後の為替動向には十分注意をはらいましょう。

金利下落材料は、「人口減少と高齢化」です。人口減少は需要減につながり、国内経済の縮小につながりかねません。また、高齢化によって社会保障に多額の税金が振り分けられている日本では、経済成長を促す戦略投資を捻出するのが難しい状況にあります。加えて、日本経済を牽引しているのは自動車を中心とした輸出産業であり、円高よりも円安のほうが業績は拡大しやすい状況です。また、基本的に利上げは経済へのブレーキでもあります。

以上を踏まえると、政府・日銀は無理に金利を大幅に引き上げるインセンティブが強いとは言えず、金利上昇は想定されるものの、ゆっくりとしたペースがメインシナリオとして考えられるでしょう。IMFも日銀の現在のスタンス(金融緩和的、かつ利上げは急激には進めず、ゆっくりと段階的に行う)を支持しています。そして、インフレと賃金が安定的に上昇し、成長が続く状態に到達すれば、政策金利は中立金利(経済を熱しもせず、冷ましもしない金利水準)になると想定されます。現在、多くのエコノミストはその金利水準を1.5%程度と見ており、その水準に向けて今後1~2年かけてゆっくりと利上げが行われるものと考えられます。モゲチェックでも2027年度に1.5%到達と予想しています。

一方、リスクシナリオは通貨防衛としての利上げが続くことが考えられます。上述の通り、円安に歯止めがかからない場合は、利上げペースを早め、政策金利が2%以上になることも非現実的とは言えません。今後はリスクシナリオになったとしても対応できる家計作りが求められます。

3.変動金利と固定金利、どちらを選ぶ?合理的な選び方を解説

金利上昇局面にある中、変動と固定の選び方は下記の表のように考えると整理がつきやすいでしょう。重要な①〜③の3点について、ご自身がどちらに当てはまるのかを整理し、納得いく金利タイプをお選びください。変動金利は低金利ではあるものの、将来の金利上昇リスクがあります。それを心理的、家計的に許容できるかどうかが大きなポイントとなります。

|

変動金利 (金利上昇リスクを自分でコントロールできる人向け) |

固定金利 (将来の住居費を確定させ、人生設計を確実にしたい人向け) |

|

| 商品の特徴 |

・金利は半年ごとに変動 ・低金利 |

・金利は一定 ・高金利 |

|

① メンタル (精神衛生) |

・金利の上下を許容できる | ・金利の上下を許容しづらい |

|

② フロー (収入) |

・安定収入・賃上げが見込める (例:士業、会社員、公務員) |

・収入に変動あり (例:自営業、法人役員、歩合) |

|

③ ストック (資産形成) |

・資産あり、もしくは今後の増加が見込める ・値上がりが期待できる物件を保有予定 |

・資産が十分でない、もしくは貯蓄や運用が難しい ・値上がりが期待しづらい物件を保有予定 |

なお、安心感を求める固定金利に対し、「変動金利のほうが有利である」と考える方も多くいます。その理由は

- 住宅ローンは最初の10年を低金利で通過すべき

- 固定金利が有利になるには「5回以上の利上げ」が必要

の2点に集約されます。それぞれ解説していきます。

3−1 住宅ローンは最初の10年を低金利で通過すべき

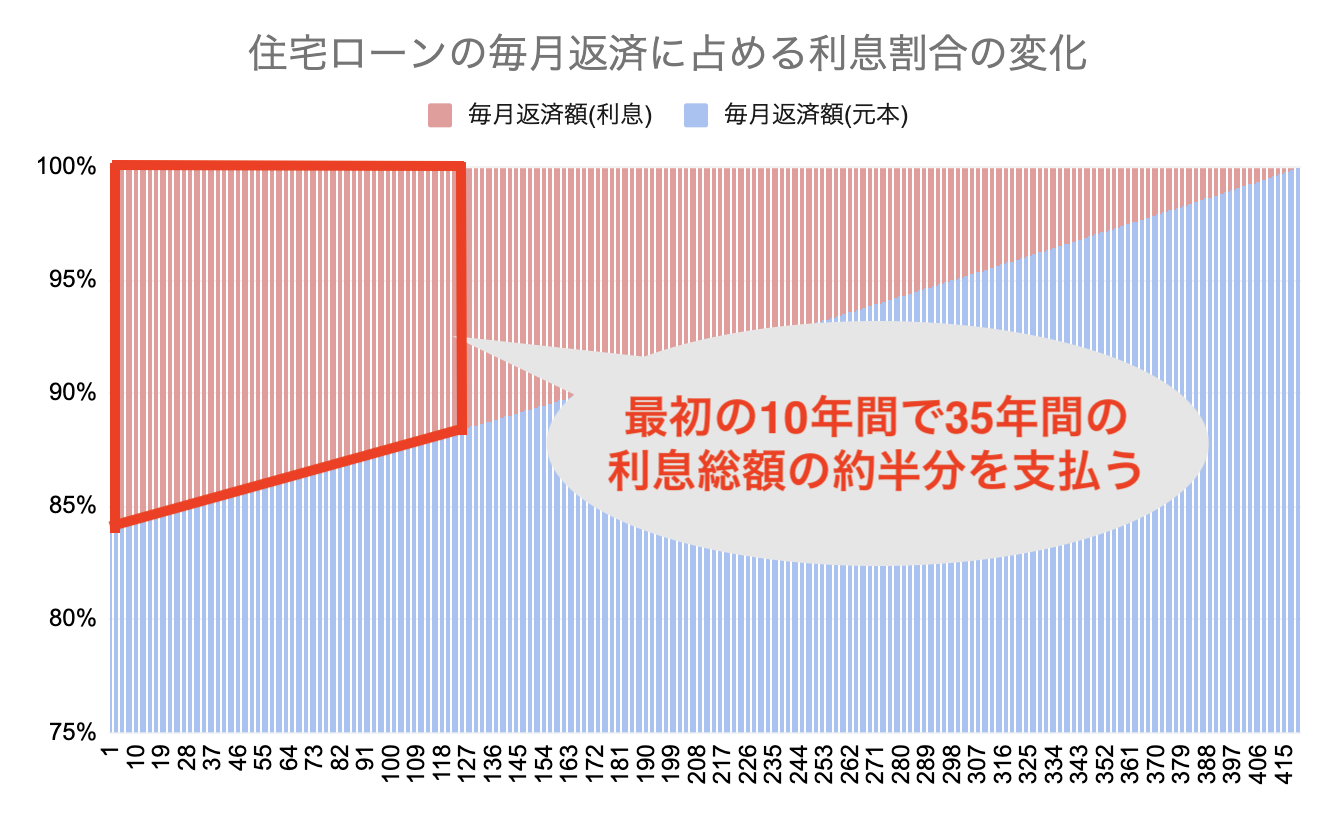

まず1つ目に、住宅ローンは返済の初期、特に最初の10年の金利負担が大きいことが挙げられます。

住宅ローンは通常「元利均等返済」方式で返済します。これは元本が多く残っている返済初期ほど金利返済の割合を高めることで毎月の返済額を一定にし、住宅ローン利用者が返済しやすくするというものです。

裏を返すと、残高が多く残っている返済の初期ほどより多くの利息を支払うことになり、返済期間が35年の場合、金利総額の半分近い金額を最初の約10年で支払うことになります。

例えば【元本が3,500万円、35年払い、金利が0.5%(元利均等返済)】の場合、毎月の返済額は90,856円です。そのうち初回の返済では金利が14,584円ですが、ちょうど10年後にあたる120回目では10,708円、最終回ではなんと38円にまで減ります。そして、35年間で支払う金利総額が316万円であるのに対し、最初の10年間で支払う金利はほぼ半分(48%)の152万円です。

住宅ローンは文字通りローンなので金利をつけて返済することになりますが、利用者からすれば支払う金利は少ない方が良いでしょう。となると、より金利の総額を抑えるためには最初10年に少しでも低金利のローンを使うことが肝心であり、低金利で提供されている変動金利が理にかなっているとも言えます。

3−2 固定が有利になるには5回以上の利上げが必要

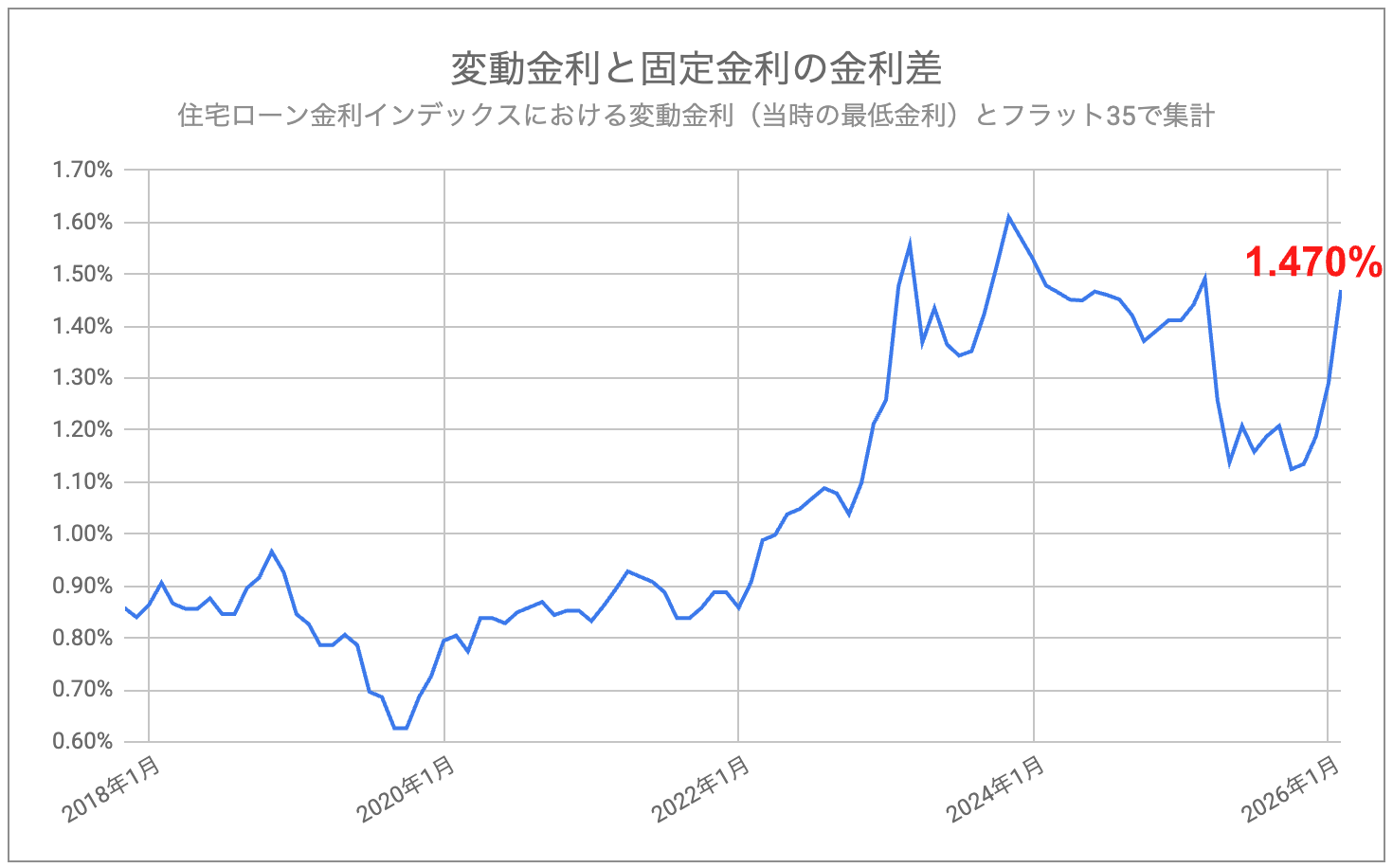

以下は2026年2月時点での変動金利と固定金利の金利差です。変動・固定の金利差は年1.47%ですので、「変動金利が年1.47%以上上昇し、それが35年間続くのであれば固定金利を使う方が有利」ということになります。

通常、中央銀行による政策金利の引き上げは0.25%ずつのため、1.47%の金利差を埋めるには残り5回の追加利上げが必要という計算になります(「0.25%×5 = 1.25%」+利上げ済の0.25%=1.50%)。

今後の利上げシナリオですが、2章でお伝えしたメインシナリオの1.5%がターミナルレート(利上げの最終到達水準)となるのであれば変動金利が有利となります。一方でリスクシナリオになる場合は固定金利が有利となる可能性があるため、判断が分かれるところです。

3−3 金利上昇が緩やかであれば変動金利が有利。一方で金利上昇が心配なら固定金利もアリ

最後に、変動と固定でどのように返済額が変わるのかをご紹介します。

今後の金利上昇がない場合、変動と固定の金利差(年1.47%)は毎月返済額で約2.5万円、総返済額で約1,060万円もの差となります(借入額3,500万円、35年返済の前提)。

この総返済額の差が、今後の金利上昇リスク回避の保険料として妥当とみなせるのであれば固定金利が良いでしょう。一方、1,060万円以上も多く返済して金利上昇リスクをヘッジする理由は乏しいと考えるのであれば変動金利を選ぶことに合理性があるとも言えます。今後の金利上昇リスクや、心理および家計面での負担を踏まえての総合判断となります。

なお、変動金利を借りる場合、「住宅ローンを借りすぎない+資産運用」の2点セットが極めて重要と考えています。無理のない借り入れ額を変動金利で借りて、固定金利を借りる場合と比べて返済に余裕が出る分は、NISAやiDecoなどを活用し資産形成に取り組むと良いでしょう。インフレが進むことで金利が上がることを説明しましたが、インフレが進むことで一般的には株価も上がっていく可能性が十分考えられます。変動金利で毎月の支払額を軽減した分を株式運用で毎月積み立てていけば、万が一想定以上に金利が上昇した場合でも株価の上昇によりカバーできる可能性があります。長期的に見ても株価は上昇傾向にあるため、一度検討してみるのがよいでしょう。

※投資は自己責任となります。将来、株価が上がり続けることをお約束する内容ではありません。株価には常に下落リスクがあることを踏まえた上でご自身でご判断されるよう、お願いします。

参照元:Yahoo!ファイナンス(2026/2/2 15:00時点)

4.住宅ローンを選ぶポイントを解説!

住宅ローンを借入するときに考慮すべき代表的なポイントは次の5つになります。

- 金利

- 団信保障の充実度

- 借入額と自己資金

- 返済期間

それぞれのポイント別に詳しく解説していきます。

4−1 金利

当然ではありますが、住宅ローン金利は低ければ低いほどいいです。例えば、4,000万円を35年払いとした場合、金利が年0.6%の場合は総返済額4,435万円に対し、金利が年0.7%の場合は総返済額は4,511万円と76万円も高くなります。借入可能額や団信のラインナップなど検討すべきポイントは他にもありますが、可能な限り低い金利の住宅ローンを選択してください。

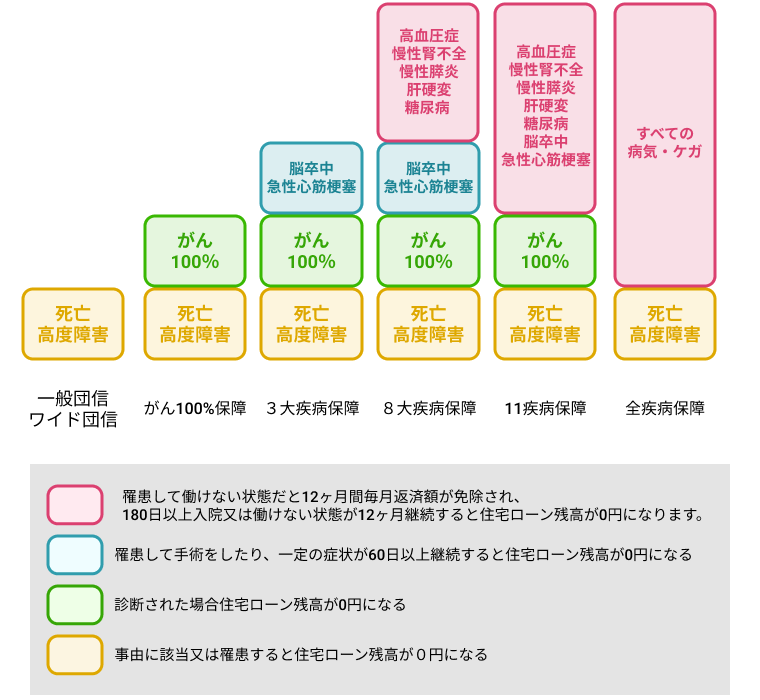

4−2 団信保障の充実度

銀行によって、加入できる疾病保障付きの団信種類は異なります。絶対に入りたい疾病保障があれば、提供している銀行に絞って探すこととなります。さらに銀行ごとにオプションで入る疾病保障付き団信の上乗せ金利は異なります。同じがん保障付き団信でも無料で加入できる銀行もあれば、年0.1〜0.2%の上乗せが必要な銀行があります。それぞれベースとなる金利が異なるため、最終的にどこの銀行が一番低くなるか注意する必要があります。

また、表面金利は少し高くても疾病保障付きの場合の価値も含めると実質的には、低い金利と判断できる銀行もあります。モゲチェックでは、疾病保障付き団信の保障の充実度も含めた金利換算価値を計算し、実質的に低い金利順でのご紹介もしていますのでぜひ参考にしてみてください。

モゲチェックの団信保障の価値も考慮したランキングはこちら(おすすめタブ)

4−3 借入額と自己資金

住宅購入時には頭金を用意して、借入額を抑えるべき!と思っている方が多いのではないでしょうか。しかし、住宅ローンは頭金は入れずにできるだけ多く借りることをまず検討しましょう。その理由は住宅ローンは「借り得」だからです。住宅ローンは「低金利」で「長期間の返済」ができて、「住宅ローン控除」が使えて、「団信」という保険までついている他にはないユーザーメリットの大きい金融商品です。無計画に借りすぎることはよくありませんが、頭金をあえて出さずに借りられるだけ借りておくことは賢い選択です。

4−4 返済期間

できるだけ早く返したい!という人も多いとは思いますが、住宅ローンの返済期間は可能な限り長く設定することをおすすめします。返済期間を長く設定すると総返済額が大きくなりますが、将来返済に余裕が出てきて借り入れしておく必要がなくなればいつでも繰上返済をすることで短くできます。反対に将来想定外の出費が増え、毎月の支払額を抑えるために返済期間を伸ばそうと考えても金融機関は簡単には受け付けてくれません。仮にできたとしても、返済途中に返済期間を長くする行為は与信を悪化させ、その後新しくローンを組もうとした場合に借りづらくなる恐れがあります。

また、住宅ローンは他のローンと比較すると圧倒的に低い金利で団信という保険までついているので好条件の借入です。ローリスクの運用を選択しても住宅ローンの繰上返済を行うより高い効率で利回りを確保することも可能なので検討してみてください。

最近は50年ローンも登場しています。わずか0.1%の上乗せ金利で利用できる金融機関も多いため、ご検討されてみてはいかがでしょうか?

5.自分の住宅ローンはどうすればいい?タイプ別対処法!

これから住宅ローンを組む予定の方、住宅ローンをすでに利用中の方向けについて、それぞれのタイプ別にアドバイスをまとめましたので、ご自身の状況と照らし合わせて参考にしてください。

5−1 これから住宅ローンを組む方

①変動金利の申込みを検討している場合

変動金利を借りる場合は、ローンの借りすぎには注意が必要です。借りすぎかどうかは借入額を年収で割った「年収倍率」でチェックしてみましょう。35年ローンのときは年収倍率は最大でも7倍以内、できれば家計に余裕を持つためにも5倍以内に収めると良いでしょう。50年ローンのときは最大で10倍以内、余裕を持つためには7倍以内に収めると良いでしょう。

②固定金利の申込みを検討している場合

モゲチェックでは今後も固定金利が上昇する可能性があると考えています。故に借りるのであれば早めがいいと考えています。固定金利は毎月各銀行が当月の実行金利を見直しているため、実行月の金利水準をチェックすることも重要です。

モゲチェックの住宅ローン固定金利ランキングにて返済額や今月の金利水準をチェックしてみてください。

また、20年固定の金利よりも全期間固定金利のほうが低いケースもあるため各金融機関ごとの水準をよく見比べてみてください。

10年以下の固定金利は低く設定されているものの、特約期間終了後の金利が高くなることもあり、注意が必要です。もし借りるのであれば、10年後の特約期間終了後に借り換えを検討することをオススメします。

5−2 すでに住宅ローンを借りている方

①変動金利を利用中の場合

現在利用中の変動金利が年0.8%以上の方は、総返済額を大きく削減できる可能性があるので、住宅ローンの借り換えを検討してみてください。

②固定金利を利用中の場合

固定特約期間中であれば、その期間中は適用金利が変わりません。ただし、固定特約期間の終了時に固定金利を再選択すると従来よりも高い金利が適用され、返済額が上昇する可能性があります。借り換えを検討したほうが良いでしょう。

全期間固定金利を利用中の方は、完済まで今と同じ金額での返済が続くことになりますが、固定からさらに低い固定への借り換えによって返済額を節約できる可能性があるため、まずは現在の金利相場を確認されることをオススメします。

6.住宅ローン金利の種類

住宅ローンの金利タイプは、大きく分けて「変動型」「固定特約型」「全期間固定型」の3種類があります。いずれも「基準金利 - 引き下げ幅(優遇幅) = 適用金利」のルールで実際に適用される金利が決まる点は共通していますが、一般的には「変動→固定特約型→全期間固定型」の順で金利水準が低く、返済期間中に金利や返済額が変わる可能性もこの順番で高くなっているなど、それぞれ異なる特徴を持っています。それぞれの違いを見ていきましょう。

6−1 変動型

住宅ローンの最もベーシックな金利タイプが変動金利です。多くの銀行は短期プライムレート(短プラ)と呼ばれる指標を基準に、4月と10月の年2回変動金利を見直しています。4月の見直しによって7月から12月までの6ヶ月間、10月の見直しによって翌年1月から6月までの6ヶ月間の金利が決まるのが一般的です。

特徴としては金利が変わるリスクがある分、固定金利に比べて金利が低く設定されていること、また、近年は銀行間の顧客獲得競争が変動金利中心に行われてきたことで、これまで低金利で推移してきたということが挙げられます。

もし変動金利が上昇した場合は毎月の返済額が高くなりますが、返済額の急な変化や上昇を抑える「5年ルール」や「125%ルール」といったルールを設定している銀行も多く、変動金利ならではの激変緩和措置があるのもユニークな点です。

変動金利のベースとなっている短プラは景気や日銀の金融政策に左右されます。景気変動に沿って上下することはありえるものの、少子高齢化など日本を取り巻く状況を踏まえると、モゲチェックとしては中長期的に見れば低金利が続く可能性は高いと考えています。

6−2 変動型が向いている人は?

- 余裕を持って返済できる人

家計に余裕を持った住宅ローン返済ができるのであれば、多少金利・返済額が上がっても大きな負担増にはならないので、低金利が提供されている変動金利がオススメです。余裕を持てているかどうかは「年収倍率」でチェックしましょう。年収倍率とは借入額を年収で割った値のことで、家計に余裕を持ちたい場合は5倍以内、最大でも7倍以内に収めるのがベターです。

- 金利や景気情勢をチェックできる人

住宅ローン金利やそれに影響する日銀や景気動向を自らチェックでき、状況に合わせた判断ができるという方も変動金利に向いているでしょう。モゲチェックでも金利動向を毎月更新しているので、適宜チェックしてみてください。

- 返済期間が短い人

住宅ローンの返済期間は基本的に最長35年ですが、住み替え予定など、より短い期間で利用する人も変動金利に向いていると言えるでしょう。返済期間が短ければ、変動金利が多少上がっても利息負担はさほど増えずに済むでしょう。

6−3 固定特約型

固定特約型とは、3年固定や10年固定、20年固定といったように一定期間の金利を固定するタイプです。銀行によっては2年固定や5年固定、15年固定など様々な期間が存在しています。

固定特約型では原則固定期間が終わったら変動金利に移行しますが、通常は銀行から通知が届き、再度固定特約を選ぶことも可能です。

ただし、選び直した後の金利は最初の金利よりも高くなることが多い点には注意が必要です。例えば最初の5年固定が1.0%で6年目に再度5年固定を選び直したとしても、1.5%など当初よりも高めの金利になることが多いでしょう。

これは基準金利から差し引く「引き下げ幅(優遇幅)」によるものです。選び直す際の基準金利からローン契約時点で決まる引き下げ幅を差し引いても当初の金利にまで低くならないことが多いので、最初に固定特約型でローン契約する前に引き下げ幅を確認しておくと良いでしょう。

6−4 固定特約型が向いている人は?

- 一定期間は返済額が増えると困る人

例えば子どもの教育費が向こう10年はかかることが確定しているなど、生活設計の中で返済額が増加すると困るという方は固定特約型が選択肢に入るでしょう。

- 当初固定期間の終了後の返済計画も立てられる人

最初の固定期間終了後、変動型・固定型どちらを選んでも金利が上がることが多いのが固定特約型の実情です。固定特約型を選ぶ場合は、金利が上がることも見越したシミュレーションをあらかじめ行い、余裕資金を蓄える計画性が必要になるでしょう。

6−5 全期間固定型

全期間固定型とは住宅ローンの借り入れ時点で完済までの金利・返済額が決まっている金利タイプで、住宅金融支援機構という公的機関が提供している「フラット35」がその代表格です。

フラット35は様々な銀行が取り扱っていますが、銀行独自の全期間固定型商品を提供しているケースも多々あります。

全期間固定型は固定特約型よりも金利水準が高いことが一般的ですが、全期間固定型には一定の人気があることから、銀行によっては固定特約型よりも低金利で提供しているケースもあります。

6−6 全期間固定型が向いている人は?

- 金利が変動する可能性をゼロにしたい人

変動型や固定特約型のように返済期間中に適用金利が変わる可能性を排除したいという方には全期間固定型が良いでしょう。ただし金利水準が高いため、毎月返済額や利息総額が高くなる点に注意が必要です。

- フラット35以外のローンを借りられない人

転職したばかり、または自営業や法人役員で収入が安定していないなどの理由で民間銀行の住宅ローンを利用できず、やむなくフラット35を利用するというケースもあるでしょう。フラット35は借入上限が8,000万円とやや低めであることや、物件そのものに対する基準が比較的厳しいなど、民間銀行とは異なる特徴を持っている点には注意が必要です。

6−7 その他(ミックス型・段階型・上限金利付き変動型)

その他にも、ミックス型や段階型、上限金利付きの変動型といったタイプも存在します。

ミックス型は、上述した変動型・固定特約型・全期間固定型を2タイプ以上に借入額を分けて利用する方法です。それぞれのメリットとデメリットを半々ずつにすることができるので、金利タイプを決めかねている方におすすめです。将来の金利予測が難しいことで金利タイプの選択を悩んでいると思いますが、ミックス型は将来金利が大幅に上がっていれば変動型から繰上返済を進め、金利が変わっていなければ固定金利型から繰上返済を進めることができるため柔軟な対応が可能となります。

段階型は、例えば1〜5年目は1.5%、6〜10年目は1.2%、11〜15年目は1.0%といったように、全期間固定型のように完済までの金利が定まっていながらも段階的に金利が変わるタイプです。主要銀行の中ではSBI新生銀行が提供しています。

上限金利付き変動型とは、変動金利でありながらも上限が設定されているタイプです。ただし変動金利には5年ルールや125%ルールが存在している点や、実際に日本で変動金利が急激に上昇したケースがない点も踏まえると、その有用性にはやや疑問が残ります。扱っている銀行も非常に少なく、一部の労働金庫やJAなどに限られています。

7.参考情報

7−1 主要銀行住宅ローン金利の前月比較

変動(ネット系)

| 金融機関 | ローン名 | 2026年1月 | 2026年2月 | 差 |

| ソニー銀行 | 変動セレクト住宅ローン | 年0.997% | 年0.997% | - |

| 楽天銀行 |

住宅ローン (金利選択型 変動金利) |

年1.147% | 年1.257% | +0.110% |

| 住信SBIネット銀行 |

WEB申込コース (通期引下げプラン) |

年0.698% | 年0.698% | - |

| auじぶん銀行 |

住宅ローン (変動金利/全期間引下げプラン) |

年0.780% | 年0.780% | - |

| イオン銀行 | 住宅ローン金利プラン(定率型) | 年0.780% | 年0.780% | - |

| PayPay銀行 | 住宅ローン(全期間引下型) | 年0.630% | 年0.630% | - |

| SBI新生銀行 |

パワースマート住宅ローン (変動金利(半年型)/手数料定率型) |

年0.590% | 年0.640% | +0.050% |

| 平均 | - | 年0.803% | 年0.826% | +0.023% |

変動(メガ)

| 金融機関 | ローン名 | 2026年1月 | 2026年2月 | 差 |

| みずほ銀行 |

住宅ローン (ネットでお手続きの場合/ローン取り扱い手数料型) |

年0.775% | 年0.775% | - |

| 三菱UFJ銀行 |

住宅ローン (ずーっと一律優遇コース) |

年0.670% | 年0.670% | - |

| 三井住友銀行 |

住宅ローン (最後までずーっと金利引き下げ) |

年0.925% | 年0.925% | - |

| 平均 | - | 年0.790% | 年0.790% | - |

変動(地銀)

| 金融機関 | ローン名 | 2026年1月 | 2026年2月 | 差 |

| 北海道銀行 |

道銀住宅ローン 変動金利バリュープラン |

年1.575% | 年1.575% | - |

| 七十七銀行 | 77住宅ローン | 年0.925% | 年0.925% | - |

| 常陽銀行 |

常陽住宅ローン ずっとうれしい金利引下げ(全期間重視プラン) |

年0.950% | 年0.950% | - |

| 千葉銀行 |

ちばぎん “選べる住宅ローンベストチョイス21” 「新築・新規購入コース」 |

年0.975% | 年0.975% | - |

| 横浜銀行 | 融資手数料型金利プラン | 年0.750% | 年0.750% | - |

| 八十二銀行 | 変動金利型 | 年1.000% | 年1.000% | - |

| 静岡銀行 | カスタムFLEX | 年0.900% | 年0.900% | - |

| 京都銀行 | 京銀住宅ローン | 年0.975% | 年0.975% | - |

| 山口銀行 | YGC住宅ローン | 年0.775% | 年0.775% | - |

| 福岡銀行 | プレミアム住宅ローン | 年0.875% | 年0.875% | - |

| 平均 | - | 年0.970% | 年0.970% | - |

10年固定(メガ)

| 金融機関 | ローン名 | 2026年1月 | 2026年2月 | 差 |

| みずほ銀行 |

住宅ローン (ネットでお手続きの場合/ローン取り扱い手数料型) |

年2.550% | 年2.750% | +0.200% |

| 三菱UFJ銀行 | 最初に大きな優遇コース | 年2.680% | 年2.750% | +0.070% |

| 三井住友銀行 |

住宅ローン (最後までずーっと金利引き下げ) |

年3.400% | 年3.600% | +0.200% |

| 平均 | - | 年2.877% | 年3.033% | +0.157% |

フラット35

| 金融機関 | ローン名 | 2026年1月 | 2026年2月 | 差 |

| 楽天銀行 | フラット35 | 年2.080% | 年2.260% | +0.180% |

※ フラット35は買取型/融資比率9割以下/団信加入/借入期間21〜35年の場合の金利を表示

※ 新規借り入れを対象に集計

7−2 参考:主な団信の種類と概要

団信は大きく分けて、一般団信、ワイド団信、疾病団信の3種類があります。

ワイド団信は保障内容が一般団信と同じですが、加入条件が緩和されています。他の団信の審査に落ちてしまった場合でも加入できる可能性があります。

疾病団信は大きく分けて、がん保障、3大疾病保障、8大疾病保障、11疾病保障、全疾病保障の5種類があります。

上図の通り、がんと診断されただけで保険金が下りるがん保障は、全疾病保障には含まれていません。

また、「急性心筋梗塞や脳卒中と診断され手術を受けたり、60日以上所定の状態になった場合に保険金が下りる保障」は3大疾病保障及び8大疾病保障には含まれていますが、11疾病保障や全疾病保障には含まれていません。

このように、疾病保障付き団信の構成は複雑なので、保障対象を細かく分けて考えて、どのような場合に保険金で住宅ローンが完済されるのかしっかり確認する必要があります。

また、団信には無料で付いているものと金利上乗せされるものがありますので、団信を利用する場合に金利がどうなるかも確認する必要があります。

モゲチェック編集部オススメ3選(PR)

PayPay銀行

住宅ローン(変動金利/全期間引下型)・一般団信年0.500%

金利引き下げキャンペーン実施中!

SBI新生銀行

パワースマート住宅ローン(変動金利(半年型))・安心保障年0.640%

<ハイパー預金開設者限定>金利優遇プログラム実施中!

SBIマネープラザ(住信SBIネット銀行)

住宅ローン(対面相談コース/通期引下げプラン/自己資金20%以上)変動金利・3大疾病保障50%年0.650%

無料の「スゴ団信」が本当にスゴい!

いかがでしたか?

モゲチェックでは住宅ローンに関するニュースを随時発信しています。

LINEでも通知を受け取ることができますので、ぜひお友だち登録をお願いします!

住宅ローン審査、ここがポイント!

通らない理由や対策を解説

住宅ローンの審査は仮審査(事前審査)→本審査の流れで進みます。仮審査と本審査は目的が異なり、仮審査は「その人に融資が可能かどうか」、そして物件の売買契約後に行う本審査では「本当に融資をしていいか」の観点での審査になります。

仮審査では審査の受付基準に合致しているかどうかや本人の返済能力、個人信用情報などが比較的簡易にチェックされます。本審査ではたくさんの書類のチェックや物件の担保価値の精査など、多岐にわたる項目を仮審査よりも厳密に審査されます。

本審査も通過したら金融機関とローン契約し、住宅の決済を行うことになります。

| 審査にかかる期間

仮審査は即日〜1週間程度、本審査は2〜3週間程度を要します。住宅購入時はなにかと慌ただしくなるため、余裕を持ったスケジュールを立てることが大切です。

| 仮審査のポイント

仮審査では大きく3つ、「本人の属性情報」「返済能力」「個人信用情報」がチェックされます。細かく見ていきましょう。

・「本人の属性情報」

申込時の年齢や完済時の年齢、年収や雇用形態、勤続年数など、金融機関が個別に定めている受付基準に合致しているかが審査されます。「正規雇用であること」「勤続1年以上であること」「年収は300万円以上」など細かな条件が金融機関ごとに定められており、それらに合致している必要があります。具体的な基準は非公表のケースが多いものの、「◯◯銀行 商品概要」と検索するとある程度は銀行公式サイトで確認できます。

・「返済能力」

収入に対して借り入れ額が過大でないかが審査されます。代表的な指標として年収に占める年間返済額の割合である「返済比率」があります。住宅ローンの年間返済額の計算には実際の金利ではなく、審査上のみ使われる「審査金利」が使われます。金融機関によって異なるものの、概ね3%前後という高めの審査金利でストレスをかけて計算されます。また、年間返済額には住宅ローンだけでなく自動車ローンやカードローンなどの借り入れの返済も考慮されます。

返済比率の上限は多くの金融機関が非公表ですが、目安は30%〜35%です。フラット35の場合は年収400万円未満なら30%、400万円以上なら35%と公表されています。

・「個人信用情報」

個人信用情報とはクレジットカードの支払いなどの履歴情報です。過去に延滞などのネガティブな履歴があると、住宅ローン審査にはマイナスに作用します。

| 本審査のポイント

本審査では様々な資料の提出のうえ、「仮審査の申告内容との相違がないか」「担保評価」が主に審査されます。

・「仮審査の申告内容との相違がないか」

仮審査で申告した年収と源泉徴収票の金額が違っていないか、借り入れがある場合はその内容が仮審査の申告内容と違っていないかなど、仮審査で金融機関に申告した内容との整合性がチェックされます。

・「担保評価」

住宅ローンで物件を購入すると、通常は金融機関によって「抵当権」が設定されます。抵当権とはいわば担保のことであり、申込人が住宅ローンの返済ができなくなったとき、その物件を売却して融資金の回収に充てるためです。そのため、購入しようとする物件の価値が借り入れ額に対して著しく低くないかをチェックされます。また物件そのもののスペック、例えば耐震基準や適法物件かどうかなども、金融機関の定める基準と照らし合わせられています。

| よくある本審査落ちのパターンやNG行為

・仮審査の申告内容と異なる点があった

仮審査と本審査で申告内容に相違があると落ちる確率が高まります。例えば仮審査で申告した年収と提出した源泉徴収票の年収が違えば、返済能力の計算が狂うことになります。

・別の借り入れを行う

住宅ローンの審査中に別の借り入れを行うと返済比率に悪影響が出ます。ローンという名称ではありませんがクレジットカードのリボ払いも借り入れと同じ扱いです。気軽な買い物が原因で住宅ローン審査に落ちる可能性もあるため注意が必要です。また、審査期間中はローンの延滞にも普段以上に注意しましょう。

・転職や退職

審査中に転職すると通過は難しくなります。金融機関は現在の勤務先で長く働き続けることを前提に住宅ローンの返済能力を見繕っているため、その前提が崩れるのです。さらに勤続年数の基準を満たせなくなる可能性が高くなります。

・健康上の問題で団信に加入できない

『団体信用生命保険(団信)』へ加入できず、住宅ローンを利用できないケースもあります。団信とは契約者が死亡したり高度障害に陥ったりした際、ローン残高を肩代わりしてくれる保険です。

生命保険のため、加入するためには過去3年ほどの病歴や治療歴などを告知しなければなりません。そのため健康状態によっては、団信の審査に通過できない場合があります。一般的な住宅ローンは団信への加入が必須とされているため、加入できなければ契約できません。

| 審査に通りやすくなるコツ・対策

・頭金(自己資金)を多めに入れて借入金額を下げる

自己資金を多めに確保して借入金額を引き下げることで審査に通りやすくなります。多くの自己資金を貯蓄できる人と言えるため、金融機関からの信頼を得やすいでしょう。

借り入れ額が少なくて済むため返済負担も軽減され、返済比率を引き下げることもできます。金融機関によっては自己資金の割合に応じて優遇金利を適用してもらえる点もメリットです。

・借り入れがある場合はなるべく返済しておく

自動車ローンやカードローンなどの借り入れがある場合は、なるべく繰り上げ返済をして残高を減らしておくことも大切です。返済比率を引き下げる要因になるため、審査に通りやすくなります。

・ペアローンや連帯債務、収入合算を検討する

配偶者に収入がある場合は、ペアローンや連帯債務、収入合算により審査を通りやすくすることができます。例えば年収が夫500万円・妻500万円の夫婦が5,000万円の住宅ローンを組む場合、夫1名の債務者だけでは年収倍率(年収に対する借り入れ額)は10倍と非常に高いですが、ペアローンや連帯債務で夫婦2名とも債務者になれば、年収倍率は5倍まで下がります。一般的には、年収倍率は高くても7倍以内であれば審査に通りやすくなります。

収入合算とは夫婦の片方が債務者、もう片方は連帯保証人となる方法です。こちらも連帯保証人分の年収を一定程度加味した審査を受けられるので、単独で組むよりは有利です。

| 本審査は複数の金融機関へ申し込もう

住宅ローンの本審査への申し込みは、複数の金融機関で並行することが可能です。万が一審査に落ちたり減額承認されたりしたときに備え、複数の金融機関へ申し込んでおくとよいでしょう。複数の金融機関で本審査承認を得られたら、最も希望に近い条件のプランで契約に進めばOKです。

審査通過後であっても契約に進んでいなければキャンセルできるため、契約を決めたローン以外はキャンセルしましょう。その後は金融機関と金銭消費貸借契約を締結し、融資実行日を待つだけです。

どんな金融機関で自分が審査に通りそうか、目安を知りたい方にはオンラインで住宅ローンを一括比較できる「モゲチェック 住宅ローン診断」がオススメです。

「モゲチェック 住宅ローン診断」は無料で利用可能で、年齢や年収、住んでいる地域などの住宅ローン審査項目を考慮した上で、その人にピッタリなローンを紹介するサービスです。「モゲチェック 住宅ローン診断」を参考に、どのような銀行で審査を進めたらいいか比較してみましょう。