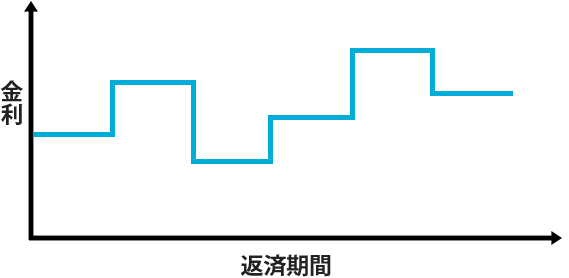

1. 変動

住宅ローンの最もスタンダードな金利タイプです。金利が定期的に見直されるため、将来金利が変わる可能性があります。

一般的な変動金利の条件は下記の通りです。

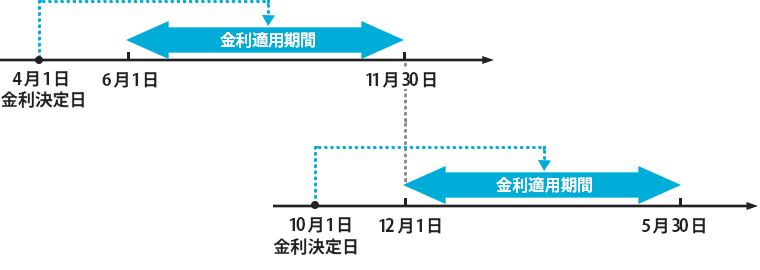

(1) 金利更改日

4月1日と10月1日の年2回です。

(2) 金利適用期間

4月1日の金利が6月1日から11月末までの6ヶ月間適用され、10月1日の金利が12月1日から5月末までの6ヶ月間適用されます。

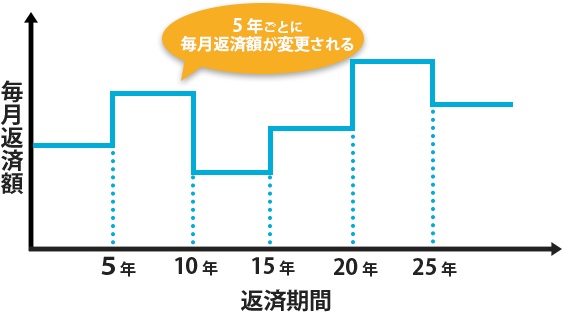

(3) 毎月返済額の変更

金利が変わってもすぐに毎月の毎月返済額(元利均等払いの場合の元本と金利の合計額)が変わるわけではありません。毎月返済額は5年に1度しか変更されず、毎月返済額中の金利部分のみが新しい金利によって変わります。例えば、金利が上昇した場合は毎月返済額の金利部分が増加し、それと同額元本返済部分が減少します。

※5年ルールが適用されていない銀行もあります。

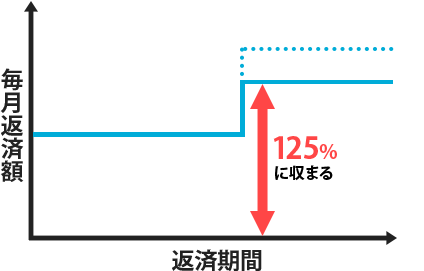

(4) 毎月返済額変更の上限

毎月返済額は5年に1度変更されますが、当該変更時点以前にいかに金利が上昇していたとしても毎月返済額自体は最大25%までしか増えません。例えば毎月10万円の返済をしていた場合、金利が大きく上昇していても毎月返済額は12.5万円までしか増えません。急激な支払額の増加による住宅ローン利用者の負担を軽減する仕組みですが、金利が減免されている訳ではなく、仮に金利だけで12.5万円を上回っていた場合は払いきれなかった金利は元本となって元本が増加し(ネガティブアモチゼーション)、返済期間のどこかの段階で支払うことになります。

※125%ルールが適用されていない銀行もあります。

(5) 基準金利

変動金利のベースとなる住宅ローン基準金利(以下、基準金利)は短期プライムレート(以下、短プラ)+1%です。現在メガバンクの短プラは1.875%ですので、多くの金融機関で使われている住宅ローン基準金利は2.875%になります。住宅ローンの基準金利が短プラをベースに決まっているため、短プラの動きが変動の住宅ローン金利の動きを決めています。通常ある月に実行されるローンの基準金利は、当該月の第一営業日に発表されます。

(6) 適用金利

基準金利から引き下げ幅(優遇幅)を控除したものが適用金利(実際に住宅ローン利用者が支払う金利)となります。例えば、基準金利が2.475%で引き下げ幅が2%の場合、適用金利は0.475%になります。引き下げ幅は金銭消費貸借契約(以下、ローン契約)をする際に決定し、以後満期まで変更されません。引き下げ幅は住宅ローン利用者の属性や借りた時期によって異なるため、同じ金融機関の変動金利の住宅ローンを借りていても住宅ローン利用者によって適用金利が異なることがあります。また、最近のように新規に借りる人の適用金利が下がっていても(引き下げ幅が拡大していても)過去に借りた人は関係なく、基準金利が変わらない限り支払う金利に変化はありません。

(7) 固定特約への変更

変動で住宅ローンを借りるとずっと変動と思われがちですが、変動から固定特約へはいつでも変更できます。

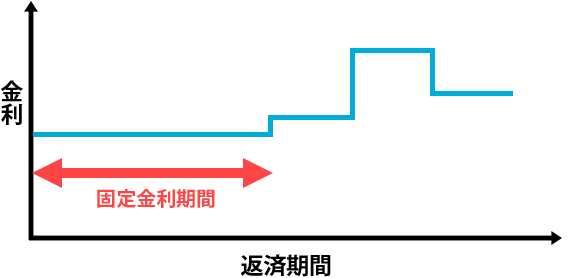

2. 固定特約

ベースは変動なのですが、一定期間の金利を固定化したものを固定特約又は固定選択といいます。当初期間金利を固定化する特約を住宅ローン利用者と金融機関で結ぶため、このように呼ばれています。

一般的な固定特約の条件は下記の通りです。

(1) 固定期間

提供される固定期間は1年から35年まで様々な期間あり、金融機関によって異なります。固定期間の途中で変動金利や他の固定期間に変更することはできません。固定期間が終了した場合、原則変動になりますが、その時点で再度固定期間を選んで金利を固定化することもできます。

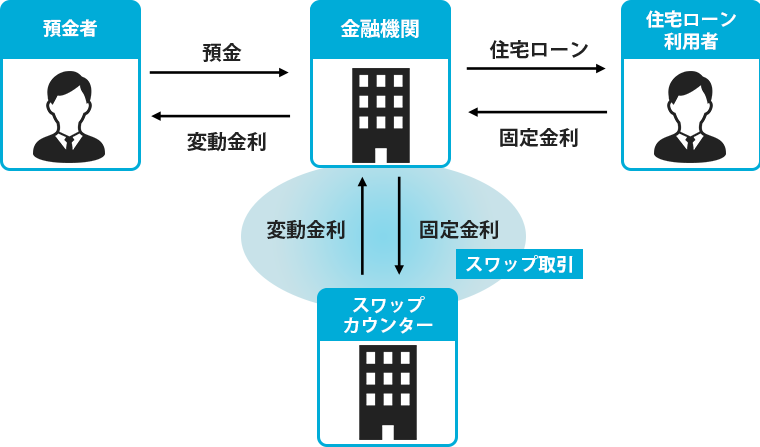

(2) 基準金利

固定期間の金利水準は当該期間に対応する基準金利をベースに決まります。基準金利はスワップレートに連動しています。金融機関は短期金利で調達しており、短プラベースで貸し出す変動なら問題ありませんが、固定特約の場合将来の短期金利上昇のリスクをヘッジするため、下図の通りスワップを使って変動に転換する必要があるからです。

住宅ローンの場合毎月元本返済があるため、固定期間と同じ期間のスワップ金利を使う訳ではなく、期中の元本返済分を勘案して固定期間より若干短い期間のスワップ金利使います。

(3) 適用金利

各固定期間に対応する基準金利から引き下げ幅(優遇幅)を控除したものが適用金利となり、実際に住宅ローン利用者が支払う金利となります。例えば、固定期間5年の基準金利が2.75%で引き下げ幅が2%の場合、固定期間5年の適用金利は0.75%になります。

(4) 引き下げ幅に関する注意点

固定特約を選ぶ際に注意したいのは、固定期間後の引き下げ幅です。固定期間後は変動又は再度固定特約を選択することが可能ですが、その際適用される引き下げ幅は当初の引き下げ幅と異なる場合があります。特に、「当初引き下げ型」といった名称の金利タイプの場合、当初の固定期間だけ引き下げ幅を大きく、その後の引き下げ幅が小さいケースが多いので注意が必要です。

3. 全期間固定

文字通り満期まで金利が固定化されている金利タイプです。毎月返済額が満期まで変わらないので安全です。一方、変動より金利水準が高いので、金利負担が大きくなります。

(1) 取扱金融機関

全期間固定として代表的な商品が、住宅金融支援機構(以下、機構)が民間金融機関から買い取るフラット35です。フラット35は全国の多くの金融機関で取り扱っていますが、ARUHIなどフラット35に特化した貸金業者(ノンバンク)が高いシェアを占めています。民間金融機関でも独自に全期間固定のローンを提供しているところもあります。

(2) 金利決定方法

フラット35の金利はフラット35を買い取る住宅金融支援機構が発行する住宅ローン担保証券(MBS)の利回りをベースに決定されます。当社の分析では、当該証券の利回り+1%程度がフラット35の金利になるようです。

民間金融機関が提供する全期間固定は15年超のスワップレートを参考に基準金利を決めているようです。金融機関によってはフラット35より低い金利の全期間固定を提供しているところもあります。

4. 金利タイプの選び方

変動、固定特約、全期間固定と3つの金利タイプについて説明してきましたが、住宅ローン利用者はどの金利タイプを選ぶべきでしょうか。現在の金利水準と将来金利が上がるリスクの関係は下記の通りです。

|

|

変動 |

固定特約 |

全期間固定 |

|

金利水準 |

0.5〜0.9% |

1.0〜2.0% |

1.7%〜 |

|

金利リスク |

高い |

中程度 |

なし |

金利タイプの選択には、変動金利型住宅ローンの将来金利がどうなるかが非常に重要です。今後の変動金利予想について別の記事で詳しく説明していますので、ぜひ参考にして下さい。

[今後の変動金利予想についてより詳しく]

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!