そもそも住宅ローン控除とは?

住宅ローン控除は住宅借入金等特別控除の通称で、住宅の新築や中古住宅の取得、リフォームのために住宅ローンを組んだ人を対象に、所得税・住民税の一部を減税するという税制優遇制度です。住宅ローン控除の適用には条件があり、利用者・住宅ローン・物件について、次のような要件を満たす必要があります。

・住宅ローン利用者がその物件に居住していること

・住宅ローン利用者の合計所得金額が2,000万円以下であること

・住宅ローンの返済期間が10年以上であること

・物件が登記簿面積(内法面積)で50㎡以上であること(合計所得金額1,000万円以下で新築物件を取得した場合は40㎡以上)

また、物件の省エネ基準によって控除の上限額が異なります。これらの条件を満たすことで、最大で13年間にわたって控除を受けることができます。

◆参考◆住宅ローン控除の適用条件に関する詳細解説はこちら:【2025年最新】住宅ローン控除(減税)とは?適用条件や変更点、申請方法を解説!

住宅ローン控除の算出方法

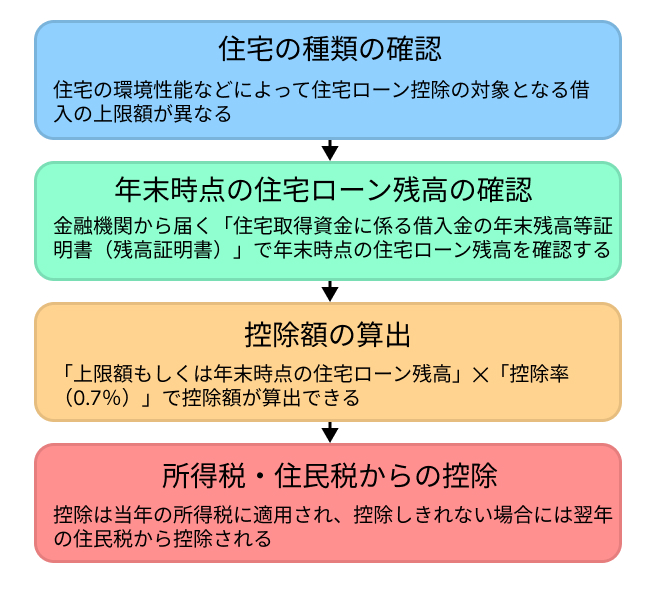

住宅ローン控除がいくらになるかを算出し、どのように控除がなされるかを、次のような住宅ローン控除の計算の仕組みに基づいて説明していきます。

まず、住宅ローン控除は住宅の種類によって控除の対象となる借入の上限額が異なります。最も上限が大きいのは新築の認定長期優良住宅・認定低炭素住宅で、要件を満たせば4,500万円までの住宅ローンを控除対象にすることができます。しかし、そもそも環境性能を満たさない場合には控除が認められません。なお、中古住宅では最も上限が大きい場合でも3,000万円となっています。

住宅ローン控除の仕組み

次に、その年の年末時点の住宅ローン残高を確認しましょう。後述するように、毎年10~11月ごろに金融機関から郵送されてくる「住宅取得資金に係る借入金の年末残高等証明書(残高証明書)」に記載されており、これが住宅ローン控除の申請時の必要書類にもなっていますが、それ以外の時期であっても金融機関のウェブサイトのマイページや定期的に郵送されてくる返済予定表で確認することができます。

続いて控除額の算出方法ですが、これは上限額もしくは年末時点の住宅ローン残高に対して、控除率(0.7%)を掛けることで計算できます。

このようにして控除額が決まったら、まずは当年の所得税から控除され、もし控除しきれない場合には翌年の住民税から控除されることになります。

なお、ペアローンの場合には2人がそれぞれ住宅ローン控除を受けることができますが、収入合算では控除を受けることができません。借り方によっても控除の有無が異なることから、借入時にはどれくらいの住宅ローン控除を利用できるのかを考慮するようにしましょう。

住宅ローン控除の適用には年末調整が必要?

住宅ローン控除を受けるためには、確定申告か年末調整を行う必要があります。1年目は全員が必ず確定申告を行わなければなりませんが、給与所得者の場合は、2年目以降は勤務先の年末調整の際に住宅ローン控除を適用することができます。

年末調整で住宅ローン控除を受けるほうが、確定申告による方法よりも早く還付金を得られるメリットがありますので、会社員であれば年末調整で住宅ローン控除の適用を受けることがおすすめです。

住宅ローン控除における年末調整の流れ

年末調整とは、会社員が年内最後に給与を受け取る際に、その年の税額を精算する手続きです。所得税の算出時には、社会保険料や生命保険料などのさまざまな控除がありますが、それらと同様に住宅ローン控除も精算することができます。

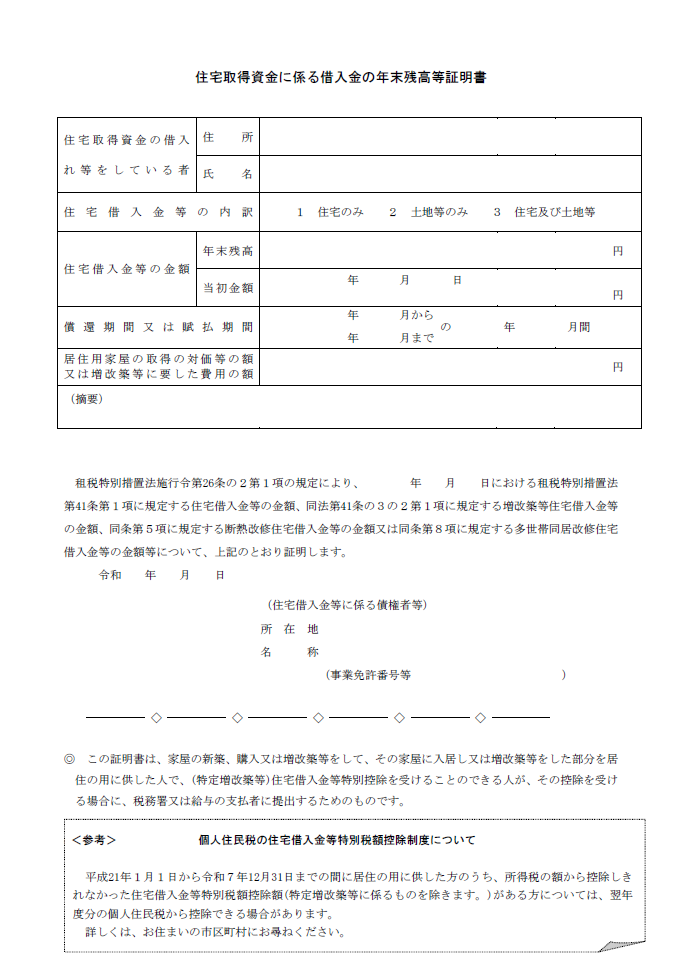

一般的な方法では、10月~11月ごろに金融機関から「住宅取得資金に係る借入金の年末残高等証明書(残高証明書)」が届きます。

国税庁:住宅取得資金に係る借入金の年末残高等証明書より

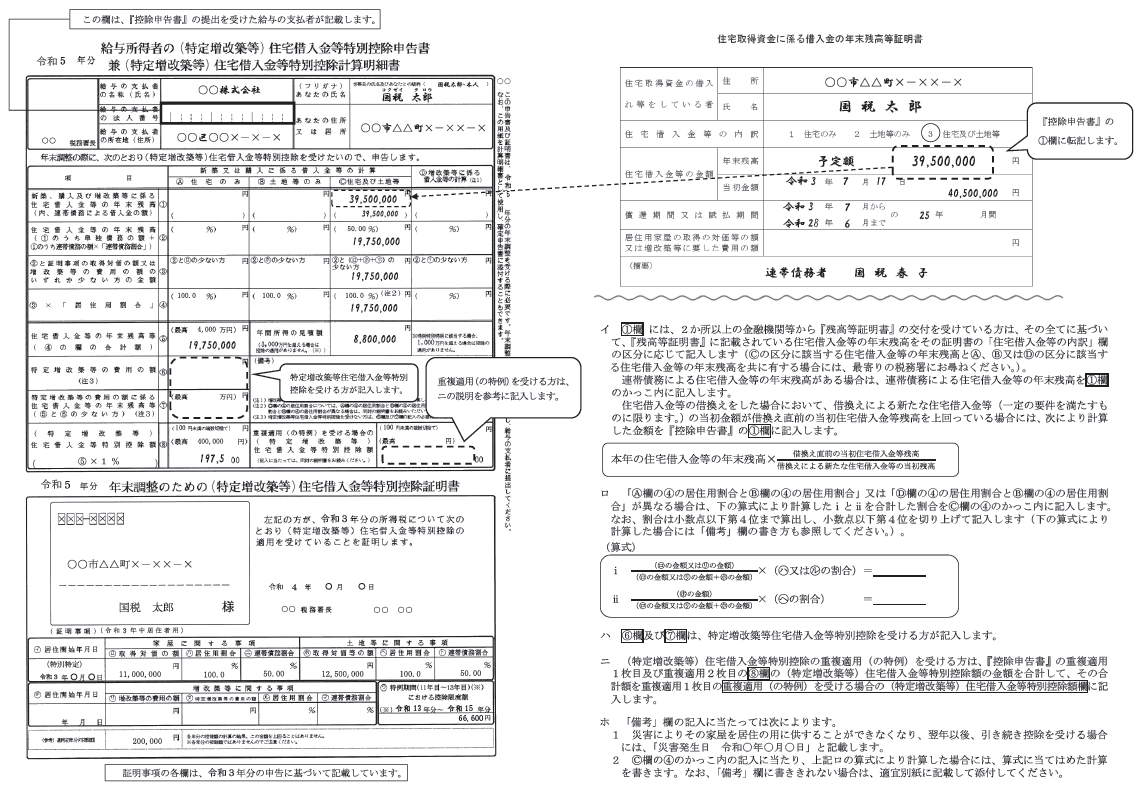

また、1年目に確定申告を行ったあと、管轄の税務署から2年目以降に使用する「給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除額の計算明細書」が郵送されてきます。

国税庁:給与所得者の住宅借入金等特別控除申告書の記載例より

この用紙に、残高証明書に記載されている年末残高の予定額などを自分で記載し、給与所得者の住宅借入金等特別控除申告書を作成します。その後、これらの書類を職場に提出しましょう。

なお、2024年以降に住宅ローン控除を初めて適用される人は、1年目に電子申告を行うと、2年目以降はマイナポータルを利用することで残高証明書の提出を省略できたり、給与所得者の住宅借入金等特別控除申告書の一部が記載された状態でダウンロードできたりします。電子申告のほうが手間や誤りが減ることから、利用できる場合には検討してみましょう。

住宅ローン控除における年末調整で必要な書類

住宅ローン控除における年末調整で必要な書類は以下の2つです。

|

必要書類 |

必要な場合や入手方法など |

|

給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除額の計算明細書 |

1年目の確定申告を行ったあと、税務署から残り期間分(13年または10年)が郵送される |

|

住宅取得資金に係る借入金の年末残高等証明書(残高証明書) |

金融機関から秋頃に郵送される |

1年目に確定申告を行うときは、確定申告書や源泉徴収票をはじめ複数の書類が必要となりますが、2年目以降に年末調整で精算する場合には、これらの書類を職場に提出するだけで済みます。

住宅ローン2年目以降に確定申告が必要になるケース

会社を通じて年末調整を行うことで、確定申告の必要がない会社員の場合には2年目以降は年末調整で住宅ローン控除を受けることができます。しかし、そもそも確定申告が必要になる人は、住宅ローン控除の有無にかかわらず確定申告をする必要があります。具体的には次のような場合があります。

・年間収入金額が2,000万円を超える人

・自営業や個人事業主など、年末調整を行える会社員以外の所得がある人

・退職し、年末調整を行うことができない人

・医療費控除や寄付金控除(ふるさと納税など)、その他の控除がある人

なお、確定申告が必要な人でも、年末調整の時点で控除を申請できることから、早めに還付金を得るためにも年末調整で手続きを行うほうがよいでしょう。

年末調整を利用して住宅ローン控除を受ける際の注意点・ポイント

年末調整を利用すれば、確定申告を行うよりも少ない手間で住宅ローン控除を受けることができます。確実に控除を受けられるように、以下の点に注意しましょう。

書類の紛失に注意する

書面で住宅ローン控除を申請する際には、年末調整の場合であっても前述のように2種類の書類が必要です。残高証明書は金融機関から秋ごろに送られてくるため、年末調整を行う時期まで保管しておく必要があります。また、給与所得者の住宅借入金等特別控除申告書は1年目の確定申告が終わったあと、その後の12年(または9年)分が一度に郵送されてきます。長期間の保管の必要があるため、保管場所を決めておくなどして紛失しないようにしましょう。

なお紛失した場合には、残高証明書は金融機関に、給与所得者の住宅借入金等特別控除申告書は税務署にその旨を問い合わせましょう。

秋以降は繰上返済を避ける

金融機関から郵送されてくる残高証明書は通常、9月時点の住宅ローン残高をもとに、その後は予定通りに返済した場合の金額が記載されます。そのため、その後に繰上返済を行ってしまうと、年末時点での残高が変化してしまいます。そうなると再度金融機関に残高証明書を郵送してもらう必要が出てきてしまい、場合によっては年末調整に間に合わなくなってしまいます。

繰上返済をする場合には、翌年になってから行うほうが手間がかかりません。

秋以降は借り換えを避ける

年末直前に繰上返済を行わないほうがよいのと同様に、借り換えについても年末直前は避けたほうが無難です。借り換えを行うと借り換え先の金融機関から新たに残高証明書が届くことになりますが、秋以降に借り換えを行ったときには残高証明書が年末調整までに間に合わない可能性が高くなってしまいます。

借り換えの場合には、実行日を翌年にずらすようにして、年末調整に影響が及ばないようにするほうが手間がかかりません。

秋以降は返済条件の変更を避ける

繰上返済や借り換えと同様に、年末が近くなってから固定金利から変動金利への変更や、あるいはその逆の取引をしてしまうと、適用される金利が変わってしまいます。すると残高証明書の内容と一致しなくなってしまうため、再発行が必要になってしまいます。

返済条件の変更も、実行する時期を翌年に延ばして、年末調整に影響が出ないようにすることも検討しましょう。

年末調整に間に合わなかった場合には確定申告する

書類の紛失や、繰上返済・借り換え・返済条件変更などにより、年末調整までに書類が準備できなかった場合には、翌年に確定申告を行いましょう。住宅ローン適用1年目の確定申告とは異なり、2年目以降の確定申告で住宅ローン控除を受けるために必要な書類は、基本的には年末調整に必要な書類と同じです。マイナンバーカードを用いるなどして、自宅からも申告は可能です。

なお、確定申告の方法は税務署に問い合わせれば丁寧に教えてもらうことができますので、確定申告に慣れていない人は利用してみましょう。

住宅ローン控除で税額がすべて控除された場合の定額減税はどうなる?

2024年に限って、物価上昇に対する負担軽減のための特例措置として定額減税が実施されました。定額減税は納税者本人と扶養親族1人につき、所得税から3万円、住民税から1万円が控除されるものです。

定額減税は住宅ローン控除などの各種の控除を行ったあとに実行されるため、定額減税によって住宅ローン控除に影響が及ぶことはありません。しかし、住宅ローンの年末残高が大きく、かつ所得税額が少ない人は、住宅ローン控除を適用すると所得税額が0円になる場合があります。このような人は定額減税を受けることはできませんが、その代わりに調整給付金が支給されることで調整が行われます。

【おまけ】年末調整で利用できるその他の税制優遇制度

年末調整の際には、住宅ローン控除だけでなく各種の控除を受けることができます。代表的な控除項目には生命保険料控除、地震保険料控除、小規模企業共済等掛金控除の3つがあります。

|

控除の名称 |

概要 |

|

生命保険料控除 |

支払った生命保険料の全部または一部を所得から控除できる。最大12万円まで控除可能 |

|

地震保険料控除 |

支払った地震保険料を所得から控除できる。最大5万円まで控除可能 |

|

小規模企業共済等掛金控除 |

iDeCoなどの制度の掛金が該当し、支払った掛金の全部を所得から控除できる。上限は人によって異なる |

年末調整の際には控除が可能なこれらの支出についても合わせて申請するようにしましょう。

1番おトクな住宅ローンを見つけるなら、モゲチェック

モゲチェックの住宅ローン提案サービス「住宅ローン診断」を利用すれば、わずか5分のデータ入力で、さまざまな金融機関の融資承認確率を完全無料で診断いたします。また、借り換えるといくらメリットがあるかもわかります。診断後には、経験豊富な住宅ローンアドバイザーにチャットで無料で相談することができます。

住宅ローンアドバイザーには、住宅ローン控除を受けるための手続きの方法についても相談をすることができます。ぜひ「住宅ローン診断」を試してみてください。

まとめ

住宅ローン控除を受けるためには、1年目は確定申告が必要になりますが、2年目以降は年末調整の際に申請を行うことができます。年末調整の際には、金融機関から郵送されてくる残高証明書と、給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除額の計算明細書を提出しましょう。

年末調整を行う場合には、書類の紛失に注意することはもちろんのことですが、秋以降に繰上返済や借り換え、返済条件の変更を行ってしまうと、年末時点の住宅ローン残高が変わってしまい、残高証明書の再発行が間に合わなくなる可能性があります。このような注意点があることも知っておきましょう。