1. 住宅ローン借り換えのメリット

住宅ローンの借り換えとは、契約中の住宅ローンから別の住宅ローンに乗り換えることです。

最新の低金利を利用できるため、返済額の削減、保障の充実などのメリットがあります。

メリットを把握し、借り換えを検討してみましょう。

返済額を減らすことができる

住宅ローンの借り換えとは、契約中の住宅ローンから別の住宅ローンに乗り換えることです。

借り換えによってその時の最新の低金利を利用できるので、月々の返済額やトータルの返済額を減らすことができます。

契約中のローンの金利が高い場合は、借り換えによって月々の返済を数万円単位で減らせる可能性があります。

また、総返済額が減らすことができる分、毎月の返済額を据え置く代わりに、返済期間を短くするなどの選択肢を取ることもできるでしょう。

固定金利と変動金利を変更できる

借り換えによって、固定金利から変動金利、変動金利から固定金利へと、金利タイプを変更することができます。

一般的には変動金利の方が金利水準が低いため「固定金利利用中の人が変動金利に借り換える」という人の方が多いです。

ただし変動金利を利用中の人が高い金利で契約している場合は、「変動金利から固定金利に借り換える」ことで、金利上昇リスクに備えつつ返済額を減らすということも実現できる可能性があります。

団体信用生命保険を変更し、保障を充実させられる

住宅ローンを借り換えることで、より保障が充実した団体信用生命保険(団信)に変更できる場合がある点もメリットです。

一般的に住宅ローンの契約時は、団信への加入を求められます。団信は、契約者が返済期間中に死亡したり高度障害を負ったりした場合に、ローン残高をゼロにできる生命保険です。

団信の種類や保障内容は、住宅ローンを契約する金融機関により異なります。基本的に、団信を途中で変更することは不可能ですが、借り換えによって借り換え先金融機関の最新の団信へ切り替えることができます。

昨今は低金利競争が続く中で団信の保障を充実させることで差別化を図る金融機関が増えているため、団信を切り替えて万が一への備えを拡充できる点は大きなメリットです。

2. 借り換え先の住宅ローンはどのように選ぶ?

借り換え先の住宅ローンを検討するとき、金利と団体信用生命保険(団信)、事務取扱手数料の3点は必ず確認し比較しましょう。

モゲチェックの金利一覧はこちらから:

https://mogecheck.jp/mortgage-ranking/refinance

金利の低さを確認する

総返済額の削減には、より低い金利への借り換えが重要です。

金利には、低いものの半年ごとに見直される変動金利と、金利が一定期間変わらないが変動金利より金利水準が高い固定金利の2つがあります。

固定金利から変動金利への借り換えは、金利を大幅に引き下げる可能性があるため、借り手にとって有利な選択肢といえるでしょう。

現在のプランより金利が低くなるように借り換えをする必要があるため、どのような金利のローンに借り換えできるかを確認する必要があります。

団体信用生命保険を自分に合ったものにする

団信は、抱える不安を軽減できる商品を選びましょう。

近年は多様化するライフスタイルに合わせた様々な団信商品が提供されています。

金融機関によっては、同じ名称の疾病保障でも各社で適用条件や保障内容が異なることがありますので、よく比較するようにしましょう。

また保障が手厚い商品は、金利の上乗せが必要になるケースがあります。保障の価値と増加する支払額のバランスをよく考慮することが大切です。

下記の表に代表的な団信の特徴などをまとめました。一覧表から、自身の不安を軽減できる保障内容について考えてみましょう。

| 特徴 | 上乗せ金利 | 注意点 | |

|

一般団信 |

死亡、高度障害時を保障 | 基本的になし | 病気、高度障害に あたらない後遺症 は保障の適用外 |

| がん団信 | がん診断時に保険金が 受け取れる |

必要な場合がある | 一般的ながん団信 では上皮内がんは 適用外 |

| 3〜11疾病団信 | 3大疾病(がん、脳卒中、 急性心筋梗塞)、 生活習慣病など、 指定の疾病による入院で 保険金を受け取れる |

基本的に必要 | 生活習慣病であれば 180日以上入院など 会社によって、 保険金支払いの 条件が異なる。 |

なお、モゲチェックの住宅ローンランキングでは各商品の団信が持つ経済的メリットを金利換算し「団信メリット」として表示しています。こちらも参考にしてみてください。

>>団体信用生命保険を比較してみた!住宅ローンのさまざまな団信保障を解説

https://mogecheck.jp/articles/show/5kP0QoG1qkn2jxw3B9V6

>>住宅ローンを組むなら保険の見直しを。団信の保障範囲を解説

https://mogecheck.jp/articles/show/bB5wrxOVq0mM4Ya0kQAg

2種類の事務取扱手数料に注意する

住宅ローンの事務取扱手数料には定率型と定額型があります。

定率型は借入額に対して一定の割合を事務取扱手数料として決定する方式です。

定率型での事務取扱手数料は、一般的に税込み2.2%です。

たとえば1,000万円を借り入れた場合、1,000万円の2.2%で事務取扱手数料は22万円となります。割合で決定されるため、借入額が高いほど事務取扱手数料は高額になります。

定額型は一律で事務取扱手数料が決まっている方式です。

借入額に関係なく定額となりますが、定率型よりも金利が0.1%〜0.3%高く設定されています。

一般的に返済期間が短い場合は定額型、長い場合は定率型が総返済額がお得になる傾向にあります。

どちらのメリットが大きいか迷ったときには、住宅ローンシミュレーターを使用して比較しましょう。

参考:https://mogecheck.jp/simulation

3. 住宅ローン借り換えのタイミング

住宅ローン借り換えを検討すべきタイミングは、月々の返済が負担になったときや金利が変動するときです。

借り換えのベストタイミングを逃さないように、早めの行動を意識しましょう。

生活スタイルが変わったとき

収入の減少や支出の増加が見込まれ、月々の返済が負担になりそうなときは、住宅ローン借り換えを検討しましょう。

転職を考えている場合も注意が必要です。住宅ローン審査において一般的には勤続年数は1〜2年以上必要とされているため、転職のタイミングによっては審査に引っかかる可能性があります。

これらの理由で検討する際は、早めの行動が重要です。生活スタイルが変わらないうちに審査を申し込みましょう。

金利が変動するとき

借り換え後の金利が1%以上安くなるようなら、借り換えのメリットを期待できます。市場金利を常にチェックし、現在契約中のローン金利との比較でタイミングを見極めましょう。

10年固定金利など金利を一定期間固定できる『固定特約型』で契約中なら、固定期間の終了前後も借り換えのベストなタイミングといえます。

一般的に『当初固定金利型』は最初の固定期間の金利は低めに設定されているものの、その後に切り替わる金利は高めとなることが多いです。

固定期間が終了する前後のタイミングで借り換えを行い金利を下げることができれば、返済額を抑えやすくなるでしょう。

リフォームしたいとき

住宅ローンをすでに利用している人がリフォームをしたい場合も、住宅ローン借り換えを検討しましょう。

住宅ローンとは別に単体でリフォームローンを組む方が手続きは楽ですが、リフォームローンの金利は住宅ローンに比べて高めです。トータルの返済負担は大きくなる可能性が高いでしょう。

しかし、住宅ローンの借り換え時にリフォーム代金を組み込むことができる金融機関は比較的多くあります。

住宅ローンの借り換えにリフォーム代金を組み込むことができれば、借り換え前に比べて借り換え後の方が住宅ローンの「残高」自体は多くなるものの、金利が安くなることで結果的にリフォームローン単体をプラスするよりもトータルの返済負担を減らすことができるということは少なくありません。

4. 住宅ローン借り換えのデメリット

手数料がかかる

住宅ローン借り換えでは、現在の住宅ローンの完済手続き・新規住宅ローンの手続き・登記手続きを行わなければなりません。

現在の借り入れ先には全額繰上返済の手数料や経過利息、新しい借り入れ先への保証料や事務手数料・印紙代、登記手続きでは抵当権の設定・抹消費用などが発生します。

手数料の総額の目安は、借入金額にもよりますがおおよそ約300,000〜800,000円です。借り換え前の住宅ローン残高に対して3%前後を見込むと良いでしょう。

借り換え先の新規ローンに組み込んで持ち出しをなくすことが一般的ですが、トータルでどれほどのメリットが生まれるのかを検討する必要があるでしょう。

>>住宅ローン借り換えシミュレーター

https://mogecheck.jp/simulation/refinance-merit

手続きが必要になる

住宅ローンは必ず借り換えられるとは限りません。新規ローンの契約時と同様に、借り換えの際にも審査があります。

住民票・所得証明書などの発行や物件資料の用意など、審査にはさまざまな書類の準備が必要です。審査に通らなかった場合、これらの準備は全て無駄になってしまいます。

無事に審査を通過しても、新しい引き落とし口座への変更手続きが必要です。給与振り込みを希望しても、勤務先が口座変更に応じてくれなければ、自分でお金を移動させなければなりません。

思った効果が得られないケースが有る

条件によっては、借り換えに期待していたような効果が得られないケースがあります。

具体的に見ていきましょう。

(1)完済までの機関が短く、費用をかけた割に効果が小さい場合

完済までの期間が短い場合や残高が少ない場合は、借り換えによる効果が小さくなる傾向にあるため注意が必要です。

返済削減額に対して手数料・諸費用や手続きの手間といったデメリットが相対的に大きくなる可能性があります。

「残高1,000万円以上」「残存期間10年以上」あるかどうかが目安です。

(2)金利差がそれほど大きくない場合

借り換え前後の金利差がそれほど大きくない場合、手数料・諸費用によって負担軽減効果が小さくなったり、そもそも借り換えない方が良いというケースがあります。

借り換え時の金利差が小さければ、返済削減額も小さくなるためです。借り換えにかかる諸費用を考慮すると、期待していたほどのメリットを得ることができなかったり、むしろ負担が増加してしまう可能性があります。

金利差をよく確認し、借り換えによって返済額の削減効果がしっかり出るかどうかを確認することが重要です。借り換え前後で「金利差が0.8%以上あるかどうか」が1つの目安になるでしょう。

金利変動に巻き込まれるリスク

変動金利を選択するのであれば金利変動リスクに注意することも必要です。

変動金利は固定金利と比較してより低い金利を提供していますが、基準金利に連動するため変動するリスクがあります。

変動金利の基準金利は2009年以降、2.475%から変更されていない金融機関が多いですが、将来的に変動金利が上がり続けたとき、トータルで損になるリスクがあることは認識しておく必要があるでしょう。

住宅ローン控除の対象から外れることがある

住宅ローン控除の対象となっている住宅ローンを借り換える場合は、完済期間に注意する必要があります。

新しい住宅ローンの完済までの期間が10年未満になった場合、住宅ローン控除の対象でなくなってしまうからです。

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1233.htm

5. シミュレーション付き!借り換えの成功例と失敗例

借り換えにおいて、一番気になるのは借り換えによって有利になるかどうかです。

借り換えで公開しないために、実際の成功例と失敗例をみてみましょう。

参考:https://mogecheck.jp/simulation

成功例とシミュレーション

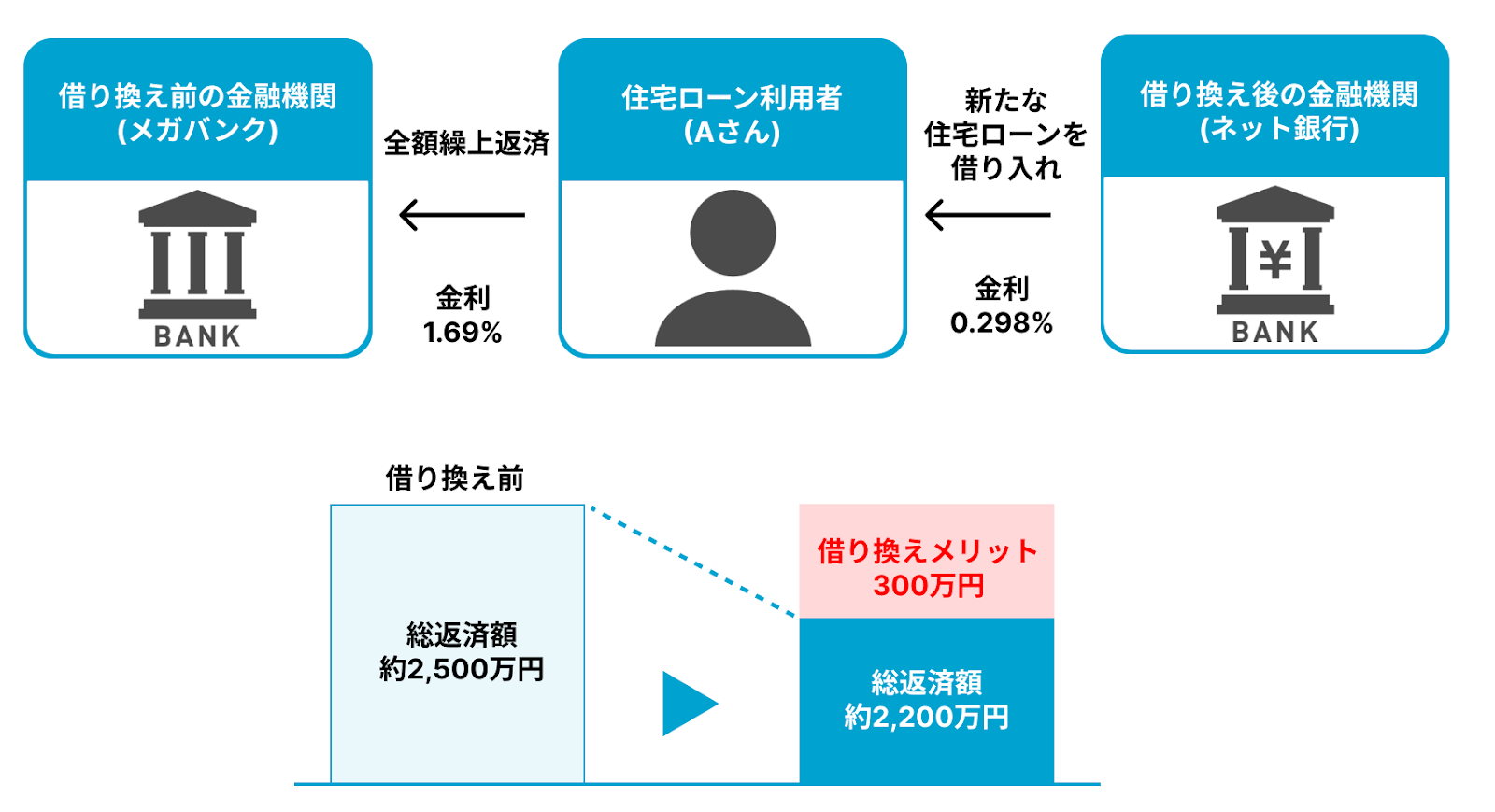

実際にモゲチェックで借り換えし、総返済額を下げることができたAさんの事例を紹介します。

<借り換え前>

・金融機関:メガバンク

・残高:2,030万円

・金利:全期間固定1.69%

・残存期間:約26年

・毎月返済額:約79,000円

・残りの期間での利息総額:約488万円

↓

<借り換え後>

・金融機関:ネット銀行

・残高:2,100万円

・金利:変動金利0.298%

・残存期間:約26年(同一期間)

・毎月返済額:69,000円(▲10,000円)

・残りの期間での利息総額:約85万円(▲300万円)

メガバンクで全期間固定を利用していた30台のAさんは、変動金利で低金利が続いていることを知り借り換えを決意。審査にも通過し、0.2%台の低金利で借り換えできることになりました。

借り換えの諸費用は約70万円となりました。その分を借り換え先のローンに含めたことで住宅ローンの残高も70万円増加しましたが、金利が大きく引き下がったことで毎月の返済額を約1万円、利息を約300万円減らすことに成功しました。

全期間固定金利から変動金利に借り換えたことで金利上昇リスクを負うことにはなるものの、それ以上のメリットがあると見込み、低金利の変動金利へ借り換えることができました。

失敗したパターンとシミュレーション

住宅ローンの借り換えでは、借り換えるメリットがないというケースや、借り換えをしたことで結果的に失敗してしまったというケースも考えられます。

どんなパターンがあるのか見ていきましょう。

(1)借り換えメリットが出ないケース

借り換えでは諸費用を上乗せして新たにローンを借りることになるため、住宅ローンの残高や残存期間、借り換え前後の金利差によっては、思ったように借り換えを行うメリットを得られない場合があります。

例として、全期間固定金利を使っているBさんのケースを考えてみます。Bさんが使っている全期間固定金利は2.2%と高めだったため、最近の低金利に惹かれて借り換えを検討しました。

0.45%の変動金利への借り換えのシミュレーションを行ったところ、総返済額の削減効果は出ず、むしろ約10万円増加するという試算結果になりました。

原因は残高と残存期間です。Bさんのローンは残高約600万円、残り5年と、完済間近の状態でした。

金利低下によって利息総額は約30万円から約10万円へと削減できる見込みだったものの、諸費用が約30万円程度かかる見込みだったことから、結果的には総額が増加するという試算結果になりました。

結果的にBさんは借り換えを行わず、現在のローンを返済し続けることにしました。条件によっては借り換えるメリットを見いだせないケースも多々あるため、しっかりシミュレーションを行い、メリットがない場合は原則として見送るべきでしょう。

(ただし、増加額によっては団信保障の充実を目的に借り換えを行う方もいます)

(2)借り換えメリットがあったが、結果的に借り換えない方が良かったケース

借り換えた時点ではメリットがあったものの、結果的に失敗に終わったというケースも想定されます。

例えば「残高3,000万円・残り25年・変動金利1.0%」の条件で借りていたCさんは、「残高3,100万円・残り25年・金利0.4%」への借り換えを実行しました。

このとき、諸費用をローンに組み込んだため借入額は100万円増加していますが、トータルでは約130万円の利息削減効果を見込んでいました。

しかしちょうどその3年後、転勤をきっかけに自宅を売却しローンを完済することになりました。

このとき、実は借り換え前のローンをそのまま返済していれば残高は約2,680万円になっていたはずが、借り換えによって残高が2,740万円になっていたため、結果として自宅売却で60万円損をしました。

借り換えの際には諸費用を上乗せして新たなローンを借りることになります。

金利低下によって毎月返済額を減らすことができても、それによって借入額が増えた分を吸収するよりも前にローンを完済する状況になってしまうと、従前のローンよりも残高が多いという状況に陥る可能性があります。

近い将来に自宅の売却などで住宅ローンを完済することを見通せる状況の場合は、逆に借り換えで損をしてしまう可能性があるので注意が必要です。

6. 借り換えができないこともある?

注意すべきケースとして、住宅ローンの借り換えができない場合があります。

金融機関に断られる場合があるためです。代表的なケースを説明します。

同じ銀行の中での借り換えは原則できない

同じ銀行内での借り換えは原則として認められていませんので注意が必要です。

例外として、ある銀行で借りたフラット35から、その銀行独自の住宅ローンへの借り換えなど、異なる住宅ローンへの借り換えが可能な場合があります。

しかし、基本的には同じ銀行内での借り換えはできません。

そのため、借り換えを検討する際には、現在借り入れている銀行とは別の銀行を探す必要があります。

適切な銀行を選ぶことで、借り換えのメリットを最大限に活用しましょう。

その他、金融機関に断られてしまうパターン

借り換えができない主な理由として以下のケースが挙げられます。

・職業が変わった

・収入が減少した

・健康状態に問題がある

・個人信用情報に延滞情報などが掲載された

1点目に、職業が不安定とみなされると、借り換えを断られることがあります。

例えば、住宅ローンを当初借り入れた際はサラリーマンだったものの、その後個人事業主や経営者になったり、転職したばかりで勤続年数が短い場合、収入が不安定とみなされる可能性があります。

2点目に、収入が減少した場合も、年収に対する年間返済額の割合によっては断られることがあります。借り換えの場合、住宅ローン残高が減少していることから当初借入時よりは審査に通りやすいとは言われているものの、収入の減少によって結果的に返済負担が大きくなっているとみなされる可能性があります。

3点目に、健康状態に問題がある場合、団体信用生命保険(団信)の告知で審査が通りにくくなる可能性があります。

さらに4点目に、ローン返済の延滞などによって個人信用情報機関に延滞情報が掲載されると、審査に大きな影響を与えます。延滞など個人信用情報にネガティブなことを起こさないよう、日頃計画的に返済を行っていることはとても重要です。

7. 住宅ローン借り換えをする際の注意点

借り換えの目的を明確にし、残高や残年数の目安もクリアしていれば、借り換えによる十分なメリットを受けられる可能性が高まるでしょう。検討する際に注意すべきポイントを紹介します。

目的を明確にしよう

住宅ローン借り換えにより受けられる恩恵はさまざまです。借り換えを検討する際は、目的を明確にしておきましょう。返済総額を下げたい、月々の返済負担を減らしたいなど、申し込むべき住宅ローンの種類は借り換えの目的によって異なります。

借り換え後のローンの種類によっては、金利タイプや団信を変更できるなど、金額以外のメリットを得られる可能性があることも意識する必要があります。

タイミングを大事に、残高や残年数も確認を

住宅ローン借り換えで恩恵を受けられる一般的な目安は『残高が10,000,000円以上』『返済期間が残り10年以上』『借り換え前後の金利差が1%以上あること』といわれています。

これらの条件のいずれにも当てはまらない場合は、借り換え時に発生する手数料負担により、金額的なメリットがなくなる可能性もあるため注意しましょう。

8. 迷ったら窓口に相談を

住宅ローンの借り換えには、返済額を減らせたり保障を充実させられたりするメリットがあります。生活スタイルが変わるときや金利が変動するときが、借り換えに向くタイミングです。

借り換えを検討する際は、目的を明確にし、残高や残年数も確認する必要があります。適期かどうか迷ったら、信頼できる金融機関の窓口に相談しましょう。

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!