団信(団体信用生命保険)とは?種類と加入・契約条件

団信(団体信用生命保険)は、住宅ローン契約時にあわせて加入する保険です。加入者が死亡または重度の障害を負ったときに、団信から金融機関に保険金が支払われ、ローンの残債が完済されます。契約者の死亡や重度の障害は金融機関にとってリスクであることから、長期固定金利の「フラット35」を除けば、ほとんどの金融機関は住宅ローン契約時に団信への加入を義務づけています。

団信には、死亡・高度障害などを対象とした一般団信や、がんや三大疾病などの罹患も保険金支払いの対象とした疾病保障団信をはじめ、他にも介護を対象にした介護保障団信などもあり、多くの種類があります。一般団信の保険料は毎月の返済額の利息に含まれていることが多く、疾病保障団信などでは上乗せ金利が必要になります。

◆参考◆団体信用生命保険(団信)とは?選ぶポイントや加入条件を紹介

団信に入るメリット・デメリットは?

団信に加入する最大のメリットは、契約者に万一のことがあった場合に、遺族に負担が残らないことです。団信で保障される保険金は住宅ローン残高と連動しており、万一の際には団信によって住宅ローン残高を完済することができます。そのため、返済のために物件を売却するといった必要がありません。また、金融機関にも負担が残らないことから、住宅ローンは低金利での融資が可能になっています。

また、金融機関によっては一般団信の他にも、疾病保障団信や介護保障団信などの多くの種類があり、ニーズに合わせて保障を選ぶことができます。一般の生命保険と比較すると、リスクが高い人が多く加入する逆選択が起こりにくいため、保険料の負担は割安であるといえるでしょう。

一方で、デメリットとしては住宅ローン契約の際には基本的に加入必須であり、生命保険が不要な人でも保険料の負担が生じることです。ほかにも、保障が充実した疾病保障団信などには上乗せ金利が生じるといった注意点があります。

|

メリット |

デメリット |

|

・万一の際に遺族に負担が残らない ・金融機関にも負担が残らないため低金利での融資が可能 ・ニーズに合わせて保障を選べる ・保険料が割安 |

・基本的に保険が不要な人も加入を求められる ・疾病保障団信などには上乗せ金利が生じる |

住宅ローンと団信の関係性・仕組みについて

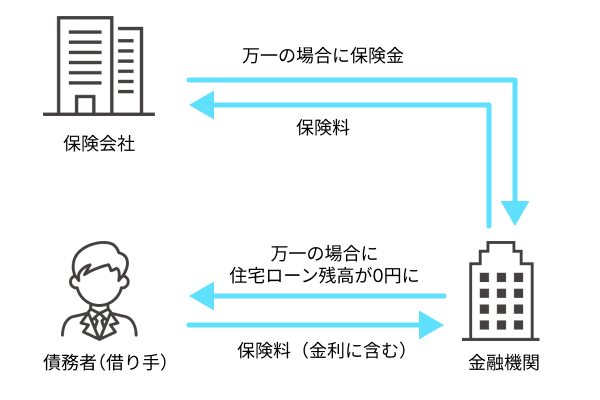

住宅ローンは、債務者と金融機関による金銭の貸し借りの契約です。債務者は金融機関に対して返済の義務を負い、その際に物件を担保とします。しかし担保だけでは万一の際に債務を完済できるかどうかはわからず、また遺族がその物件で継続して暮らすことができなくなってしまうため、債務者は万一の際に金融機関への債務が完済できるように団信への加入が求められています。金融機関から見ると、担保と団信がある住宅ローンは資金回収が難しくなるリスクが低いため、低金利での融資が可能になります。

団信は金融機関が保険会社と結ぶ保険契約であり、債務者と保険会社の間には直接の契約があるわけではありません。団信の保険料は金融機関が支払っていますが、その保険料は金利に含まれる形で債務者が負担しています。万一の場合には、保険会社からの保険金は金融機関に給付され、金融機関が債務者の残債を免除するという仕組みになっています。

団信の仕組み

そのため、保障範囲が広い疾病保障団信や介護保障団信などに加入する場合には、保険料が高くなる分、借入金利が高くなります。

団信の契約・申し込み方法

団信の契約・申し込みは、住宅ローンの申し込み手続きと同時に行います。住宅ローンを審査する金融機関が窓口となり、その金融機関が提携している生命保険会社の商品に申し込むことになります。

生命保険会社は、住宅ローンの申込書類とあわせて提出された団信の申込書と告知書をもとに、引受審査(加入の可否を判断する審査)を行います。承認を得られれば団信の契約が成立し、住宅ローンの融資へと進めることができますが、審査に通らなかった場合には住宅ローンの契約が難しくなってしまうことも少なくありません。

団信の契約時には健康状態の告知が必須

団信に加入するには一般の生命保険の加入時と同様に、現在の健康状態や過去の病歴、職業などを保険会社に正確に申告する告知義務が保険法に基づいて定められています。正確に告知が行われないと、他の加入者との間での公平性が損なわれたり、保険会社の事業が成立しなくなってしまったりすることがその理由です。

もし、事実と異なる申告(告知義務違反)をした場合、それが判明したときに契約が無効となり、保険金が一切支払われなくなってしまう可能性があります。金融機関から住宅ローンの一括返済を求められる可能性があるほか、万一の際に団信の保険金が支払われなければ、住宅ローンの残債を遺族が引き受けることになってしまうため、告知は正確に行いましょう。

団信の種類と保障内容

団信は基本保障の一般団信(契約者の死亡・高度障害)に加えて、特定の疾病などに対応する特約を加えることができます。金融機関によって取り扱いや保障内容、条件は異なりますが、主に次のような団信があります。

一般団信は、契約者が死亡または所定の高度障害状態に陥った場合に適用されるものです。保障が限られるものの、金利上乗せなしで利用できます。

がん保障団信(がん特約)は、一般団信の保障に加えて、がん(一部のがんを除く)と診断された時点で住宅ローン残高の100%または50%が支払われる団信です。がん保障団信には、一般的に0.1~0.2%の上乗せ金利が設定されています。

さらに疾病保障が手厚い団信として、3大疾病保障団信(がん・急性心筋梗塞・脳卒中)や8大疾病保障団信(3大疾病+高血圧・糖尿病・慢性腎不全・肝硬変・慢性膵炎)などの疾病保障団信があります。がんの保障はがん保障団信と同様ですが、急性心筋梗塞と脳卒中に対してはその診断とともに、所定の手術や状態(60日以上の入院など)の条件が加わります。また、その他の疾病についても厳しい追加条件があります。上乗せ金利は、0.2~0,3%前後の金融機関が多くなっています。

就業不能保障団信は、精神疾患以外の病気やケガによる就業不能状態に対する保障を上乗せした団信です。30~60日以上の就業不能状態が続いた場合に毎月返済額が保障され、12か月以上続いた場合には全額が免除されるといった保障が一般的で、0.3%前後の上乗せ金利がかかります。

なお、健康状態を理由に一般団信に加入できない人向けに引受条件を緩和したワイド団信を取り扱っている金融機関もあります。ワイド団信の保障内容は一般団信と同様ですが、リスクが高いため0.3%程度の上乗せ金利が必要です。

団信と生命保険の違いとは?

団信と一般的な生命保険(死亡保険)は、どちらも加入者の死亡・高度障害などに備える保険ですが、保障の目的や保険金の受取人、保険金額(保障額)、保険期間、保険料の支払い方法、生命保険料控除の取り扱いなどが異なります。

保障の目的

団信は保障額が住宅ローン残高と連動する保険です。その目的は、住宅ローン契約者が死亡・高度障害状態などに陥った際に、遺族・家族に住宅ローンを清算した状態で生活の場(住宅)を残すことにあります。そのため、契約者や遺族・家族は現金を受け取れません。

生命保険は遺族・家族の生活の保障に主眼が置かれ、現金で給付されます。将来の生活費や子どもの教育費などに合わせた保障を設定する必要があります。

保険金の受取人

団信は金融機関が直接の契約者になることから、保険金の受取人は金融機関です。保険金は契約者や遺族・家族に渡ることなく金融機関に支払われて、残債の返済に充当されます。

生命保険は加入時に受取人を設定することができ、配偶者や子などが現金を受け取ることができます。生命保険の保険金の使い道には制約はありません。

保険金額(保障額)

団信の保障額はその時点の住宅ローン残高と連動しています。返済が進むと住宅ローン残高が減ることから、保障額も次第に減っていきます。繰上返済を行った場合には、その分の保障もなくなることに注意が必要です。

生命保険では、一定金額が保障される契約が一般的です。ただし、収入保障保険や逓減定期保険など、契約に基づいて保険金額が変動する生命保険もあります。

保険期間

団信の保険期間は、住宅ローンの返済期間と連動しています。35年返済の住宅ローンであれば、保険期間は35年間です。繰上返済によって期間が短くなった場合には、それに連動して保険期間も短くなります。

生命保険は、あらかじめ定められた期間が経過するまで保障が続きます。生涯にわたって保障される終身保険もあります。生命保険の保険期間は、契約者がニーズに合わせて自由に設定します。

保険料の支払い方法

団信の保険料を保険会社に支払うのは金融機関ですが、実質的には契約者が毎月金融機関に支払う金利に含まれています。保障の手厚い団信の場合には上乗せ金利が生じるのもそのためです。

生命保険は、契約者と保険会社の直接契約ですので、契約者が保険会社に口座振替やクレジットカード払いなどにより保険料を支払います。

生命保険料控除の有無

生命保険料は所得税・住民税の計算において、所得控除が認められています。しかし、団信の保険料は個人が直接契約しているものではないため、生命保険料控除の対象外であることに注意が必要です。

生命保険は、「一般生命保険料控除」や「介護医療保険料控除」などの対象になるため、所得税・住民税の負担を軽減する効果があります。

完全無料

銀行が違うだけで、返済総額に数百万円の差がつくことも

審査に通る確率が高い銀行と、最安プランを同時に検索

団信に加入する際のチェックポイント・注意点

団信は生命保険の一種ですが、一般的な生命保険と異なる特徴もあります。団信の特徴を把握して、お得に使いこなせるようになりましょう。

団信加入時には生命保険とあわせて見直す

団信は住宅ローン契約時にのみ加入できる特別な保険とはいえ、あくまでも生命保険の一種です。疾病保障などの特約を含めて、一般の生命保険と似たような内容も多いため、加入中の保険と内容が重複する可能性もあります。

そのため、住宅ローンを組んで住宅を購入する際には、生命保険の内容の見直しもあわせて行うことがおすすめです。特約をうまく組み合わせれば、それまでに加入していた生命保険の代替となるかもしれません。

その他の生命保険とは別に保障される

例えば3,000万円の生命保険に加入済みの状態で、3,000万円の住宅ローンを組んだ場合は、6,000万円の死亡保障を受けられることになります。

後述するように、団信は一般の生命保険に比べて、保険料と保険金のバランスには優れています。そのため、団信に加入することで必要な保障がカバーできるのであれば、団信に加入し、一般の生命保険を解約して、保険料を節約することもできます。

団信はその他の生命保険よりもお得

団信は住宅ローンに特化した保険であり、ほぼ全員が加入しなければいけないことから、一般の保険で起こりやすい逆選択が起こりにくい特徴があります。また、保険金に相当する住宅ローンの残債は年齢とともに減るため、加入者全体でみると健康状態のより良い若い人ほど手厚い保険に加入している状態になります。

これにより、団信の保険料は一般的な生命保険と比較すると割安で、保険料と保険金のバランスに優れています。特にがん保険に関しては、一般の保険と比較して非常にお得になる傾向があります。

上乗せ金利と有用性のバランスを考慮して

団信加入者のさまざまなニーズに応えるために、近年は疾病保障などの特約がついた団信が増加しています。最近ではペアローンを組む人を対象に、1人に万一のことがあると、2人分のローン残高が0円になるペアローン連生団信の取り扱いも広がってきました。

団信の内容は金融機関によって差があるため、住宅ローンを選ぶ際には団信を重視して選ぶ人も増えてきています。上乗せ金利も商品によって、また金融機関によってさまざまであり、自身にとって有用な保障をできるだけ少ない負担で得られるように見極めていきましょう。

繰上返済すると保障も減る

団信を利用する上で注意しておきたいのは、団信の保険金は住宅ローン残高に対応しているため、返済が進むと保障は減少し、完済すると保障が終了してしまうことです。

特に注意が必要なのは繰上返済をする場合で、例えば繰上返済をした後に万一のことがあっても、その分のお金は戻ってきません。保障が必要な場合には手元に資金をとっておき、余剰資金は繰上返済ではなく資産運用などに回すことも検討しましょう。

長期にわたる収入減少には団信以外での備えを

団信はあくまで住宅ローンのための保険であり、生活全般の保障には限界があります。そのため、他の保険と組み合わせてリスクに備えることも重要です。

特に、病気やケガで長期に収入が途絶えてしまった場合でも、多くの団信では保険金が支払われません。必要に応じて就業不能保険などの別の保険も活用することを検討しましょう。

団信に加入できない場合の対処法はある?

健康状態に何らかの問題があると団信に加入できないことがあります。そういったときにはどのような選択肢があるのでしょうか。

引受条件の緩和されたワイド団信を利用する

1つ目の選択肢は、通常の団信よりも引受条件の緩和されたワイド団信を利用することです。ワイド団信は0.3%程度の保険料の上乗せがある代わりに、ある程度の持病があっても加入しやすい団信です。ワイド団信の保障内容は一般団信と同様です。

健康状態に不安がある場合には、まずはワイド団信を取り扱っている金融機関に審査を申し込んでみましょう。

団信加入不要なフラット35を利用する

もう1つの選択肢は、団信への加入が必須ではないフラット35を利用することです。フラット35は長期固定金利であり、変動金利と比べて金利は高くなりますが、返済期間中に返済額が変わらないというメリットもあります。ただし、団信に加入していないことから、万一の際には物件を売却して返済にあてる必要が生じうるなどのリスクがあることは認識しておきましょう。

団信に関するよくある質問

借入後に団信の内容を変更することはできる?

住宅ローンを借りたあとに、「この保障をつければよかった」「金利負担を減らすために保障を外したい」と思っても、基本的に団信の内容を変更することはできません。団信の内容はローン契約時に決定され、完済まで変更できないことが一般的です。金融機関に相談することはできますが、希望が通るケースはほぼありません。

もし、団信の内容を変更したいときには、住宅ローンの借り換えを検討するのが現実的な手段です。ただし、借り換えは別の金融機関で新たに住宅ローンを組み直すことになるので、収入や雇用形態、勤続年数、健康状態などの審査が行われるほか、事務手数料や保証料がかかるため、どれくらいのメリットがあるかを総合的に判断する必要があります。

完済すると団信はどうなる?

団信は住宅ローンの残高に対する保険であるため、住宅ローンを完済すると、団信の契約はその時点で終了します。また、完済しなくても、繰上返済をすると住宅ローンの残高が減るため、団信による保障額もそれに対応して小さくなります。死亡・高度障害といった支払条件を満たす状態になったときには、その時点の住宅ローンの残高が保障されることになります。

たとえば3,000万円の残債があり、手元資金が1,000万円ある人に万一のことがあったときには、残債3,000万円が保障の対象となり、残債がなくなった自宅と手元資金の1,000万円が残ります。しかし、1,000万円を繰り上げ返済に回した直後に万一のことが起こると、残債2,000万円が保障の対象になるだけで、繰上返済に回した1,000万円が戻ってくることはありません。団信の保障を重視している場合には、早期の完済や繰上返済をすべきかどうか、慎重に考えるようにしましょう。

団信をつけたら生命保険は不要ですか?

団信に加入していれば、契約者が死亡・高度障害などの支払条件を満たす状態になると、住宅ローンの残債がなくなりますので、団信は生命保険としての役割を果たします。しかし、団信の保障はあくまでも住宅ローンの残債に対するものですので、保険金として受け取ることはできません。つまり、遺された家族の生活費や将来の教育費、老後資金などに利用することはできないのです。住宅ローンの残債がなくなるだけでは不十分という家計であれば、団信以外の生命保険に加入する必要があります。

また、ペアローンの場合には通常、契約者が組んでいるローンにのみ保障が適用されるため、遺されたもう1人のローンは引き続き返済が必要になります。近年は、そのような場合に2人分の残債を保障する「ペアローン連生団信」も登場しているので、共働きでペアローンを組むことを考えている人は検討してみましょう。

1番おトクな住宅ローンを見つけるなら、モゲチェック

モゲチェックの住宅ローン提案サービス「住宅ローン診断」は、わずか5分のデータ入力で、これまでに蓄積された膨大な審査結果データをもとに、さまざまな金融機関の中からあなたにピッタリの住宅ローンをご紹介いたします。

モゲチェックは金利だけでなく、団信の価値も金利に換算して総合的に判断する仕組みを独自に開発。「住宅ローン診断」を利用すれば、最もお得な住宅ローンを選べます。団信の選び方をはじめ、何でも経験豊富な住宅ローンアドバイザーにチャットで相談することもできます。「住宅ローン診断」の利用は完全無料。お得な住宅ローンを見つけるために、ぜひお試しください!

まとめ

団体信用生命保険(団信)は、住宅ローン契約時にあわせて加入できる生命保険で、契約者が死亡または高度障害になった場合などに、保険金でローンが完済される仕組みです。

がんや3大疾病、介護などを保障する団信もあり、その保障範囲は商品によって異なります。住宅ローンを借りる金融機関を選ぶ際には、自分に合った団信を提供しているかどうかも重要なポイントです。

必要な保障を見極め、うまく使いこなせれば一般の生命保険よりもお得に利用することができます。

======================================

【Pick Up】▼団信充実の住宅ローン。当サイトのおすすめトップ3!

当サイトおすすめランキングNo.1!実質的に5疾病保障の団信が超割安に!

超魅力的な「超サポ団信」!!

【3位】りそな銀行『団信革命』

医療関係者に大人気!こわだりの団信保障が『団信革命』!

======================================

住宅ローン審査、ここがポイント!

通らない理由や対策を解説

住宅ローンの審査は仮審査(事前審査)→本審査の流れで進みます。仮審査と本審査は目的が異なり、仮審査は「その人に融資が可能かどうか」、そして物件の売買契約後に行う本審査では「本当に融資をしていいか」の観点での審査になります。

仮審査では審査の受付基準に合致しているかどうかや本人の返済能力、個人信用情報などが比較的簡易にチェックされます。本審査ではたくさんの書類のチェックや物件の担保価値の精査など、多岐にわたる項目を仮審査よりも厳密に審査されます。

本審査も通過したら金融機関とローン契約し、住宅の決済を行うことになります。

| 審査にかかる期間

仮審査は即日〜1週間程度、本審査は2〜3週間程度を要します。住宅購入時はなにかと慌ただしくなるため、余裕を持ったスケジュールを立てることが大切です。

| 仮審査のポイント

仮審査では大きく3つ、「本人の属性情報」「返済能力」「個人信用情報」がチェックされます。細かく見ていきましょう。

・「本人の属性情報」

申込時の年齢や完済時の年齢、年収や雇用形態、勤続年数など、金融機関が個別に定めている受付基準に合致しているかが審査されます。「正規雇用であること」「勤続1年以上であること」「年収は300万円以上」など細かな条件が金融機関ごとに定められており、それらに合致している必要があります。具体的な基準は非公表のケースが多いものの、「◯◯銀行 商品概要」と検索するとある程度は銀行公式サイトで確認できます。

・「返済能力」

収入に対して借り入れ額が過大でないかが審査されます。代表的な指標として年収に占める年間返済額の割合である「返済比率」があります。住宅ローンの年間返済額の計算には実際の金利ではなく、審査上のみ使われる「審査金利」が使われます。金融機関によって異なるものの、概ね3%前後という高めの審査金利でストレスをかけて計算されます。また、年間返済額には住宅ローンだけでなく自動車ローンやカードローンなどの借り入れの返済も考慮されます。

返済比率の上限は多くの金融機関が非公表ですが、目安は30%〜35%です。フラット35の場合は年収400万円未満なら30%、400万円以上なら35%と公表されています。

・「個人信用情報」

個人信用情報とはクレジットカードの支払いなどの履歴情報です。過去に延滞などのネガティブな履歴があると、住宅ローン審査にはマイナスに作用します。

| 本審査のポイント

本審査では様々な資料の提出のうえ、「仮審査の申告内容との相違がないか」「担保評価」が主に審査されます。

・「仮審査の申告内容との相違がないか」

仮審査で申告した年収と源泉徴収票の金額が違っていないか、借り入れがある場合はその内容が仮審査の申告内容と違っていないかなど、仮審査で金融機関に申告した内容との整合性がチェックされます。

・「担保評価」

住宅ローンで物件を購入すると、通常は金融機関によって「抵当権」が設定されます。抵当権とはいわば担保のことであり、申込人が住宅ローンの返済ができなくなったとき、その物件を売却して融資金の回収に充てるためです。そのため、購入しようとする物件の価値が借り入れ額に対して著しく低くないかをチェックされます。また物件そのもののスペック、例えば耐震基準や適法物件かどうかなども、金融機関の定める基準と照らし合わせられています。

| よくある本審査落ちのパターンやNG行為

・仮審査の申告内容と異なる点があった

仮審査と本審査で申告内容に相違があると落ちる確率が高まります。例えば仮審査で申告した年収と提出した源泉徴収票の年収が違えば、返済能力の計算が狂うことになります。

・別の借り入れを行う

住宅ローンの審査中に別の借り入れを行うと返済比率に悪影響が出ます。ローンという名称ではありませんがクレジットカードのリボ払いも借り入れと同じ扱いです。気軽な買い物が原因で住宅ローン審査に落ちる可能性もあるため注意が必要です。また、審査期間中はローンの延滞にも普段以上に注意しましょう。

・転職や退職

審査中に転職すると通過は難しくなります。金融機関は現在の勤務先で長く働き続けることを前提に住宅ローンの返済能力を見繕っているため、その前提が崩れるのです。さらに勤続年数の基準を満たせなくなる可能性が高くなります。

・健康上の問題で団信に加入できない

『団体信用生命保険(団信)』へ加入できず、住宅ローンを利用できないケースもあります。団信とは契約者が死亡したり高度障害に陥ったりした際、ローン残高を肩代わりしてくれる保険です。

生命保険のため、加入するためには過去3年ほどの病歴や治療歴などを告知しなければなりません。そのため健康状態によっては、団信の審査に通過できない場合があります。一般的な住宅ローンは団信への加入が必須とされているため、加入できなければ契約できません。

| 審査に通りやすくなるコツ・対策

・頭金(自己資金)を多めに入れて借入金額を下げる

自己資金を多めに確保して借入金額を引き下げることで審査に通りやすくなります。多くの自己資金を貯蓄できる人と言えるため、金融機関からの信頼を得やすいでしょう。

借り入れ額が少なくて済むため返済負担も軽減され、返済比率を引き下げることもできます。金融機関によっては自己資金の割合に応じて優遇金利を適用してもらえる点もメリットです。

・借り入れがある場合はなるべく返済しておく

自動車ローンやカードローンなどの借り入れがある場合は、なるべく繰り上げ返済をして残高を減らしておくことも大切です。返済比率を引き下げる要因になるため、審査に通りやすくなります。

・ペアローンや連帯債務、収入合算を検討する

配偶者に収入がある場合は、ペアローンや連帯債務、収入合算により審査を通りやすくすることができます。例えば年収が夫500万円・妻500万円の夫婦が5,000万円の住宅ローンを組む場合、夫1名の債務者だけでは年収倍率(年収に対する借り入れ額)は10倍と非常に高いですが、ペアローンや連帯債務で夫婦2名とも債務者になれば、年収倍率は5倍まで下がります。一般的には、年収倍率は高くても7倍以内であれば審査に通りやすくなります。

収入合算とは夫婦の片方が債務者、もう片方は連帯保証人となる方法です。こちらも連帯保証人分の年収を一定程度加味した審査を受けられるので、単独で組むよりは有利です。

| 本審査は複数の金融機関へ申し込もう

住宅ローンの本審査への申し込みは、複数の金融機関で並行することが可能です。万が一審査に落ちたり減額承認されたりしたときに備え、複数の金融機関へ申し込んでおくとよいでしょう。複数の金融機関で本審査承認を得られたら、最も希望に近い条件のプランで契約に進めばOKです。

審査通過後であっても契約に進んでいなければキャンセルできるため、契約を決めたローン以外はキャンセルしましょう。その後は金融機関と金銭消費貸借契約を締結し、融資実行日を待つだけです。

どんな金融機関で自分が審査に通りそうか、目安を知りたい方にはオンラインで住宅ローンを一括比較できる「モゲチェック 住宅ローン診断」がオススメです。

「モゲチェック 住宅ローン診断」は無料で利用可能で、年齢や年収、住んでいる地域などの住宅ローン審査項目を考慮した上で、その人にピッタリなローンを紹介するサービスです。「モゲチェック 住宅ローン診断」を参考に、どのような銀行で審査を進めたらいいか比較してみましょう。