1.今月の住宅ローン金利の動向

1−1 サマリー

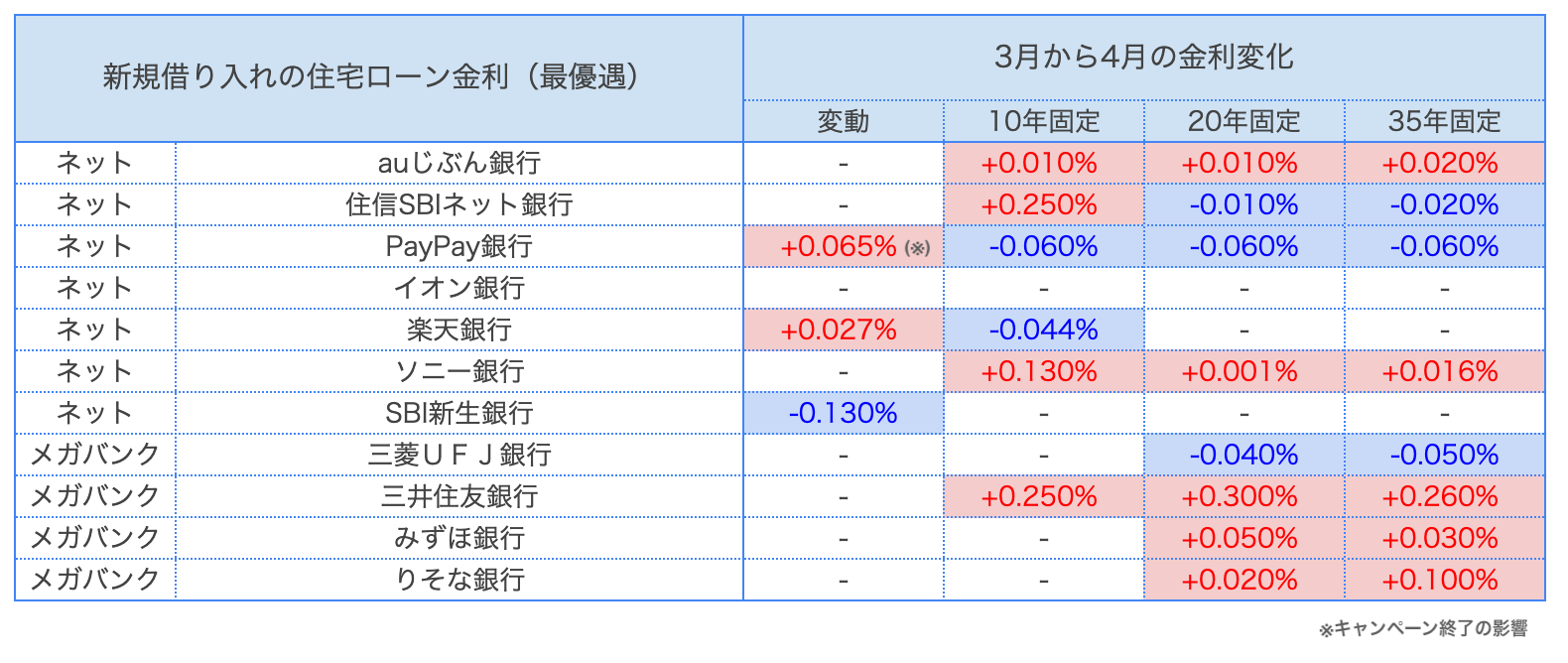

3月19日に日銀がマイナス金利からゼロ金利への移行を含め異次元金融緩和からの脱却を発表しました。一部は「住宅ローン金利が上がるのではないか」といった報道も見られましたが、実際にはモゲチェックの予想通り変動金利は低金利が続いており、4月の住宅ローン金利は大きな波乱のない結果となりました。

今月からSBI新生銀行が変動金利の引き下げキャンペーンを開始し、年0.2%台の低金利の提供を開始しました。その他、モゲチェックでウォッチしている銀行では常陽銀行(茨城県地盤)や千葉銀行、但馬銀行(兵庫県地盤)などが変動金利を引き下げており、マイナス金利解除を機に地方銀行が攻勢に出ています。

一方で変動金利が上がったのは、住信SBIネット銀行と、以前よりこまめに金利が変化してきた楽天銀行のみとなりました。住信SBIネット銀行は最優遇の金利は据え置きましたが、物件価格に対し80%超の借入を希望する方向けの金利を引き上げた形となります。また、PayPay銀行は3月初めとの対比では上がっていますが、これは3月中旬に変動金利引き下げキャンペーンを終了した影響となっており、本質的な変動金利上昇ではありません。

このように変動金利は総じて見ればむしろ引き下げる動きが多く出ており、当面安定した低金利が続くと考えられます。

>>日銀マイナス金利解除で住宅ローンはどうなる?変動金利予想を解説

固定金利は上昇・低下が混在する結果となりました。フラット35については、モゲチェックでは事前に公表されたデータからは上昇する可能性が高いと予想していましたが、実際には小幅に低下する結果となりました。

変動金利・固定金利の金利差は若干縮小したものの、依然として高水準であることから(後述)、金利水準の高い固定金利で金利上昇リスクをヘッジする理由は乏しく、変動金利の利用が優位であるとモゲチェックでは考えています。

モゲチェック編集部オススメ3選(PR)

PayPay銀行

住宅ローン(変動金利/全期間引下型)・一般団信年0.500%

金利引き下げキャンペーン実施中!

SBI新生銀行

パワースマート住宅ローン(変動金利(半年型))・安心保障年0.640%

<ハイパー預金開設者限定>金利優遇プログラム実施中!

SBIマネープラザ(住信SBIネット銀行)

住宅ローン(対面相談コース/通期引下げプラン/自己資金20%以上)変動金利・3大疾病保障50%年0.650%

無料の「スゴ団信」が本当にスゴい!

1−2 住宅ローン金利インデックスの動き

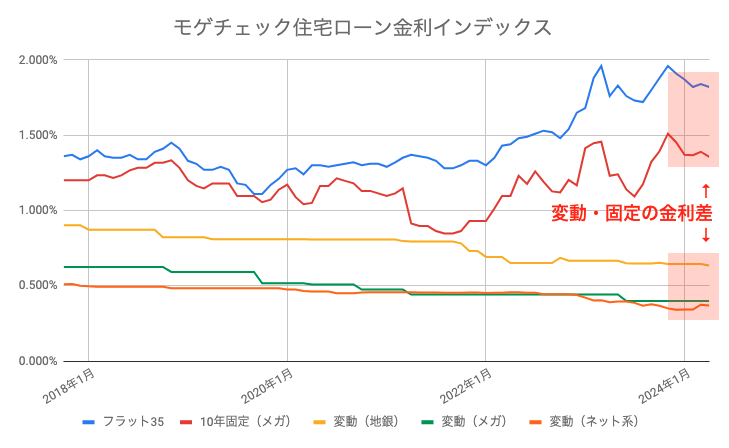

主要なネット銀行、メガバンク、地方銀行の変動金利、メガバンクの10年固定金利、フラット35の金利をそれぞれ平均したモゲチェックの独自指標、「住宅ローン金利インデックス」の動きは下図の通りです。

変動金利は低位安定、固定金利は高止まりが続いており、両者の金利差も縮小しきれない状況となっています。

| 3月 | 4月 | 前月比 | |

| 変動(ネット系) | 0.374% | 0.369% | -0.005% |

| 変動(メガ) | 0.398% | 0.398% | - |

| 変動(地銀) | 0.645% | 0.635% | -0.010% |

| 10年固定(メガ) | 1.390% | 1.357% | -0.033% |

| フラット35 | 1.840% | 1.820% | -0.020% |

※インデックスの内訳と主要な銀行の金利の前月との比較は、本稿の最下部「6.参考情報」に掲載しています。

2.変動金利をおすすめする理由と将来予想

モゲチェックでは固定金利よりも変動金利の利用をおすすめしています。日銀がマイナス金利を解除した現在でも変動金利をおすすめする理由は大きく2点です。

1.住宅ローンは最初の10年を低金利で通過すべき

2.固定金利が有利になるには「6回以上の利上げ」が必要

それぞれ解説していきます。

①住宅ローンは最初の10年を低金利で通過すべき

まず1つ目に、住宅ローンは返済の初期、特に最初の10年の利息負担が大きいことが挙げられます。

住宅ローンは通常「元利均等返済」方式で返済します。これは元本が多く残っている返済初期ほど利息返済の割合を高めることで毎月の返済額を一定にし、住宅ローン利用者が返済しやすくするというものです。

裏返すと、残高が多く残っている返済の初期ほどより多くの利息を支払うことになり、返済期間が35年の場合、利息総額の半分近い金額を最初の約10年で支払うことになります。

例えば【元本が3,500万円、35年払い、金利が0.5%(元利均等返済)】の場合、毎月の返済額は90,856円です。そのうち初回の返済では利息が14,584円ですが、ちょうど10年後にあたる120回目では10,708円、最終回ではなんと38円にまで減ります。そして、35年間で支払う利息総額が316万円であるのに対し、最初の10年間で支払う金利はほぼ半分(48%)の152万円です。

住宅ローンは文字通りローンなので利息をつけて返済することになりますが、利用者からすれば支払う利息は少ない方が良いでしょう。となると、より利息の総額を抑えるためには最初10年に少しでも低金利のローンを使うことが肝心であり、低金利が提供されている変動金利が理にかなっていると言えます。

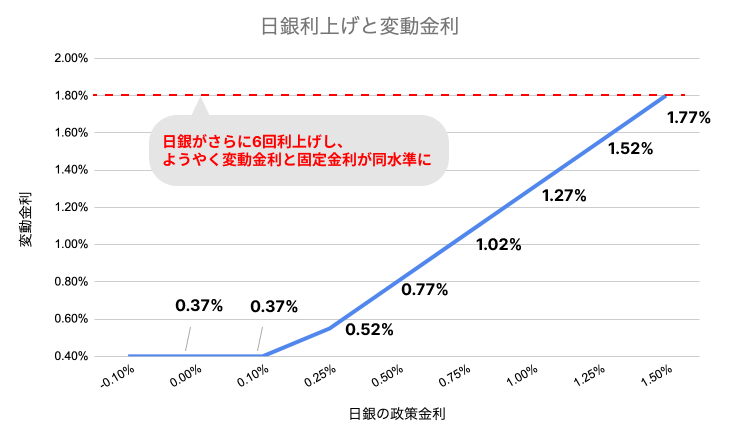

②固定が有利になるには6回以上の利上げが必要

上述の住宅ローン金利インデックスによると、2024年4月時点での変動金利・固定金利の相場です。変動金利はネット銀行だと約0.37%、固定金利はフラット35で約1.82%です。変動・固定の金利差はザックリ1.4%ですので、ザックリ「変動金利が1.4%以上上昇するのであれば固定金利を使う方が有利」ということになります。

住宅ローン金利はもとを辿れば日銀の政策金利がベースとなっています。2024年3月にマイナス金利を解除したことで、現在の政策金利は実質ゼロ金利(0%)です。

通常、中央銀行による政策金利の引き上げは通常は0.25%ずつですが、日銀は過去に+0.1%→0%(ゼロ金利)→▲0.1%(マイナス金利)と変更してきているため、今後はその逆の動きになると仮定すると、0.25%ずつの利上げで現在の変動金利0.37%が固定金利の1.82%と同水準に達するまでには少なくともさらに6回の利上げが必要となります。

2024年3月にたった1度、マイナス金利という異次元の金融緩和からゼロ金利という通常の金融緩和に戻すだけでも国民的なニュースになったのに、果たして日銀が6回もの追加利上げを拙速に行うことは可能でしょうか?日銀植田総裁は「当面、緩和的環境が続く」と3月の金融政策決定会合と発言しており、利上げを急がない姿勢です。「矢継ぎ早の利上げが見込まれるので、変動金利よりも固定金利の方が有利になる」と考えるのは非現実的だと思われます。

>>もっと詳しく:日銀マイナス金利解除で住宅ローンはどうなる?変動金利予想を解説(2024.3アップデート)

まとめ:変動がおすすめ。固定金利は約1,000万円以上損する可能性も

いかがでしたか。最後に、変動と固定でどのように返済額が変わるのかをご紹介します。

上述の金利インデックスから、最安の変動金利とフラット35の金利差をとったグラフが以下です。金利差はわずかに縮小したものの、依然として1.45%と大きな金利差となっています。これは毎月返済額で約2.4万円、総返済額で約1,000万円もの差がつく計算となります(借入額3,500万円、35年返済)。

解説の通り、今後固定金利が低下するとしても変動金利の優位性は揺るがないと考えており、1,000万円以上も多く返済して金利上昇リスクをヘッジする理由は乏しいとモゲチェックでは考えています。迷った場合は、借り過ぎない前提で、まず変動金利を検討すると良いでしょう。

参考記事

>>住宅ローン変動金利はいつ何%へ上がる?2050年までの金利予想

>>【住宅ローン金利まとめ】バックナンバーはこちらから(毎月更新)

3.自分の住宅ローンはどうすればいい?タイプ別対処法!

ここまでの金利見通しを踏まえ、住宅ローンをすでに利用中の方、これから住宅ローンを組む予定の方、それぞれのタイプ別にアドバイスをまとめました。

ご自身の状況と照らし合わせて参考にしてください。

3−1 すでに住宅ローンを借りている方

①変動金利を利用中の場合

モゲチェックでは変動金利の基準金利が上昇する可能性は低いと予想しています。引き続き変動金利をご利用いただくことをおすすめします。

ただし、利用中の変動金利が0.8%以上の方は、総返済額を大きく削減できる可能性があるので、住宅ローンの借り換えを検討してみてください。

②固定金利を利用中の場合

いま固定特約期間中であれば、その期間中は適用金利が変わりません。

ただし、これから固定特約期間が終了する予定の場合は、固定金利を再選択すると従来よりも高い金利が適用され、返済額が上昇することが一般的です。

全期間固定金利を利用中の方は、完済まで今と同じ金額での返済が続くことになりますが、変動金利や固定特約型の方に比べて割高に金利を支払っている方が多いです。借り換えによって返済額を節約できる可能性が高いでしょう。

変動・固定特約・全期間固定のどちらを利用されている場合でも、いますでに住宅ローンを組んでいる方は、借り換えによって返済額を節約できる可能性があります。借り換えをぜひ検討してみてください。

>>プロからの借り換え提案を受けてみよう!「住宅ローン診断」はこちら(無料)

3−2 これから住宅ローンを組む予定の方

①変動金利の利用を検討している場合

変動金利は安定した低金利が続くと考えています。引き続き変動金利の利用をオススメします。

ただしローンの借りすぎには注意が必要です。借りすぎかどうかは借入額を年収で割った「年収倍率」でチェックしてみましょう。年収倍率は最大でも7倍以内、できれば家計に余裕を持つためにも5倍以内に収めると良いでしょう。

モゲチェックでは、「住宅ローンを借りすぎない+変動金利で低金利の恩恵を受ける+資産運用」を3点セットで考えることをオススメしています。

無理のない借り入れ額を変動金利で借りて、固定金利を使うときと比べて返済に余裕が出る分はNISAやiDecoなどを活用し資産形成に取り組むと良いでしょう。

年収倍率早見表

②固定金利の利用を検討している場合

モゲチェックでは今後固定金利が低下する可能性があると考えているものの、2022年以降の上昇によってすでに固定金利はかなりの高水準となっています。固定金利を使うことで月々の返済額が高めになってしまう可能性もあるため、住宅ローン固定金利ランキングにて返済額や今月の金利水準をチェックしてみてください。

また、全期間固定よりは20年固定、20年固定よりは10年固定など、短めの固定期間の方が金利水準が低くなるので、何年の固定金利にするかも検討してみてください。

4.今月のイチオシ住宅ローン!

モゲチェックでは、金利水準だけでなく住宅ローンに付帯する団信保障を考慮して住宅ローンを選ぶことを推奨しています。モゲチェックが特におすすめする住宅ローンは下記のとおりです。

『少しでも低金利の方がいい!』そんな方へ

- auじぶん銀行「がん50%保障+4疾病50%+全疾病保障」

auじぶん銀行はトップクラスの低金利でありながら「がん50%保障」を無料で利用でき、低金利と充実した団信が両立した完成度の高い住宅ローンです。

しかも「がんと診断されたら住宅ローン残高が半分になる」という保障だけではなく、急性心筋梗塞や脳卒中、肝疾患や腎疾患等にも対応しており、実質的には「5疾病50%保障」となっています。

au金利優遇割(携帯電話回線や電力サービスとのセット契約)と組み合わせることでさらに金利優遇を受けることもでき、auのヘビーユーザーの方もそうでない方も、誰もが一度は検討すべき住宅ローンです。

- PayPay銀行

PayPay銀行は特別なプラン等に加入することなく低金利を利用できるなど比較的シンプルな商品性、そして無料で利用可能ながん50%保障団信が魅力的です。

オンライン完結で仮審査は最短30分、契約まで最短10日とスピーディな審査を受けることができるため、人気物件を早く抑えたい方や普段忙しい方にはもってこいの住宅ローンです。

様々な住宅ローンの比較・検討で悩んだ方や、低金利・充実保障を享受したい方はPayPay銀行を検討してみましょう。

『充実した保障で安心したい!』そんな方へ

- りそな銀行『団信革命』

りそな銀行ではがんを含む3大疾病保障に加え、幅広い16の疾病に備える充実保障の団信『団信革命』を提供しています。りそな銀行によると団信革命は医療関係者の利用が非常に多く、まさに医療のプロに選ばれる団信保障となっています。

長期間の付き合いになる住宅ローン、少しでも安心を得たいという方にはりそな銀行の『団信革命』がオススメです!

※主な団信の種類と解説を、本稿の最下部「6.参考情報」として掲載しています。

5.その他の住宅ローン情報

住宅ローンに関する様々な情報は、下記コンテンツをご参照下さい。

6.参考情報

6−1 主要銀行住宅ローン金利の前月比較

変動(ネット系)

| 金融機関 | ローン名 | 2024年3月 | 2024年4月 | 差 |

| ソニー銀行 | 変動セレクト住宅ローン | 年0.397% | 年0.397% | - |

| 楽天銀行 |

住宅ローン (変動金利(固定特約付き)) |

年0.556% | 年0.583% | +0.027% |

| 住信SBIネット銀行 |

WEB申込コース (通期引下げプラン) |

年0.298% | 年0.298% | - |

| auじぶん銀行 |

住宅ローン (変動金利/全期間引下げプラン) |

年0.319% | 年0.319% | - |

| イオン銀行 | 住宅ローン金利プラン(定率型) | 年0.380% | 年0.380% | - |

| PayPay銀行 | 住宅ローン(全期間引下型) | 年0.250% | 年0.315% | +0.065% |

| SBI新生銀行 |

パワースマート住宅ローン (変動金利(半年型)/手数料定率型) |

年0.420% | 年0.290% | -0.130% |

| 平均 | - | 年0.374% | 年0.369% | -0.005% |

変動(メガ)

| 金融機関 | ローン名 | 2024年3月 | 2024年4月 | 差 |

| みずほ銀行 |

住宅ローン (ネットでお手続きの場合 /ローン取り扱い手数料型) |

年0.375% | 年0.375% | - |

| 三菱UFJ銀行 |

住宅ローン (ずーっと一律優遇コース) |

年0.345% | 年0.345% | - |

| 三井住友銀行 |

住宅ローン (最後までずーっと金利引き下げ) |

年0.475% | 年0.475% | - |

| 平均 | - | 年0.398% | 年0.398% | - |

変動(地銀)

| 金融機関 | ローン名 | 2024年3月 | 2024年4月 | 差 |

| 北海道銀行 |

道銀住宅ローン 変動金利バリュープラン |

年1.175% | 年1.175% | - |

| 七十七銀行 | 77住宅ローン | 年0.675% | 年0.675% | - |

| 常陽銀行 |

常陽住宅ローン ずっとうれしい金利引下げ (全期間重視プラン) |

年0.625% | 年0.550% | -0.075% |

| 千葉銀行 |

ちばぎん “選べる住宅ローンベストチョイス21” 「新築・新規購入コース」 |

年0.625% | 年0.600% | -0.025% |

| 横浜銀行 | 融資手数料型金利プラン | 年0.300% | 年0.300% | - |

| 八十二銀行 | 変動金利型 | 年0.925% | 年0.925% | - |

| 静岡銀行 | カスタムFLEX | 年0.500% | 年0.500% | - |

| 京都銀行 | 京銀住宅ローン | 年0.575% | 年0.575% | - |

| 山口銀行 | YGC住宅ローン | 年0.575% | 年0.575% | - |

| 福岡銀行 | プレミアム住宅ローン | 年0.475% | 年0.475% | - |

| 平均 | - | 年0.645% | 年0.635% | -0.010% |

10年固定(メガ)

| 金融機関 | ローン名 | 2024年3月 | 2024年4月 | 差 |

| みずほ銀行 |

住宅ローン (ネットでお手続きの場合 /ローン取り扱い手数料型) |

年1.400% | 年1.400% | - |

| 三菱UFJ銀行 | 最初に大きな優遇コース | 年0.980% | 年0.980% | - |

| 三井住友銀行 |

住宅ローン (最後までずーっと金利引き下げ) |

年1.790% | 年1.690% | -0.100% |

| 平均 | - | 年1.390% | 年1.357% | -0.033% |

フラット35

| 金融機関 | ローン名 | 2024年3月 | 2024年4月 | 差 |

| 楽天銀行 | フラット35 | 年1.840% | 年1.820% | -0.020% |

※ フラット35は買取型/融資比率9割以下/団信加入/借入期間21〜35年の場合の金利を表示

※ 新規借り入れを対象に集計

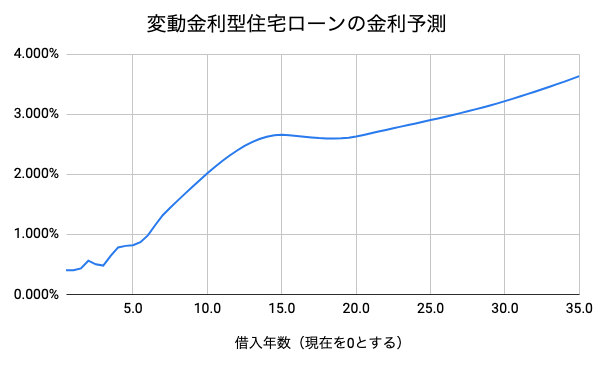

6−2 参考:変動金利の将来予測

モゲチェックでは、日本国債利回りの動きから変動金利型住宅ローン金利の将来予測をする計量モデルを開発し、毎月予測を行っています。このモデルによる現時点での予測はグラフの通りです。

このグラフからは、変動金利は35年後に向けて3%付近まで上昇する可能性があると読み取れます。ただし、流動性の高い日本国債の利回りからこの予測を行っていることから、今後の金融市況や景気動向によって大きく変化する可能性もあります。将来の金融政策や国内外の景気変動の影響を大きく受けるため、あくまで参考程度と捉えておくのがいいでしょう。

「2−1 最初の10年でほぼ半分の利息を支払う」での解説の通り、住宅ローンは返済の初期ほど多くの利息を支払うことになります。返済初期の金利水準が重要であり、金利水準の低い変動金利をおすすめします。

6−3 参考:主な団信の種類と概要

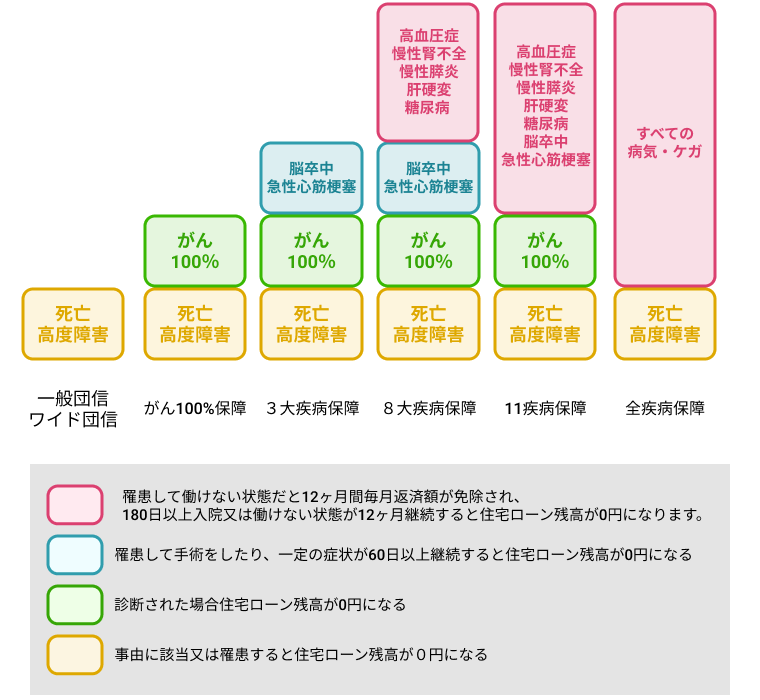

団信は大きく分けて、一般団信、ワイド団信、疾病団信の3種類があります。

ワイド団信は保障内容が一般団信と同じですが、加入条件が緩和されています。他の団信の審査に落ちてしまった場合でも加入できる可能性があります。

疾病団信は大きく分けて、がん保障、3大疾病保障、8大疾病保障、11疾病保障、全疾病保障の5種類があります。

上図の通り、がんと診断されただけで保険金が下りるがん保障は、全疾病保障には含まれていません。

また、「急性心筋梗塞や脳卒中と診断され手術を受けたり、60日以上所定の状態になった場合に保険金が下りる保障」は3大疾病保障及び8大疾病保障には含まれていますが、11疾病保障や全疾病保障には含まれていません。

このように、疾病保障付き団信の構成は複雑なので、保障対象を細かく分けて考えて、どのような場合に保険金で住宅ローンが完済されるのかしっかり確認する必要があります。

また、団信には無料で付いているものと金利上乗せされるものがありますので、団信を利用する場合に金利がどうなるかも確認する必要があります。

いかがでしたか?

モゲチェックでは住宅ローンに関するニュースを随時発信しています。

LINEでも通知を受け取ることができますので、ぜひお友だち登録をお願いします!

▼住宅ローンの最新情報はこちら▼

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!