======================================

【Pick Up】▼あなたにピッタリの住宅ローンを無料でご提案!【無料】

スマホで5分、条件入力ですぐ提案!審査申し込みもできます◎

======================================

1.住宅ローンが利用できる条件

住宅ローンを利用するためには、各金融機関で決められている利用条件を満たさなければなりません。多くの金融機関に共通する主な条件を紹介します。

自分が居住する物件が対象

一般的に住宅ローンとは、マイホームの購入資金の融資を受けるローンを指します。住宅ローンの借入金は、自分が居住する物件の購入に使わなければなりません。

不動産の購入を対象としたローンには、賃貸経営を目的とした不動産投資ローンもあります。住宅ローンの主な返済原資が契約者の収入であるのに対し、不動産投資ローンの主な返済原資は賃貸物件からの家賃収入です。

このように、住宅ローンと不動産投資ローンは、資金の使途や返済原資が異なります。金利も住宅ローンのほうが低めに設定されており、投資物件を住宅ローンで購入することは原則として不可能です。

ただし、購入物件を賃貸併用住宅とする場合は、住宅ローンを利用できる可能性があります。『契約者自身の居住スペースが延床面積の50%以上』などの条件つきになるのが一般的です。

一般的な最長借入期間は35年

住宅ローンの借入期間は、最長35年まで設定できるのが一般的です。金融機関によっては、40年や50年に設定できるケースもあります。

借入期間を決める際は、完済時年齢の上限を確認しなければなりません。50歳から35年ローンを組もうと思っても、完済時年齢の上限が80歳と定められているなら、最長30年までしか設定できないことになります。

借入期間を長く設定するほど、月々の返済額を抑えることが可能です。ただし、長期になるほど金利が高くなりやすく、元金の減り方も遅いため総返済額は多くなります。返済期間を決める際は、定年退職後の収入減を考慮することも重要です。

年齢制限は緩め

住宅ローンでは、借入時年齢と完済時年齢の上限が定められています。近年は各金融機関で融資条件を徐々に緩める傾向があり、年齢制限も甘めに設定されているのが特徴です。

主要金融機関の多くにおいて、完済時年齢を80歳未満や81歳未満と定めています。一定の条件を満たせば、借入期間を85歳まで設定できる金融機関もあるほどです。

借入時年齢の上限も総じて高く、多くの金融機関で65~71歳と決められています。最低返済期間は10年としているケースが一般的です。

年齢の条件をクリアしているからといって、必ず住宅ローンを利用できるとは限りません。ローン審査ではさまざまな項目が審査対象となるため、利用条件を満たしていても審査に落ちる可能性はあります。

2.マンション購入の流れ

ローンを組んでマンションを購入する際は、いくつかのステップを踏む必要があります。物件探しから引き渡しまでの大まかな流れを知っておきましょう。

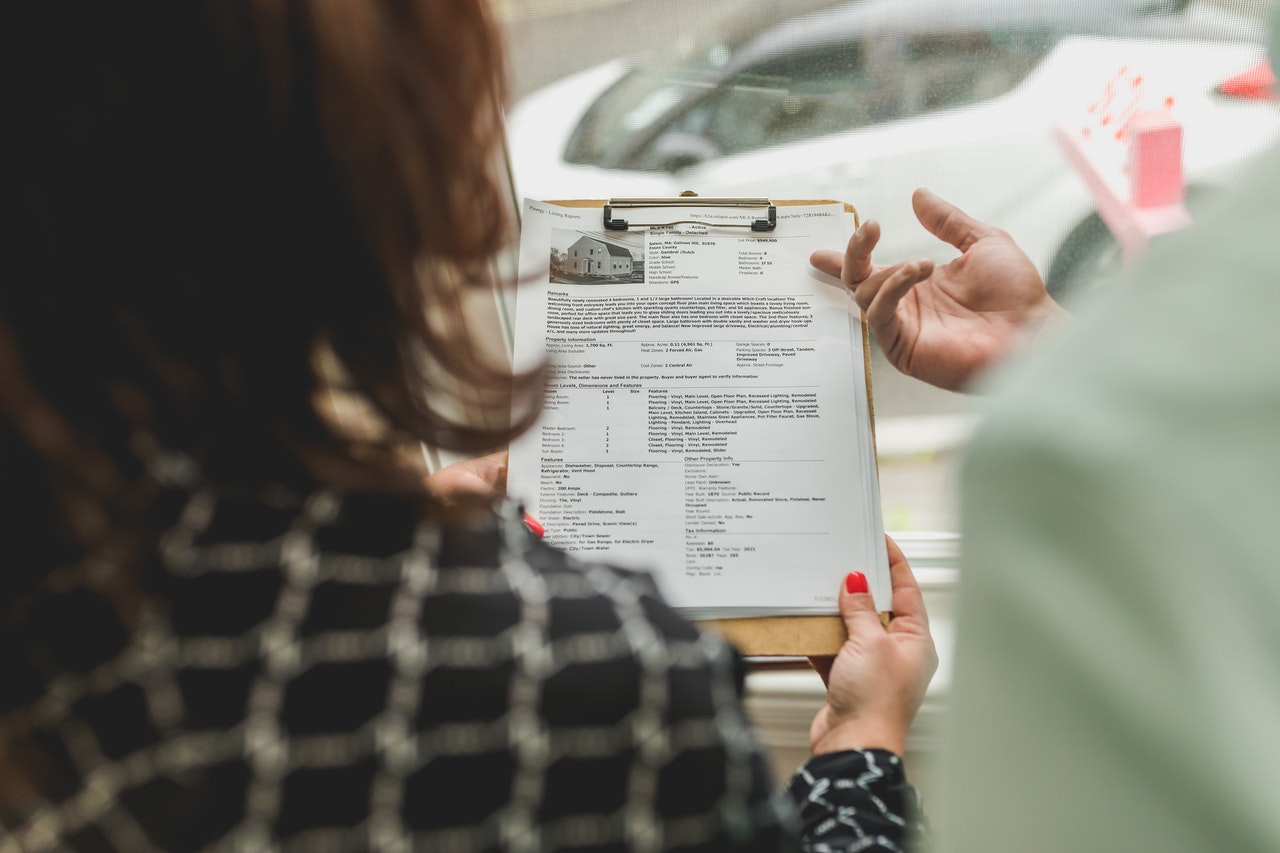

物件探し・売買契約

マンション購入の第1ステップは物件探しです。インターネットで調べたり、希望エリアの不動産会社を訪ねたりして、自分や家族の条件に合う物件を探しましょう。

気になる物件をいくつか見学すれば、より納得のいく物件を見つけやすくなります。購入するマンションを絞り込んだら、物件を取り扱う不動産会社に購入の申し込みを行います。

物件購入時には、物件の売買契約を締結しなければなりません。契約する際に不動産会社から重要事項説明を受けることになるため、疑問点や不安な点はこの段階で解消しておきましょう。

ローン事前審査申し込み

住宅ローンの審査や契約は、物件購入の流れと並行して進めていくのが基本です。ローンを組んでマンションを購入したい場合、まずは事前審査の申し込みを行います。

事前審査とは、主に融資の可否を判断する審査です。事前審査に通過すれば、最終的に住宅ローンを利用できること自体はほぼ決定します。

事前審査の申し込みは、物件購入の申し込みと同時に行いましょう。物件の売買契約を済ませた後に事前審査を申し込むと、事前審査に通らなかった場合に売買契約を解除しなければならなくなる可能性があるからです。

物件の売買契約は、事前審査に通過しローンを組めることがほぼ決定した時点で行うのが一般的です。事前審査は、通常1~2日で結果が分かります。

ローン本審査申し込み

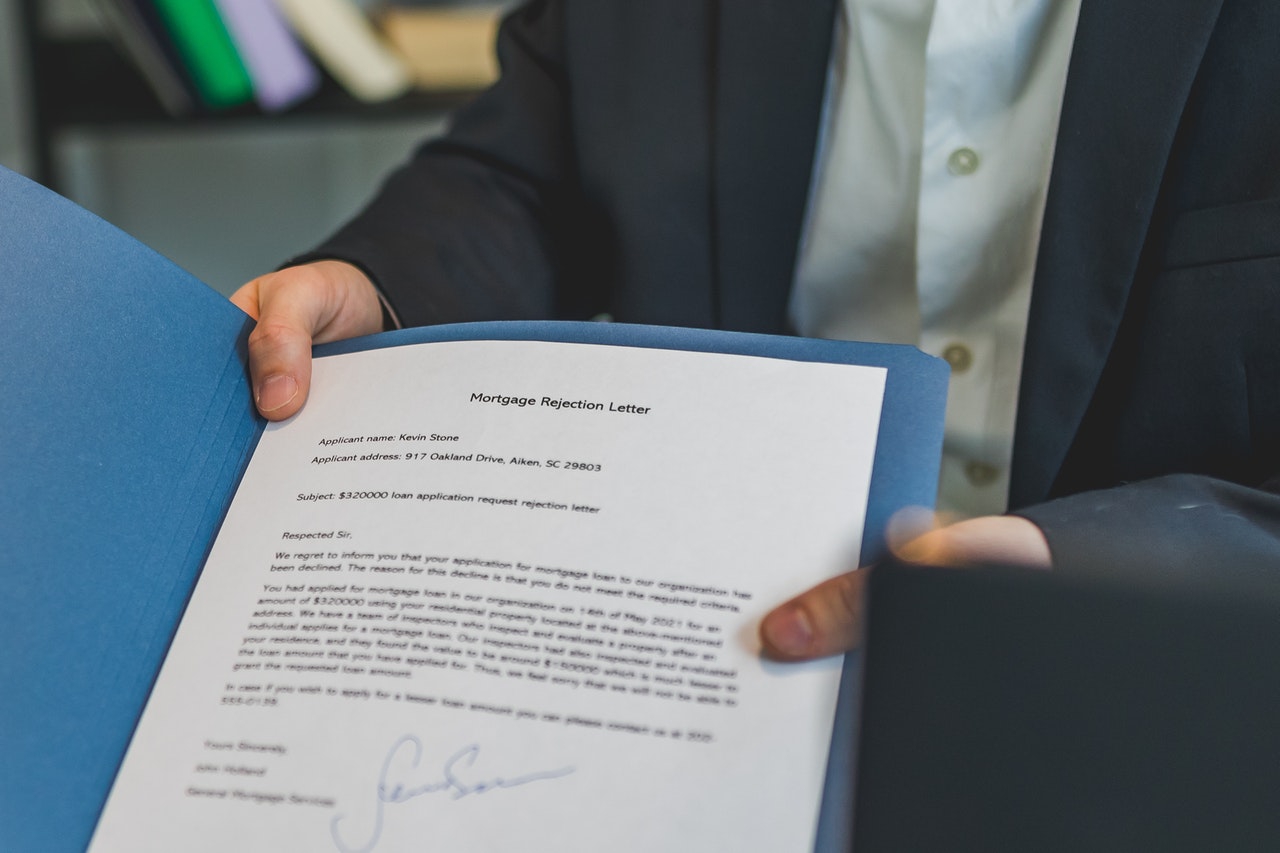

売買契約を締結したら、次にローンの本審査の申し込みを行います。本審査では、事前審査の申告内容の真偽や物件の担保評価などを詳しく審査するのが一般的です。

借入金の上限額や借入期間も、本審査での審査基準に含まれます。団信への加入を必須としている金融機関なら、健康状態に問題があり団信に加入できないと判断されれば、本審査で落とされます。

住宅ローン以外の借入があると審査に影響を与えるため、事前審査と本審査の間に新たな借入を行うのはNGです。本審査の結果は、申し込みから1週間程度で分かります。

ローン契約・融資実行・物件引き渡し

本審査を通過したら、金融機関と住宅ローン契約を締結します。正式な契約名は『金銭消費貸借契約』です。最終的な適用金利や、融資が実行される日取りは、ローン契約の締結時に決まります。

住宅ローンの融資が実行されたら、融資金で物件購入代金の決済を行い、マンションが引き渡されます。このタイミングで行われる重要な作業が、物件に関する登記です。

物件の持ち主が変わった際は、原則として所有権の登記を行わなければなりません。また、金融機関は物件を担保に入れるため、抵当権設定登記も行う必要があります。

登記作業も済んだら、マンション購入の一連の流れは完了です。金融機関へのローン返済がスタートします。

3.住宅ローン審査の内容

住宅ローンの審査では、どのような項目が重視されるのでしょうか。申し込み者の属性と物件に関する審査のそれぞれについて、具体的な内容を解説します。

申し込み者の属性

ローン審査でチェックされる申し込み者の属性のうち、大きな影響を与える項目の一つが年収です。

年収を審査する際は、単なる年収の高さだけでなく、年間返済額とのバランスも重視されます。返済額の割合が大きければ、返済能力を疑われやすくなります。

借入時年齢と完済時年齢にも注意が必要です。完済時年齢が定年の時期より後になっていると審査で不利になります。借入時年齢に関しても、若過ぎると収入に安定性がないとみなされやすくなります。

住宅ローン以外の借入がある場合は、返済に関する大きな遅延履歴があると審査に通る可能性はほとんどありません。信用情報機関に自分で情報開示請求を行い、金融事故が登録されているなら、情報が削除されるまで待つ必要があります。

物件に関する審査

住宅ローンの審査では、購入物件の担保価値の評価も入念に行われます。万が一契約者が返済不能に陥った際は、物件の売却代金で残債の全額をカバーできるようにするためです。

申し込み者の属性の評価が高くても、物件の担保価値が低いと判断されれば、審査に落ちる場合もあります。物件探しを行う際は、担保評価額も意識することが大切です。

中古物件の購入を検討する場合は、新築より担保評価額が低くなりやすい点に注意しましょう。木造住宅は、築年数が20年を超えると評価額がゼロになるケースもあります。

4.住宅ローン借入可能額

住宅ローンの借入可能額とは、審査後に提示される融資金の上限額です。借入可能額に関する基礎知識について解説します。

上限は年収の7倍が目安

住宅ローンの借入可能額は、年収の7倍を目安に設定されるのが一般的です。かつては年収の5倍が目安とされていましたが、現在の水準は約7倍まで高まっています。

年収倍率7倍という目安は、実際の住宅ローン利用者を対象とした調査からも分かります。住宅金融支援機構による『2019年度 フラット35利用者調査』では、2019年度に新築マンションを購入した世帯において、購入資金の年収倍率は全国平均で7.1倍です。

地域別に見ると、首都圏7.5倍・近畿圏7.0倍・東海圏6.6倍・その他地域6.2倍となっています。中古マンションの場合、年収倍率の全国平均は5.8倍です。

参考:2019年度 フラット35利用者調査 P.13~16 |住宅金融支援機構

返済の負担は返済比率で確認

借入可能額を考える際は、一般的に返済比率という指標が用いられます。返済比率とは、年収に対して1年間にどれくらいの金額を返済できるか示す割合のことです。

金融機関の審査では、申し込み者の返済能力を判断する際に返済比率をチェックされます。返済比率を高く設定するほど、借入可能額を増やせる可能性は高まりますが、あまりにも高いと融資を受けられない場合もあります。

多くの金融機関において、融資可否の基準としている返済比率の割合は30~35%です。ただし、基準ぎりぎりに設定すると家計を圧迫しやすくなるため、無理なく返済可能な比率とされる20%程度を目安にしましょう。

物件価格以外にかかる諸経費に注意

住宅ローンを組めば、現金の用意がまったく必要ないわけではありません。頭金なしのフルローンで融資を受ける場合も、原則として物件価格以外の諸経費は現金一括払いです。

マンション購入時には、印紙税・不動産取得税・登記費用・火災保険料などの諸経費が発生します。また、ローン契約時には事務手数料や保証料の支払いが必要です。

新築マンションを購入する場合、不動産会社への仲介手数料はかからないケースがほとんどですが、物件の引き渡し時に修繕積立基金の支払いが発生します。

諸経費の金額は、新築マンションで物件価格の3~6%、中古マンションなら6~9%が目安です。ローンを利用する際は、最初にある程度の現金が必要になることを覚えておきましょう。

5.住宅ローンの金利の種類

月々のローン返済額に大きな影響を与える要素の一つが金利です。申し込み時に選択できる三つの金利タイプについて、それぞれの特徴やメリット・デメリットを解説します。

変動金利

ローン返済中に利率が上下する金利タイプが変動金利です。金利自体は半年ごとに見直され、利率の変動に合わせて月々の返済額が5年ごとに見直されます。

固定金利に比べ、利率を低めに設定している点が大きなメリットです。将来的な金利上昇がなければ、低金利のまま返済を続けられます。

ただし、景気の動向や金融情勢の影響で金利が上昇した場合は、月々の返済額が増額されます。常に金利上昇リスクがつきまとう金利タイプです。

現在の日本は超低金利時代に突入しているため、変動金利を選べば返済負担を大幅に抑えられます。金利上昇リスクに対応可能な余裕資金がある人におすすめです。

全期間固定金利

全期間固定金利を選ぶと、最初に決まった金利が完済時まで変わりません。金利上昇リスクの不安がない点や、収支計画を立てやすい点がメリットです。

利率の低い時期にローンを組めれば、返済完了まで低金利の恩恵を受けられます。ただし、どの金融機関でも、変動金利より金利水準が高めに設定されている点に注意が必要です。

将来的にいつまでも低金利が続けば、変動金利に比べ総返済額が多くなる点もデメリットでしょう。ローンの返済に対して安心感を求める人に向いています。

当初固定金利

当初固定金利とは、返済開始時から一定期間、固定金利が続くタイプです。2年・3年・5年・10年・15年・20年などの期間があり、基本的には期間が短いほど金利が低い傾向があります。

固定期間終了後の金利タイプは、変動金利に移行するのが一般的です。固定金利期間を再設定できる場合もあります。

全期間固定金利より最初の金利を抑えられる点が、当初固定金利タイプのメリットです。数年後に収入増を見込める人なら、固定期間終了後の金利上昇リスクにも備えられます。

固定期間が終了するまでは、返済額を一定に保てることも魅力です。子どもの成長やほかのローンの支払いなど、ライフプランに合わせてさまざまな形で活用できます。

6.住宅ローンの返済方法

ローンの返済方法の種類には、元利均等返済と元金均等返済の二つがあります。ボーナス払いの考え方とともに、2種類の返済方法の仕組みを確認しておきましょう。

元利均等返済

月々の返済額を一定にキープできる返済方法が元利均等返済です。名称の通り、『元金』と『金利』を足した月々の返済額が、完済時まで変わりません。

利息額は返済開始直後が最も多く、返済が進むにつれ減っていきます。月々の返済額が一定に保たれるため、返済プランを立てやすい点がメリットです。

一方、元金均等返済に比べ、元金の減り方は遅くなります。元金均等返済より総返済額が多くなってしまうことがデメリットです。

元金均等返済

元金均等返済とは、月々の返済額の元金部分が一定に保たれる返済方法です。月々の利息額は元金の残高に応じて決まるため、返済が進むと月々の利息が減っていき、それに合わせて月々の返済額も減っていきます。

返済当初は月々の利息額が多くなるため、返済負担も返済当初の時期が大きくなります。ただし、総返済額は元利均等返済より少なめです。

返済当初の返済負担が重くても、早く元金を減らしたい人に向いています。総支払額をできるだけ少なくしたい人にもおすすめです。

ボーナス払いは選択可能

住宅ローンを利用する際は、ボーナス払いを組み込むかどうか金融機関から確認されます。ボーナス払いとは、月々の返済とは別に、ボーナス月に一定額を返済する方法です。

ボーナス払いを併用すれば、ボーナス払いの分だけ多く返済することになるため、月々の返済額をより低く抑えられます。安定的にボーナスをもらえる人にはメリットがある返済方法です。

しかし、ボーナス払いでは年間数回しか返済しないため、返済しない間の利息が増え続けることになります。毎月払いのみの返済方法より、総返済額が多くなってしまう点がデメリットです。

また、ボーナスのほとんどを返済に充ててしまうと、自己資金を貯めにくくなります。ボーナスが支払われなくなるリスクも考慮し、ボーナス払いでの返済はボーナスの一部に留めておくのが無難です。

7.住宅ローン契約の注意点

住宅ローンの契約時は、返済中の契約条件変更や名義変更が難しい点に注意しましょう。以下に挙げる内容を押さえた上で、契約条件や名義人を慎重に決める必要があります。

契約条件の変更は難易度が高い

給料が減るなどの理由で返済が厳しくなった場合は、金融機関に相談すれば、金利の引き下げなど契約条件の変更に応じてもらえるケースがあります。

ただし、契約条件の変更は難易度が高く、簡単には対応してもらえないでしょう。金利や返済期間を変更したい場合は、住宅ローンの借り換えが有効です。

住宅ローンの借り換えとは、別の金融機関に残債を引き継ぎ、新規のローンを組み直す方法です。借り換え時にある程度の諸経費はかかりますが、金利の引き下げや返済期間の変更を実現できる可能性があります。

名義変更も基本的に不可

特別な事情により、住宅ローンの名義を変更したいと考えることもあるでしょう。原則として、返済中の住宅ローンの名義変更は認められません。

金融機関は、名義人になる人の属性を審査して、融資の可否や借入可能額を決定します。そのため、審査を受けていない人は新しい名義人にはなれません。

夫婦が離婚し、名義人ではないほうが住み続ける場合も、住宅ローンの名義人は基本的に変更不可です。ただし、名義人ではない人に十分な安定収入がある場合は、審査を受けた上で新しい名義人になれる場合もあります。

8.住宅ローンの基本を理解して利用しよう

住宅ローンとは、自分が居住する物件の購入資金を借入できるローンです。申し込み者の属性や購入物件を審査した上で、融資の可否や借入可能額が決まります。

金利や返済方法の違いにより、各金融機関でさまざまなタイプのローンが用意されています。基本をしっかりと理解し、ライフプランに合った住宅ローンを選びましょう。

住宅ローンの借り入れ・借り換え先の金融機関に迷っている人は、モゲチェックの無料サービスを参考にしてみてはいかがでしょうか。

簡単なプロフィールとメールアドレスを入力するだけで、条件に合った住宅ローンランキングや、商品ごとの審査の通りやすさなどが分かります。モゲチェックでは、過去に取り扱った4,000件以上の住宅ローンの審査データを活用し、審査ロジックを開発しました。ロジックは毎月見直されており、最新情報に基づいた内容でサービスを受けることが可能です。

いくら、どこで借りられるか調べよう!

======================================

【Pick Up】▼あなたにピッタリの住宅ローンを無料でご提案!【無料】

スマホで5分、条件入力ですぐ提案!審査申し込みもできます◎

======================================

【最新】住宅ローン金利ランキングはこちら!モゲチェックのおすすめも紹介!