1.住宅ローンの金利タイプに関して

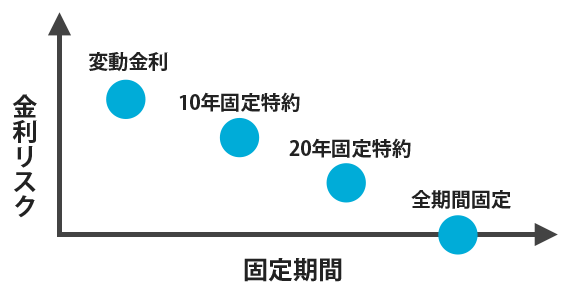

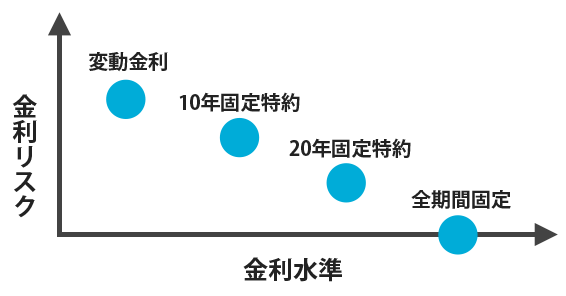

住宅ローンの金利タイプは、変動、固定特約、全期間固定の3種類があり、固定特約には1年から35年まで様々な固定期間の特約があります。金利水準は、変動が最も低く、固定特約の特約期間が長くなるに伴い金利も上昇し、全期間固定が最も高い金利になります。一方、将来の金利上昇リスクの観点から考えると、全期間固定はリスクが無く、固定特約の特約期間が短くなるにつれてリスクが大きくなり、変動金利が最もリスクが高くなります。

各金利タイプの詳細については下記の記事をご参照下さい。

2.住宅ローンの金利の選び方のポイント

上記の通り、金利タイプを選ぶにあたって考慮すべき点は金利水準と金利リスクです。金利水準が低いと金利リスクが大きく、金利水準が高いと金利リスクが小さいという関係がありますので、金利とリスクのどの組み合わせを選ぶのかというのがポイントになります。

3.住宅ローンの金利タイプとそれぞれの特徴を比較!

住宅ローンの金利タイプを変動、10年固定特約、20年固定特約、35年固定の4つに分けて、それぞれどのような違いがあって、どのようなリスクとリターンの関係にあるかを分析します。それぞれの特徴を、金利水準、金利支払総額(比率)、金利リスク量、特徴及びおすすめの項目で整理したものが下記表です。

※金利支払総額(比率)とは「現在の金利水準が続いた場合に、返済期間を通して支払う金利の総額が元本に対してどれくらいの割合か」を示した数字です。

※金利リスク量とは「1%金利が上がった時に金利支払総額が当初借り入れ額に対して何割増えるか」を示した数字です。

(1)変動

|

金利水準 |

0.5%~1%程度 |

|

金利支払総額(比率) |

7%〜11% |

|

金利リスク量 |

19% |

|

特徴 |

年2回、金利変更のタイミングがあります。短期プライムレートに連動して動きます。適用金利は過去20年以上継続して低下していましたが、最近は利上げがあり、上昇しました。いつでも期間を選んで固定特約に変更できます。 |

|

おすすめ |

下記ニーズのある人にオススメです。

|

(2)10年固定

|

金利水準 |

1.5%~2.0%程度 |

|

金利支払総額(比率) |

9%〜15% |

|

金利リスク量 |

10% |

|

特徴 |

10年後に金利変更のタイミングがあります。何もしないと変動になりますが、再度期間を選択して固定特約を選ぶこともできます。 |

|

おすすめ |

下記ニーズのある人にオススメです。

|

(3)20年固定

|

金利水準 |

2.0%~3.0%程度 |

|

金利支払総額(比率) |

17%〜25% |

|

金利リスク量 |

3.5% |

|

特徴 |

20年後に金利変更のタイミングがあります。何もしないと変動になりますが、再度期間を選択して固定特約を選ぶこともできます。当初20年で全体の約8割の金利を支払うことになります。 |

|

おすすめ |

下記ニーズのある人にオススメです。

|

(4)35年固定

|

金利水準 |

2.0%~3.0%程度 |

|

金利支払総額(比率) |

25%〜29% |

|

金利リスク量 |

0% |

|

特徴 |

35年間金利は変わりません。金利リスクはゼロですが、金利水準が変動金利に比べて約1%上がります。 |

|

おすすめ |

下記ニーズのある人にオススメです。

|

表の通り、変動金利は金利支払総額(比率)が低い一方金利リスクは大きく、反対に35年固定は金利支払総額(比率)が高い一方金利リスクはゼロとなっています。

金利リスクをとって金利支払額を節約するか、金利リスクを取らずに多く金利を支払うかの選択となっていますが、この判断に欠かせないのが将来の金利予想です。

4.モゲチェックの住宅ローンの変動金利における将来の金利予測について

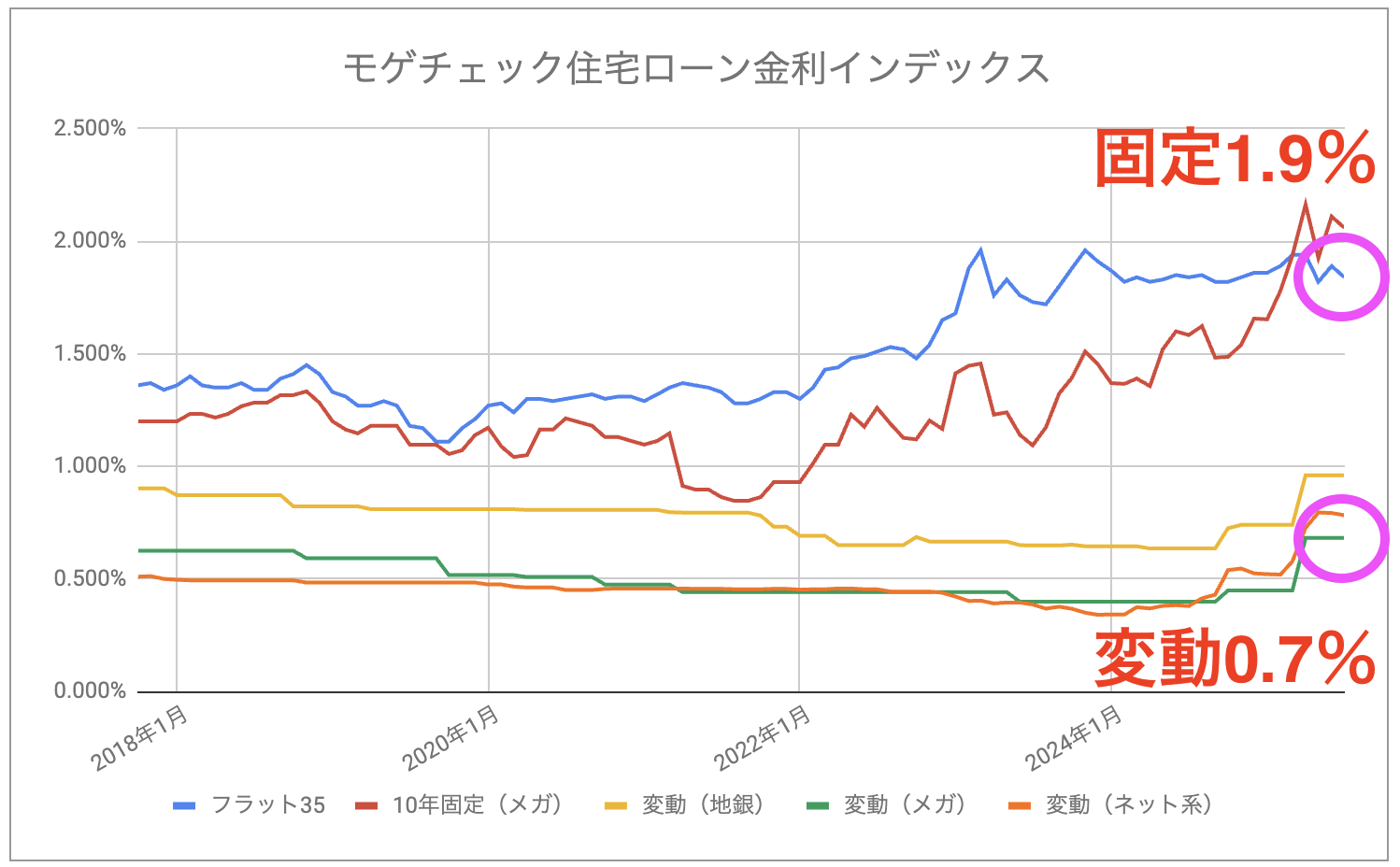

モゲチェックでは、市場金利(スワップレート)を使って、変動金利型住宅ローンの将来金利を予測しています。直近のスワップレートを使った住宅ローンの将来金利は下記の通りです。

住宅ローンの金利は、日銀が今後も利上げを進めたいと考えているため、モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるもののと考えています。ただし、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。

5.最適な金利タイプ

モゲチェックでは固定金利よりも変動金利が有利と考えています。日銀が追加利上げを実施した現在でもそう考える理由は大きく2点です。

①住宅ローンは最初の10年を低金利で通過すべき

②固定金利が有利になるには「5回以上の利上げ」が必要

それぞれ解説していきます。

①住宅ローンは最初の10年を低金利で通過すべき

まず1つ目に、住宅ローンは返済の初期、特に最初の10年の利息負担が大きいことが挙げられます。

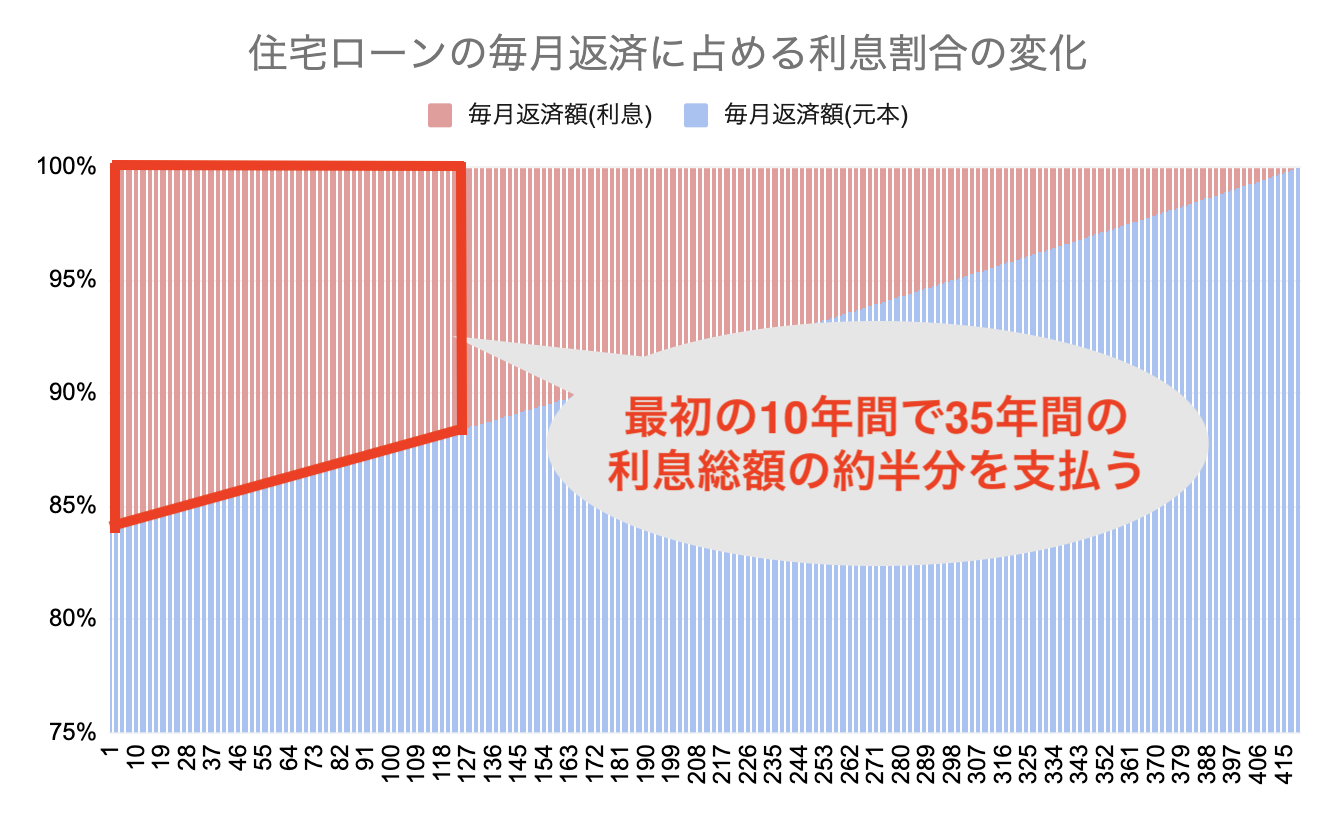

住宅ローンは通常「元利均等返済」方式で返済します。これは元本が多く残っている返済初期ほど利息返済の割合を高めることで毎月の返済額を一定にし、住宅ローン利用者が返済しやすくするというものです。

裏を返すと、残高が多く残っている返済の初期ほどより多くの利息を支払うことになり、返済期間が35年の場合、利息総額の半分近い金額を最初の約10年で支払うことになります。

例えば【元本が3,500万円、35年払い、金利が0.5%(元利均等返済)】の場合、毎月の返済額は90,856円です。そのうち初回の返済では利息が14,584円ですが、ちょうど10年後にあたる120回目では10,708円、最終回ではなんと38円にまで減ります。そして、35年間で支払う利息総額が316万円であるのに対し、最初の10年間で支払う金利はほぼ半分(48%)の152万円です。

住宅ローンは文字通りローンなので利息をつけて返済することになりますが、利用者からすれば支払う利息は少ない方が良いでしょう。となると、より利息の総額を抑えるためには最初10年に少しでも低金利のローンを使うことが肝心であり、低金利で提供されている変動金利が理にかなっていると言えます。

②固定が有利になるには5回以上の利上げが必要

以下は2025年7月時点での変動金利・固定金利の相場です。変動金利はメガバンクだと約年0.7%、固定金利はフラット35で約年1.9%です。変動・固定の金利差は年1.2%ですので、「変動金利が年1.2%以上上昇し、それが35年間続くのであれば固定金利を使う方が有利」ということになります。

通常、中央銀行による政策金利の引き上げは0.25%ずつのため、1.2%の金利差を埋めるには残り5回の追加利上げが必要という計算になります(0.25%×5 = 1.25%)。

このところの「マイナス金利解除」と「0.50%へ利上げ」という大きくはない利上げで国民的ニュースになるのが日本の経済状況です。バブル崩壊以来、久々に本格的なインフレが到来しているとは言え、拙速な追加利上げで景気を冷やすような判断を日銀が行うということは想定しづらいでしょう。緩やかな利上げが続くことが予想されるものの、賃金や消費といった景気動向を見ながら慎重な政策運営が行われる可能性が高いと考えられます。また、米中の経済情勢には不確実性があり、もし景気後退局面に入ると日銀が利上げする選択肢は狭まる可能性もあります。

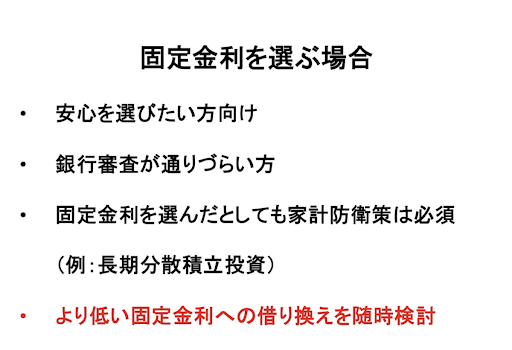

一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい選択と言えます。

ここまで、データや金利予測をもとに変動金利が有利である理由を解説してきました。 ですが、「理屈は分かったけど、実際に専門家はどう判断しているの?」と気になる方も多いのではないでしょうか。

そこでここからは、住宅ローンアナリスト・モゲ澤が自身の選択を実例として公開しながら、返済中の方・これから借りる方それぞれに向けた具体的な判断基準をお伝えします。

6.【特集】変動vs 固定、どっちを選ぶべき? 住宅ローンアナリストが「変動」を選んだ3つの理由

どうも、モゲ澤です!

昨今の金利上昇ニュースを見て、「変動金利で大丈夫かな?」「やっぱり固定金利にすべき?」と迷っていませんか? かつて私が公開した動画にも、多くの反響やご質問をいただいています。 そこで今回は、2026年の最新状況を踏まえた「変動金利 vs 固定金利」を徹底解説します。

机上の空論ではなく、「私自身が実際にどう選んだのか(実例)」、そして「返済中の方(既存ユーザー)」「これから借りる方(新規ユーザー)」それぞれがどう判断すべきか、その基準を明確にお伝えします。 これを見れば、もう迷いません!

※この記事は2026年1月時点の情報を基に収録した動画内容を編集したものです。

1. 住宅ローンアナリスト・モゲ澤はなぜ「変動金利」を選んだのか?

まず、私自身の実例をお話しします。 「専門家はどうしてるの?」と気になる方も多いと思いますが、結論から言うと、私は数年前に「変動金利」で借りました。

- 金利タイプ: 変動金利

- 借り方: ペアローン

- 借入額: 世帯年収の5倍

- 物件: 都内の中古マンション

なぜ、あえてリスクのある変動金利を選んだのか? 理由は大きく3つあります。

理由①:最初の10年を「低金利」で通過したかったから

35年ローンの場合、金利総額の約半分は「最初の10年間」に支払うことになります。この一番負担が重い時期を、いかに低金利で通過して元本を減らすかが勝負です。その観点では、圧倒的に金利が低い「変動」が有利だと判断しました。

理由②:インフレで実質的な借金は目減りするから

「20年後、30年後の金利なんて分からない」という声もあります。しかし、その頃には元本も減っています。 例えば5,000万円借りても、25年後には元本は1,500万円程度になっています。仮に金利が1%上がったとしても、元本が減っていれば利息負担額のインパクトは小さくなります。加えてインフレが進めば、お金の価値が下がり、実質的な借金の負担感は薄まると考えました。

理由③:金利上昇は「景気回復」の証だから

金利が上がるということは、景気が良くなり、賃金や株価も上がっているはずです。 もちろん「金利だけ上がって給料が上がらない」リスクへの備えも必要です。だからこそ私は、以下の「金利上昇対策の3点セット」を鉄の掟として守っています。

【モゲ澤流・鉄の掟 3点セット】

- 2%金利が上がっても耐えられる家計設計をする

- 年収倍率は5倍までに抑える(切り詰めても最大7倍)

- 長期分散積立投資でインフレに対抗する

そしてもう一つ、忘れてはいけないのが「健康への投資」です。 変動金利でリスクを取る以上、自分が元気に働き続け、年収を維持することが最大のヘッジになります。私は毎週ジムでベンチプレス100kgを上げ、歯科検診も欠かしません。

2. 【返済中の方へ】金利上昇でも「変動のまま」が原則な理由

すでに変動金利で返済中の方は、ニュースを見て不安になっているかもしれません。 しかし、原則として「一度変動で借りたら、完済まで変動で走り切る」のが正解です。 金利が上がり始めた局面で慌てて固定金利に借り換えると、以下のようなデメリットがあります。

- すでに高くなった固定金利で契約することになる(コスト増)

- 将来金利が下がった時のメリットを享受できなくなる

どうしても不安なら「2026年4月」に注目

とはいえ、「精神的にきつい」「安心をお金で買いたい」という方もいるでしょう。 その場合は、2026年4月以降のフラット35(固定金利)への借り換えが一つの選択肢になります。

制度改正により、借り換えでも「子育てプラス」という金利優遇が使えるようになる見込みです。これにより、固定金利でも1%台前半など、比較的低い水準で借り換えられる可能性があります。

固定金利の方も「借り換え」と「投資」を

現在、高い固定金利で返済中の方は、今の低い固定金利へ借り換えるチャンスです。 また、固定金利だからといってインフレの影響を受けないわけではありません。家計防衛のために、浮いたお金で長期分散積立投資(NISAなど)を行い、資産を増やしていくことを強くおすすめします。

3. 【これから借りる方へ】「完済できるか?」で選ぶ3つの判断軸

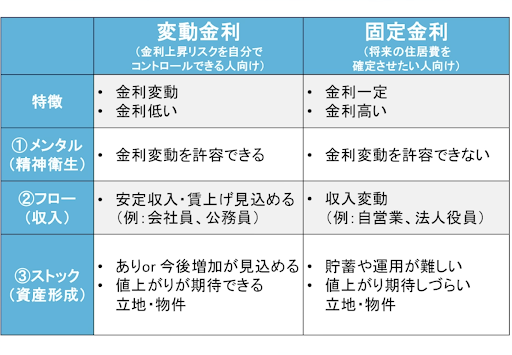

これから住宅ローンを組む新規ユーザーの方へ。 「変動 vs 固定」の議論で最も本質的な問いは、「最後まで完済できるか?」です。

迷ったときは、以下の3つの軸で自分を因数分解してみてください。

判断軸①:メンタル(精神衛生)

- 変動向き: 金利が上がっても「まあ、そんなものか」と冷静でいられる人。

- 固定向き: 金利上昇のニュースを見るたびに胃が痛くなる人。「安心料」として高い金利を払ってでも、枕を高くして眠りたい人。

判断軸②:フロー(収入の安定性)

- 変動向き: 公務員や大手企業の会社員など、安定昇給が見込める人。

- 固定向き: 自営業、法人役員、歩合制など、収入変動が激しい人。収入リスクに加え、金利リスクまで取るとキャパオーバーになる可能性があります。

判断軸③:ストック(資産状況)

- 変動向き: 金融資産がある、または購入する物件の資産価値が高く、いざとなれば「売却」して逃げられる人。

- 固定向き: 貯蓄が少なく、ギリギリの資金計画で購入する人。

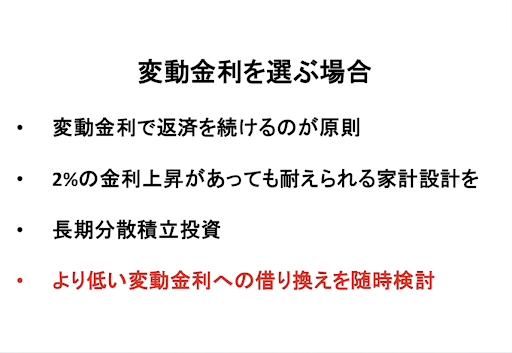

変動金利を選ぶ人の「心構え」

変動金利を選ぶなら、特に「株価暴落にも動じない」メンタルを持ってください。 インフレ対策として株式投資(S&P500など)を行う場合、リーマンショック級の暴落が来れば資産は一時的に半値になるかもしれません。しかし、そういう時こそ「日銀も利上げできない(=住宅ローン金利も上がらない)」局面であり、「株を安く仕込むチャンス」でもあります。

この長期視点を持てるかどうかが、変動金利を使いこなす鍵になります。また、随時より低い変動金利への借り換えも検討してください。

皆さんの住宅ローン選びが素晴らしいものになるよう、心から応援しています。

専門家の視点と判断基準を確認したところで、最後にご自身の金利タイプ選びに活かせるよう、ポイントをまとめます。

7.まとめ

正しい金利タイプの選び方をまとめると下記の通りになります。

(1)まずは変動を検討する

モゲチェックの金利予測を参考にまずは変動で借りることをおすすめします。ただし、自身の収入に対して目一杯住宅ローンを借りて余裕の無い方、つまり金利が1%上昇した場合にDTI(返済比率)が金融機関の定める上限値を上回る方は固定特約や全期間固定を検討すべきです。

(2)20年固定特約を検討する

金利リスクを取りたくない方や収入に対する住宅ローン残高が大きく返済に余裕うの無い方は20年固定特約をおすすめします。今後10年の金利予測や金利リスク削減の効果を考えるとあえて金利を固定化するなら10年という中途半端な期間ではなく、20年の固定化をした方がいいでしょう。

3)全期間固定を検討する

金利リスクを極端に取りたくない方は全期間固定にすべきです。特にフラット35であればフラット35Sという長期優良住宅向け金利優遇の制度があります。

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!