1.日本の景気の先行きはどうなる?インフレは起こるのか?

堀江:

住宅ローン金利タイプを選ぶ際に重要なのは、今後金利が上がるかどうかという予想です。

もし金利が上がらないと予想するのであれば変動金利を選ぶべきですし、金利が上がると予想するなら固定金利を選ぶべきです。そして、将来の住宅ローン金利を決める大きな要因はインフレーション(以下インフレ)です。

今後インフレが起こるのかどうかという点を検証するため、その要因である景気の動向、そして金融政策についてお話を聞いた上で、今後の住宅ローン金利の動向、さらには選ぶべき金利タイプについて森田さんと議論したいと思います。

では、まずは現状の日本の景気について確認させてください。

欧米諸国では新型コロナウイルスに対するワクチン接種が進んで、景気正常化の期待が高まっていますが、日本はワクチン接種がかなり遅れています。

現状の国内景気について、森田さんはどのように考えていますか。

森田:

いま有識者の間では、先進国の中でも日本は一番ワクチン接種が遅れているというのが周知の事実になっています。

ワクチン接種が遅れることの何が問題かというと、簡単に言うと外出自粛や休業要請などで、長期にわたって個人消費が抑制されてしまうことです。

統計で見ると、2021年1-3月期の日本のGDP成長率は▲5%ほどのマイナス成長でした。緊急事態宣言の延長が続いたので、4-6月期のGDP成長率もマイナスが続く可能性があります。つまり、日本は統計上、景気後退が続くということになります。

一方で海外に目を向けると、米国や欧州では1-3月期にGDP成長率が高く伸びていて、4-6月期はそれを上回る成長となる見込みです。単純に比較すれば、今の日本の景気は相当悪いということになりますね。

ただし、世界の景気が先に回復すれば日本でも輸出が伸びたりするので、その好影響を受けていくことはできるでしょう。

図1:日米欧の実質GDPの推移とSMBC日興証券の予想(2019年1-3月期を100とする)

堀江:

欧米諸国に遅れを取りながらも、日本も少しずつ景気回復していくということですね。

次にインフレについてお聞きします。

「コロナ禍の収束」を定義するのは難しいと思いますが、今後コロナ禍が終わって景気が正常化していくと日本でインフレが起こるかどうか、どうお考えですか。

森田:

モノに需要が集まってモノの価値が上がることがインフレであり、金利の上昇要因となります。

では、今後モノの価値が高まるかどうかについてですが、そもそも先進国の経済は充分に成熟しており、モノに対する需要が大きく拡大してインフレが継続的に起こることは想定しにくいといえます。

まして日本は人口が減少する社会ですし、お金をどんどん消費するというよりも貯蓄に回してしまう国民性も相まって、日本で消費が大きく伸びて、インフレ率が高まる可能性はかなり低いと見ています。

ですので、もしも米国や欧州のような先進国で多少インフレが起こったとしても、日本でも同様にインフレが起こる、という可能性も低いでしょう。

ただ、コロナ禍となり、世界各国で財政出動(=政府の支出)や金融緩和(=中央銀行による資金供給)が行われてきました。実は、これらによって世界的に預貯金が積み上がっています。

世界的に景気が回復して、コロナ禍に滞留した預貯金が消費に回ることで、一時的なインフレが起こる可能性は否定できないと思っています。かといって1年も2年も続くわけではなく、起こったとしてもあくまで一過性のインフレでしょう。

図2:日米欧のマネーサプライ(預貯金)の前年比伸び率

2.低金利政策は今後どうなる?

堀江:

人口減少する日本ではインフレは起こりにくいということですね。

ところで、日本の金利を司っている日本銀行(以下、日銀)は「2%のインフレ」を目標に大規模な金融緩和政策を続けて、低金利を実現しています。

インフレが日本で起こりにくいとしたら、今後の日銀の金融緩和政策はどのようになっていくとお考えですか?

森田:

日銀は「長期間2%のインフレ率を越えないと、2%インフレ目標が達成されたとはいえない」とのメッセージを強力に発信しています。

いま、先進国の中央銀行はインフレ率を高めることを目的に金融緩和を行っていますが、インフレが起こりにくい日本では、他の先進国よりも金融緩和が長引くことは間違いないと思います。

図3:消費者物価指数と長期金利(10年物国債利回り)の推移

細かくみてみると、今の日銀の金融緩和は端的に2つに分かれていて、①マイナス金利を含む低金利政策と、②株価を下支えする政策に分かれています。

このうち、②の政策は株式市場に与える悪影響が大きいとの判断から、最近日銀が縮小し始めています。

では、①の低金利政策を縮小する、つまり金利を上げる方向の政策に転換できるかというと、やはりそれは難しいでしょう。既に長期にわたって低金利政策を続けているのに日本は低インフレが続いているわけですから、もしも低金利をやめるようなことがあれば、日本経済へのショックが大きいのです。

①の低金利政策は、短期の金利と長期の金利をどちらも低位安定させるというものです。特に、現在のマイナス金利政策が今後も採用され続けることで、短期の金利については低金利が長期間続く可能性が高いと考えています。

ひとつだけ注意すべきポイントがあるとすれば、2023年に日銀の黒田総裁が任期満了となったあと、長期の金利については少し上がる可能性もあるという点です。

日銀のトップが交代しても「2%インフレ目標」は変わらないと思いますが、新しい総裁のもと、長期金利(10年国債利回り)の水準を今より若干高めにコントロールするように、政策を微調整する可能性はあると思います。

これは、低金利政策が長年続いてきたことで銀行などの金融機関の体力が削られているのを少し和らげよう、という目的です。ただ、このような政策の微調整が起こっても、大きく金利が跳ね上がる展開とはならないでしょう。

3.住宅ローン金利は今後どうなる?おすすめの金利タイプとは

堀江:

最後に、住宅ローン金利の予想と金利タイプについて考えたいと思います。

住宅ローン金利は大きく変動金利、固定金利の2つに分かれています。変動金利は短期プライムレート(金融機関が企業へ短期資金を貸す場合の基準となる金利、以下短プラ)に連動するもので、固定金利は長期の金利(スワップレートや長期金利)に連動します。

ここまでの森田さんのお話を踏まえれば、短期金利は低位安定、長期金利は多少上がる可能性もあるとのことでした。

モゲチェックでは、金融緩和が継続する見込みが強いこと、日本のインフレの動向を踏まえて、当面住宅ローン金利は上がらないと予想しています。そのため、金利タイプで言えば、金利水準の低い変動金利の利用をおすすめしています。

森田さんはどのようにお考えですか?

森田:

これまで申し上げた通り、日本は人口が減少しつつありますし、消費にお金を回すよりも貯蓄してしまう国民性を考えれば、インフレリスクはそれほど高くないと考えています。また、日銀の金融緩和政策も、短期の金利については引き上げることが難しいでしょう。

これらを踏まえて、変動金利でも十分安心できる状況だと思います。

堀江:

やはり、変動金利で低金利の恩恵を受けるのが良さそうですね。

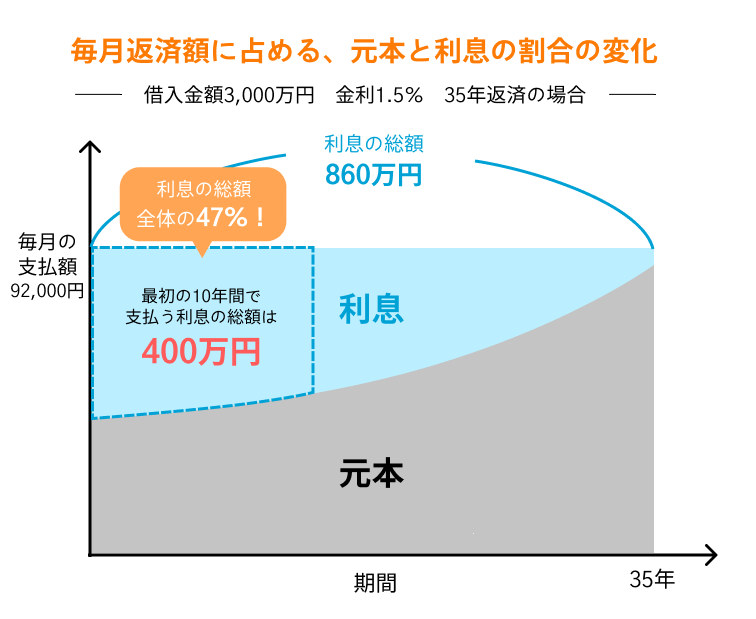

住宅ローンは毎月の引き落としを一定にする元利均等返済での返済になりますが、元本残高が多く残っている最初のうちほど、引き落とし額のうち利息返済が多くなるのです。

元本残高が多く残っている返済初期ほど、同じ金利でも利息の金額が大きくなるため、特に最初のうちは低金利であることが大切です。

実際、<事例1>の場合、計算上は35年の住宅ローンでも利息支払いの半分近くを最初の10年で支払うことになります。

つまり、最初の10年間にできるだけ低い金利水準となるよう金利タイプを選ぶべきであり、今だとより金利水準の低い変動金利を利用するメリットが大きいでしょう。

すでに住宅ローンを利用中の方でも、変動金利で借り換えて金利を引き下げることで、返済額を大きく節約できるかもしれません。

〜<事例1>毎月返済額における利息負担の変化〜

将来的にもし金利が上昇したとしても、早いうちに低金利を利用して元本残高を減らしてしまえば、金利上昇のインパクト(返済額の増加)を相当抑えることができます。

したがって、今後10年間で大きな金利上昇が起こる可能性が低いとすれば、最初から金利水準の高い固定金利を選ぶ必要はなく、より金利水準の低い変動金利を利用して返済を進める方が良いでしょう。

ただ、ここまでのお話を踏まえても、住宅ローンは最長35年と長期間のローン返済になるので、どうしても変動金利に抵抗があるという方もいらっしゃると思います。そのような方にはどのようにアドバイスされますか。

森田:

固定金利のベースとなる長期の金利(スワップレート)は金融緩和の影響で非常に低くコントロールされていますが、その中でも今後も多少の値動きがあることは確かです。もしもどうしても変動金利に抵抗あるという場合は、長期固定金利を使うのも手だと思います。

堀江:

ありがとうございます。

一つ注意すべきなのは、長期固定金利だと、変動金利の場合と比べてどうしても返済額が高くなる点です。例えば現在、全期間固定金利は変動金利に比べると1%ほど高いので、残高や期間によっては数万円単位で毎月返済額が多くなります。

<事例2>の場合、毎月返済額は約1.4万円、総返済額では約600万円も、全期間固定金利の方が多く支払うことになります。

〜<事例2>変動金利と全期間固定金利の返済額比較〜

どうしても変動金利に抵抗あるということであれば固定金利という選択肢もありますが、金利を固定化するために相当高いコストを負担するということもご認識のうえ、選んでいただければと思います。

この度は貴重なお時間をいただき、ありがとうございました!

※対談後の様子

左からMFS(モゲチェック運営会社) CEO中山田、MFSマーケットアナリスト堀江、

SMBC日興証券森田長太郎氏、MFS CFO平山

〜モゲチェック・マメ知識〜

①インフレと金利の関係

インフレとは、継続的な物価上昇のことです。

例えば、今日100円だったものが1年後110円になっていれば、物価が上がっているのでインフレが起こっていることになります。

将来、より多くのお金を払わないと同じものを買えないので、それに応じた高い金利を付けないとお金を貸す人がいなくなります。これがインフレと金利の関係であり、インフレが起こるときに金利は上昇します。

インフレが起こる要因は二つあり、一つは景気です。景気が良くなって投資や消費が活発になると需要が高まり、モノの価格が上がります。もう一つは金融政策です。いわゆる金融緩和をすると市場に資金が溢れ、物価を押し上げます。

②元利均等払いと元本残高の関係

住宅ローンの返済で一般的な元利均等返済とは、毎月の元本返済と利息返済の合計額が一定となる返済方法です。当初は元本残高が大きいため、返済額に占める利息返済の割合が多くなり、返済が進むと共に元本残高が減り、返済額に占める元本返済の割合が増えます。元本返済のスピードが当初遅いため、借入初期の金利水準が利息総額に与える影響が大きくなります。

いかがでしたか?

本稿では金利のプロに、住宅ローン金利の予想とオススメの金利タイプについて伺いました。

みなさんの住宅ローン選びの参考になれば幸いです。

さいごに、モゲチェックでは無料でおすすめの住宅ローンを提案するサービス「モゲレコ」を提供しています。

スマホで5分、かんたんな入力であなたにピッタリの住宅ローンベスト3を提案します。

「自分だったらどの銀行がいいの?」

「いろんな銀行を自分で比較するのは大変」

「プロのお墨付きがほしい」

そんな住宅ローン選びにお悩みの方はこちらからご利用ください。

無料でご利用いただけます。

▼住宅ローンの最新情報はこちら▼

日本初、団信の種類別「住宅ローン金利ランキング」

「モゲチェック(https://mogecheck.jp/)」では、団信の保障内容の種類別に住宅ローン金利を確認できるランキングを2020年10月6日から公開しています。新規借り入れと借り換え別に、金利タイプおよび団信の種類に分けて合計40種類の住宅ローンの金利ランキングを確認することができます。ランキングはこちらから

株式会社MFS概要

代表者:代表取締役CEO 中山田 明

所在地:東京都千代田区大手町1-6-1 大手町ビル2階 FINOLAB

事業:オンライン住宅ローンサービス「モゲチェック(https://mogecheck.jp/)」の運営

オンライン不動産投資サービス「INVASE (インベース)(https://investment.mogecheck.jp/)」の運営

コーポレートサイト:https://www.mortgagefss.jp/

MFSは、2014年10月に創業した日本初のオンライン住宅ローンマッチング会社です。これまで個人では比較検討が難しく、不動産業者担当者にとっても経験や知識によって提案力に差の出る住宅ローンを、「誰もが最適な住宅ローンを簡単に選べるようにする」ことを目指して始まりました。個人が家探しの前に借り入れ可能額が判定できる機能「モゲパス」や、新規借り入れ・借り換え先の金融機関の選定、および完済までのローン管理機能を提供する「モゲチェック」など、テクノロジーを活用したサービスを提供しています。住宅ローン以外にも不動産投資をサポートする「INVASE(インベース)」を提供しており、ファイナンスとテクノロジーを融合した各種サービスをご用意しています。

株式会社MFS(モゲチェック運営会社)公式HPはこちら