======================================

【Pick Up】▼低金利住宅ローンのオススメ3選!

【1位】PayPay銀行

トップクラスの低金利!スピーディな審査とオンライン完結がGood◎

【2位】SBI新生銀行

転職直後、単身者、築古物件でも対応!

【3位】auじぶん銀行

住宅ローン団信満足度No.1!トップクラスの団信保障が魅力的!

======================================

1.おさらい:住宅ローン金利と金融政策

そもそも、住宅ローン金利と金融政策はどのように関わっているのでしょうか。

住宅ローン金利の予想を見る前に、まずは住宅ローン金利の決定方法と、現状の金融政策をおさらいしてみましょう。

(1)住宅ローン金利の決定方法

住宅ローン金利は、変動金利・固定金利と大別されます。

両方とも金融市場における一定の指標に基づいて、金融機関ごとに基準金利が決定されます。そして、一人ひとりのローン契約で金利引下げ幅が設定されることで、実際に返済額に反映される「適用金利」が決まっています。

住宅ローンの適用金利=基準金利ー金利引下げ幅(優遇幅)

住宅ローンの金利についてもっと詳しく:

SMBC日興証券トップアナリストに聞く!アフターコロナの住宅ローン金利予想とおすすめの金利タイプ

①変動金利

変動金利における基準金利は、基本的に短期プライムレート(以下、短プラ)+1%です。

現在メガバンクの短プラは1.475%ですので、多くの金融機関で使われている住宅ローン基準金利は2.475%になります。

短プラは文字通り「短期」の金利であるため、住宅ローンの変動金利は、金融市場における短期金利に連動しているといえます。

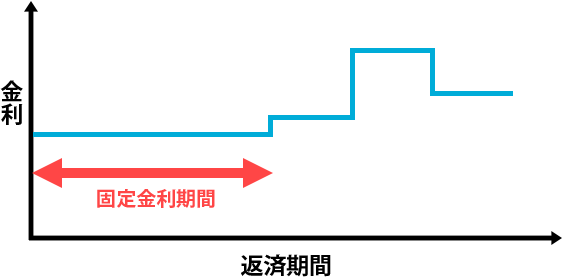

②固定金利

固定金利における基準金利は、スワップレートに連動しています。

例えば、10年固定金利であれば10年のスワップレートといったように、固定期間に対応するスワップレートに連動するのです。

このような仕組みになっている理由は、金融機関は短期金利で資金調達しているものの、固定金利で貸し出す場合は金融機関が金利上昇リスクを負ってしまうため、スワップと呼ばれる取引を行ってそのリスクをヘッジしているためです。

スワップレートは一般の方には馴染みのない言葉ですが、いわゆる国債利回りとおおむね同じような動きをします。

固定金利を利用される方の多くは、10年固定や20年固定といった、比較的長い期間を選ばれています。

そのため、住宅ローンの固定金利は、金融市場における10年国債利回り(以下、長期金利)や、20年・30年国債利回り(以下、超長期金利)に連動しているといえます。

(2)これまでの日銀の金融政策

上記の通り、住宅ローンの適用金利は「基準金利ー金利引下げ幅」で決定されています。

金利引下げ幅はローン契約時に決定されるため、その銀行で住宅ローンを利用し続ける限り変わることはありません。そのため、今後住宅ローン金利が上がるかどうかは、基準金利がどう変わるか、すなわち基準金利のベースとなっているスワップレートや国債利回りの値動きがどうなるか次第です。

国債利回りのような金融指標は金融市況によって変化しますが、根本的には日本の金融市場を司る日銀の金融政策の影響を大きく受けています。

これまでの日銀の金融政策は、以下のようなものでした。

<従来の日銀の金融緩和(イールドカーブ・コントロール)の概要>

・短期金利(日銀当座預金金利)に対し、▲0.1%のマイナス金利を適用

・長期金利を、0%からプラスマイナス0.2%程度の変動に留める

・10年以上の超長期金利にも、短期金利〜長期金利を抑えることで、低下圧力がかかる

このように、日銀は幅広い期間の金利を低く留める金融緩和(イールドカーブ・コントロール)によって低金利環境を実現し、日本経済の下支えを図ってきました。

一方で、幅広い期間で低金利になることにはリスクもありました。

長短の金利差を収益機会としている銀行などの金融機関の業績を悪化させてしまうことで、結果的に消費者や企業が必要な融資を受けにくくなるなど、サービスの劣化によって「金融緩和の副作用」が発生してしまうからです。

(3)住宅ローンと金融政策

上記のように、日銀の金融緩和によって低金利が実現されることで、住宅ローン金利にも低下圧力がかかってきました。

しかしながら、変動金利と固定金利とでは、低金利が実現される背景が少し異なっています。

変動金利:短プラは変化しなかったため、基準金利を据え置きながら、引き下げ幅を拡大し低金利を実現

固定金利:金融市場を睨み、基準金利を低下させることで低金利を実現

実は変動金利のベースとなる短プラは、短期金利に日銀のマイナス金利が適用された2016年1月より前となる2009年頃から、1.475%で変わっていません(※4)。そのため各金融機関は、基準金利を据え置きながら引き下げ幅を拡大することで変動金利を安くし、顧客獲得を目指してきたのです。

一方で、固定金利は金融市場の影響を色濃く受けてきました。▲0.1%と決まっている短期金利に比べれば、長期金利は多少の変動が日銀に許容されてきたためです。つまり、長期金利や超長期金利が上下する中でスワップレートも連動し、それによって毎月発表される固定金利の基準金利も市場の動向に合わせて動いてきたのです。

このように、実態としては「変動」と銘打っている変動金利では基準金利が動かず、固定金利では市場動向によって基準金利が変更されてきていたのです。

※4)短プラの推移 日本銀行HPより

2.金融緩和の修正と住宅ローン金利への影響

上述のような金融緩和政策が2016年頃から約5年間続いてきましたが、2021.3.19に行われた日銀金融政策決定会合では、その政策が修正されました。

住宅ローン金利に関わる部分では、長期金利について、従来は【0%からプラスマイナス0.2%の変動幅】に誘導していたところ、【0%プラスマイナス0.25%へと変動幅を拡大】することとなりました。

短期金利である▲0.1%のマイナス金利については変更されませんでした。

ここからいえることは、

✔短期金利に変更がなかったので、変動金利は従来と変わらない

✔長期金利はこれまでより大きく上下動する可能性がある

となります。

したがって、従来よりも長期金利の上昇が許容されることになったのです。

これよって、今後は長期金利や超長期金利が従来よりも上昇し、住宅ローンの固定金利もこれまでよりも高い水準となってしまう可能性が出てきました。

3.日米経済の展望

日銀の政策修正によって長期金利の変動幅が拡大されましたが、0%からプラスマイナス0.25%ですから、これからは長期金利が▲0.25%〜+0.25%の幅の中で変動することとなります。

本稿を執筆している2021年3月19日時点では、日本の長期金利は0.11%です。

その幅の中の下方レンジ(▲0.25%〜0%)で推移する分には、長期金利が下がることになるので、固定金利は下がることになります。

一方、上方レンジ(0%〜+0.25%)で推移するとなると、固定金利は今と同水準か、あるいは上昇する可能性が高いでしょう。

となると、この長期金利の誘導幅の中において、今後どのあたりの水準で推移する可能性が高いのかを考える必要があります。

そこで考えるべきは、日米の景気と市場動向です。

日本の景気は世界一の経済大国である米国の影響を強く受けるため、米国の景気や市場動向が今後どうなるか、日本にはどのような影響があるかをチェックする必要があるのです。

(1)米国の景気

米国は2021年に入り、バイデン政権が誕生しました。

バイデン政権は新型コロナウイルスに対する迅速なワクチン投与を開始するとともに、1.9兆ドル(日本円で約200兆円)にも上る大規模な追加経済対策の法案成立を果たしました。

コロナ禍で悪化した景気が立て直されるとの期待から、2021年に入り米国の株価は上昇し、米国では金利も上昇基調となっています。

今後は1.9兆ドルの追加経済対策や、昨年の大統領選挙時から掲げていたインフラ投資などの政策がいよいよ実行に移されること、またワクチン投与によってコロナ禍が収束に向かうことで、米国の景気は今後上向いていくものと考えられます。

参照:【2021.2】日米景気とコロナ禍後の住宅ローン金利の見通し〜固定金利に上昇の兆し〜

(2)米国の金融政策

米国の中央銀行であるFRBは、2020年3月にコロナ禍への緊急対応としてゼロ金利政策を復活させたほか、大規模な金融緩和によって米国経済を下支えしてきました。

そして、2021年3月に実施されたFOMCでは、ゼロ金利政策の維持を決定するとともに、現在のゼロ金利政策を2023年末頃まで続けることを示唆しました。

低金利環境の実現で景気回復を図っているのは日銀と同じですが、日銀とは長期金利を誘導していない点で異なっています。

FRBは2023年末頃まで政策金利であるFF金利を利上げしない方針を示唆していますが、FF金利はあくまで短期金利です。いくらゼロ金利を続けるといっても、景気回復の中で長期金利や超長期金利が上昇することを止められるわけではありません。

今後景気が回復に向かう中で、株価の上昇につられながら、米国では長期金利・超長期金利が上昇基調となることが見込まれます。

景気回復が鮮明になれば、景気が過熱してしまわないようにFF金利の利上げを急ぐ必要に迫られる可能性もあるでしょう。

(3)日本の景気

日本でも国民へのワクチン投与が始まっており、感染者数の上下を伴いながらも、徐々に景気が正常化していくことが見込まれています。

景気が回復に向かえば、景気の先行きを読んで変動する株価は引き続き堅調に推移すると見られ、変動幅が限定されている長期金利にも上昇圧力がかかることでしょう。

4.まとめ:アフターコロナの住宅ローン金利

上述の通り、米国は急速なワクチン投与や大規模経済対策による景気回復が見込まれるとともに、ゼロ金利政策中であっても、米金利は長期や超長期ほど、上昇基調となる可能性が高いとみられます。

また、日本でもコロナ禍からの景気回復が同様に見込まれています。

そうなると、やはり日本でも長期金利や超長期金利など期間の長い金利ほど、上昇方向のバイアスが強いといえます。

先ほどの説明で言うと、長期金利が上方レンジ(0%〜+0.25%)で推移する可能性が高くなりそうです。

ここまでのシナリオが実現した場合、日本の住宅ローン金利は、

変動金利:短プラに影響がないので、変動金利は従来通り低位安定する

固定金利:長期金利や超長期金利が上昇含みとなる展開が予想され、固定金利は今と同水準以上となる可能性が高い

と予想します。

【まとめ】

✔コロナ禍からの景気回復とともに、より長期間の市場金利ほど上昇基調へ

✔変動金利は低位安定を予想

✔固定金利は上昇含みとなることを予想

5.私の住宅ローンはどうなる?タイプ別の対処法!

上記見通しを踏まえ、今住宅ローンを借りている方、これから住宅ローンを組む予定の方、それぞれのタイプ別に、今後の住宅ローン金利戦略をまとめました。

ご自身の状況と照らし合わせ、参考にしてみてください。

(1)これから住宅ローンの新規利用を考えている

①変動金利を利用したい場合

変動金利は今と同程度の低金利で、当面推移することが見込まれます。引き続き変動金利のご利用を検討してみてください。

②固定金利を利用した場合

住宅ローン利用が遅くなるほど、実際に適用される金利が高くなってしまう可能性があります。早めの住宅ローン利用を検討してみてください。

また、市場金利はより長期間の金利ほど上昇する可能性があります。全期間固定よりは20年固定、20年固定よりは10年固定など、より短めの期間の固定金利も検討してみてください。

(2)いますでに住宅ローンを借りている

①変動金利を利用中の場合

変動金利の基準金利が上昇する可能性は限定的ででしょう。引き続き変動金利をご利用いただくことをおすすめします。

ただし、いま利用中の変動金利が1%以上の場合は、借り換えによって総返済額を大きく削減できる可能性があります。借り換えを検討してみましょう。

②固定金利を利用中の場合

いま固定特約期間中であれば、その期間中は適用金利が変わりません。

ただし、これから固定特約期間が終了する予定の場合は、固定金利を再選択すると従来よりも高い金利が適用され、返済額が上昇する可能性があります。

いま変動金利・固定金利どちらをご利用中の場合も、今の適用金利が1%以上であれば、借り換えによって総返済額を大きく削減できる可能性があります。

ぜひ借り換えをぜひ検討してみてください。

※モゲチェックの住宅ローン金利予想、他の記事はこちらでチェック!

トップアナリストに聞く!アフターコロナの住宅ローン金利予想とおすすめの金利タイプ

【2021.2】日米景気とコロナ禍後の住宅ローン金利の見通し〜固定金利に上昇の兆し〜

▼住宅ローンの最新情報はこちら▼

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!