1.日銀の金融緩和政策と背景

日銀の2022年12月以降の金融緩和政策は以下のようになっています。

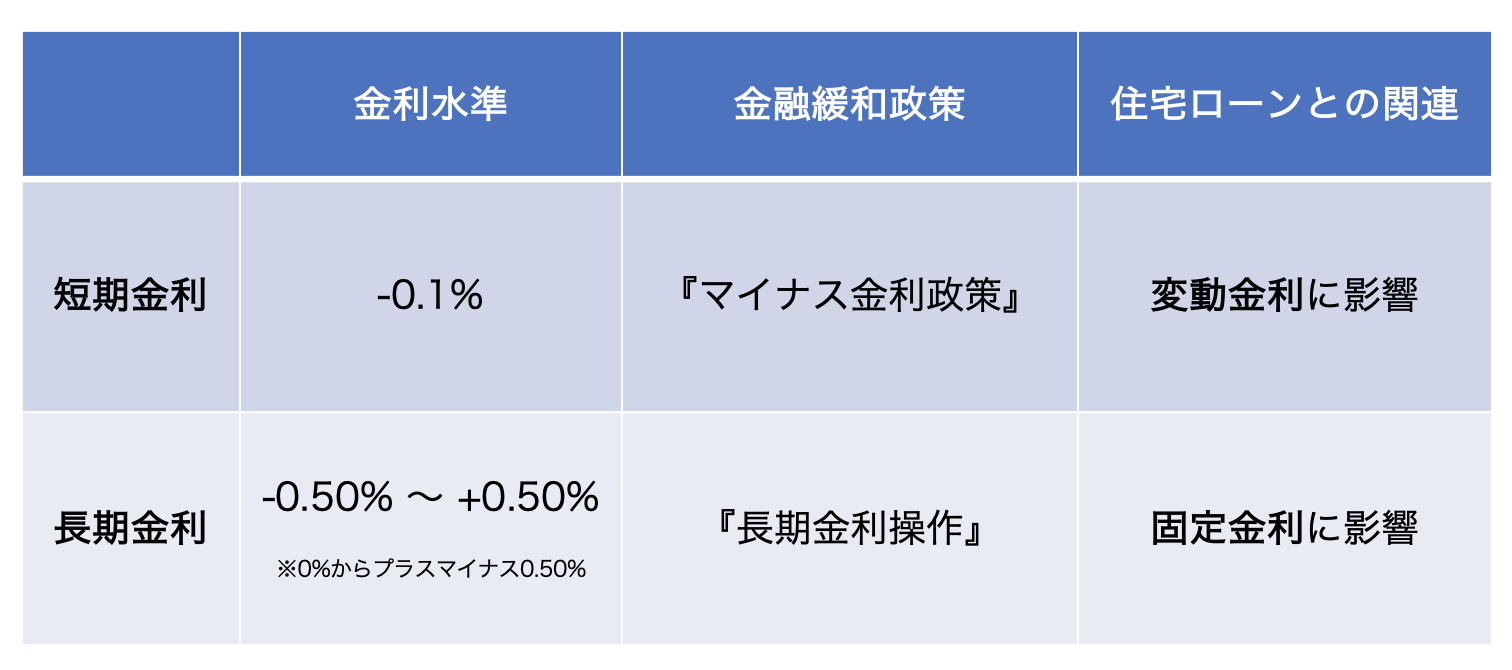

具体的には、金利を短期・長期に分類したとき、短期金利を「-0.1%のマイナス金利」にピン止めしながら、長期金利は「ゼロ%程度」で推移するように誘導するという政策です。

この手法で論点になるのは「ゼロ%”程度”とは、具体的にはどれくらいの幅か?」ということです。日銀は従来この幅をプラスマイナス0.25%(-0.25%〜+0.25%)としてきましたが、2022年12月にプラスマイナス0.50%(-0.50%〜+0.50%)へとサプライズ修正し、大きなニュースとなりました。

2022年以降、コロナ禍からの経済正常化や資源価格の高騰によって、世界的に凄まじいインフレ(=物価上昇)が発生しました。これを受けて米国・FRBや欧州・ECBなど世界各国の中央銀行は政策金利の引き上げ、いわゆる「利上げ」を行うことで金利水準を高くし、インフレ抑制に躍起になってきました。その煽りを日本の金利市場も受けて、プラス0.25%という上限設定に無理が生じていたことが、12月の政策修正の背景となっていました。

2.今回の政策修正の内容とは

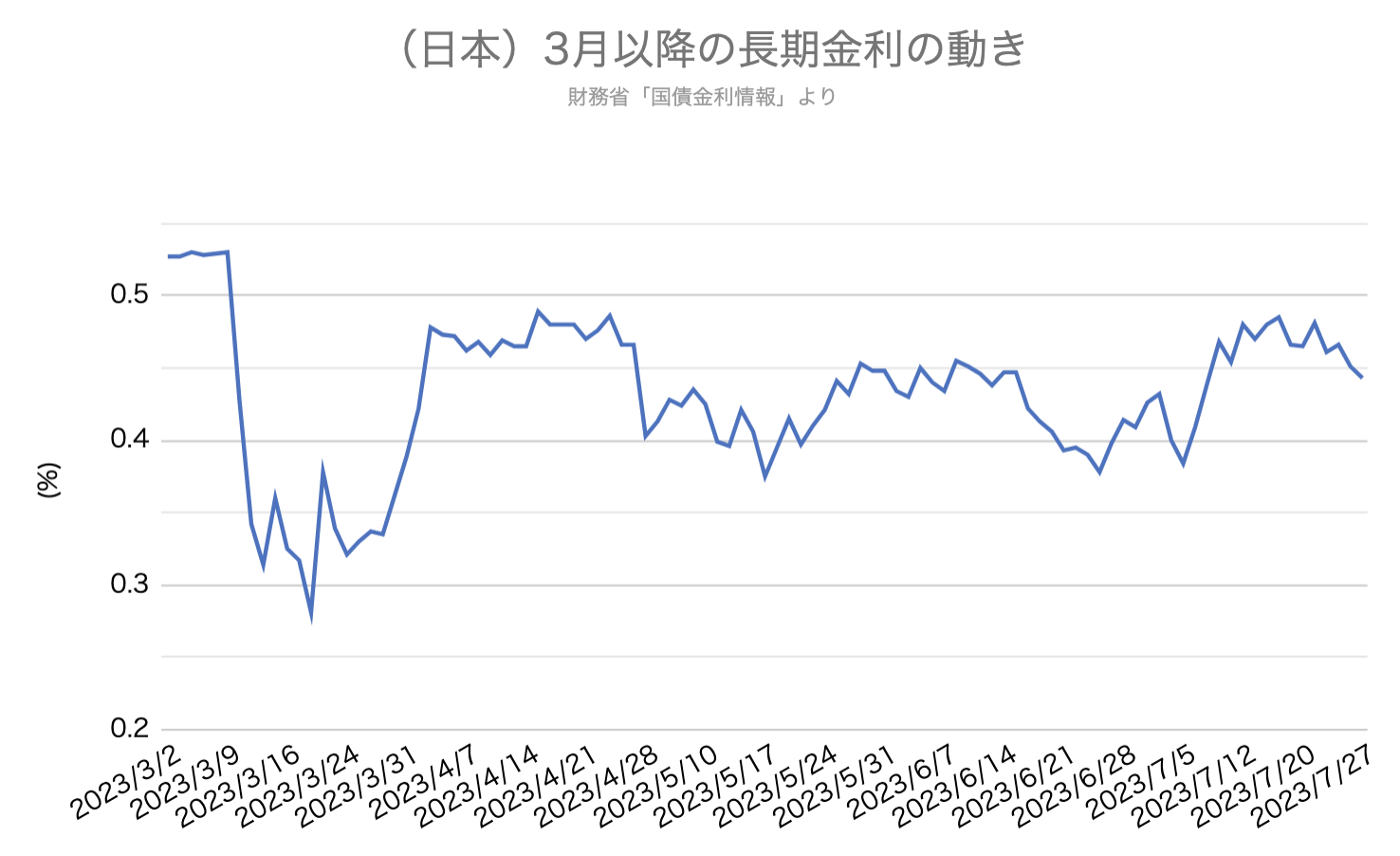

その後海外の金利上昇は一服しつつありますが、日本の長期金利は0.4%〜0.5%付近の高水準で推移してきました。海外の主要中央銀行が今後も追加的な利上げを行う可能性が残っている中で、再び0.5%という上限の維持が難しくなるかもしれない、という状況になっていました。

そうした中で、今回日銀はさらなる修正を行いました。それは、プラスマイナス0.50%という幅は維持しながら、金利上昇の抑制策である「指値オペ」を金利1.0%で毎営業日実施するというものです。

指値オペとは、日銀が一定の金利水準で日本国債を大量購入することで金利上昇を抑える措置です。金利と国債価格はシーソーの関係にあり、金利が上昇するときに国債価格は下落します。そのため、日銀が国債を一定の金利水準で買い支えることで国債の暴落を防ぎ、金利上昇を抑制するということになります。日銀はこれまでも長期金利0.5%で指値オペを行ってきましたが、指値オペを行う長期金利の水準を1.0%に変更した、というのが今回の政策修正のポイントです。

日銀植田総裁は同日中の記者会見で、

- 今後の海外景気は上ブレ・下ブレリスクの両方があり、どちらに傾くかの予想が難しい状況になっている。上ブレの場合はさらに金利上昇圧力がかかり、このままでは日銀の対応が後手に回ってしまうことで大きな混乱を招く懸念がある

- そうならないよう、前もって0.5%を超える余地を作り、今後の金融政策運営を柔軟に行えるようにした。実際に1%まで上昇するとは想定していないが、念のため設定した上限だ

と説明しました。

植田総裁はかねてより金融緩和を続ける姿勢を強調してきたため、あくまで金融緩和を続けながらも、ある程度柔軟な対応ができるようにするための政策修正、と捉えるのが的確でしょう。

「長期金利が0.5%を超えて1.0%に達するまでの間はどうなるのか?この間は金利上昇を黙認するのか?」という疑問はありますが、これについて植田総裁はある程度市場に任せるとの見解を示していました。海外情勢次第では長期金利が1.0%に向けて上昇するリスクがあるものの、欧米の金利水準はすでにかなりの高水準となっていることや、インフレが落ち着きつつある状況を踏まえると、日本の長期金利が上昇一辺倒になる可能性は高くないと考えています。

3.住宅ローンへの影響は?

今回の現状維持の決定は、住宅ローンにどのような影響があるのでしょうか?

まず、変動金利は今後も変わらず低金利が続くと考えられます。変動金利は短期金利に基づいており、今回の政策修正の影響を受けないことや、変動金利が住宅ローンの顧客獲得競争の主戦場となっていることが理由です。

一方、固定金利は今回の政策修正の影響を受けます。8月の固定金利はすでに各銀行が決定しており、さほど変化がない可能性はありますが、9月は固定金利が0.1%〜0.2%程度上昇する可能性があります。

こうした状況を踏まえ、モゲチェックとしては、今後も低金利が続く可能性が高い変動金利の利用をオススメしています。迷ったらまずは変動金利から検討すると良いでしょう。

今後もモゲチェックでは日銀の金融政策や海外情勢を踏まえ、住宅ローン金利の動向や予想について発信していきます。

最後に、モゲチェックではピッタリの住宅ローンを提案するサービス「住宅ローン診断」を提供しています。ご利用無料で、全国各地の金融機関からその人に合った住宅ローンをご提案!ぜひご利用ください。

モゲチェックでは今後も住宅ローンに関するニュースを配信予定です。

LINEでも通知を受け取ることができますので、ぜひお友だち登録をお願いします!

※本レポート内容を掲載いただく際は、出典「モゲチェック調べ」の明記と、ウェブ掲載の場合は下記リンクの記載もお願いいたします。

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!