1.武蔵野銀行住宅ローンの特徴

武蔵野銀行ではニーズに合わせた商品ラインナップと幅広い保障の団信(団体信用生命保険)を提供しています。武蔵野銀行住宅ローンの特徴をチェックしましょう。

埼玉県に根差し親しまれる地方銀行

武蔵野銀行はさいたま市に本店を置き、埼玉県を中心に東京都や茨城県の一部に店舗を構える地方銀行です。地元・埼玉県では「ぶぎん」の愛称で親しまれており、埼玉県内を中心に100店舗、その他にも住宅ローンセンターを8拠点展開しています(いずれも2025年1月時点)。

武蔵野銀行は住宅ローンの他にもマイカーローンや教育ローン、フリーローンやカードローンなど、個人向けにさまざまなローン商品を提供しています。

ネット銀行にも劣らない好条件の住宅ローンを提供

武蔵野銀行住宅ローンは変動金利や10年固定金利が低いことが特徴です。より低金利で長期間借りて毎月返済額を抑えたい人向けの「融資手数料型」、がん団信100%保障が無料付帯されている「保証料型」と、ニーズに合わせて選ぶことも可能です。

手続きはWeb完結可能

武蔵野銀行住宅ローンはWeb完結が可能で、仮審査から本審査、そして契約手続きでも電子契約が可能です。電子契約では通常契約書に必要な収入印紙が不要となるため、諸費用を節約できるというメリットもあります。

2.武蔵野銀行住宅ローンの金利

武蔵野銀行住宅ローンには変動金利と固定金利、そしてフラット35の取り扱いがあります。それぞれについて説明していきます。

変動金利(5年ルール・125%ルール)

変動金利とは、借入中の適用金利が金融情勢に応じて変化する金利のことです。日銀の利上げ政策に伴って、変動金利はやや上昇傾向にありますが、それでも低水準で推移しています。

武蔵野銀行では6か月ごとに融資利率の見直しが行われますが、金利の変動があっても5年間返済額が変わらない「5年ルール」や、返済額が増えてもそれ以前の返済額の125%以内となる「125%ルール」が設定されています。

武蔵野銀行の変動金利は「融資手数料型」と「保証料型」で金利が異なっており、より低金利なのは融資手数料型です。しかし、保証料型は表面的な金利は融資手数料型より高めですが、借入時51歳未満であれば、がん団信100%保障が無料付帯されています。

融資手数料型でがん団信100%保障を付帯する場合は0.2%の金利上乗せが必要となるため、同じ条件ならば保証料型のほうが有利です。

◆参考◆住宅ローン変動金利の仕組みとは?メリット・デメリットや今後の見通しを解説

固定金利

固定金利とは、定められた期間にわたって、金利や返済額が変わらない金利タイプをいいます。武蔵野銀行では「2年固定」「3年固定」「5年固定」「10年固定」が用意されています。「10年固定」の金利は、ネット銀行やメガバンクに対して比較的低く設定されている点が特徴です。

◆参考◆固定金利で住宅ローンを組むべき人とは?メリットと注意点を解説

フラット35

武蔵野銀行にはフラット35の取り扱いもあります。ただし、「買取型」のみであるため他の金融機関でフラット35を利用する場合と商品性に違いはありません。

サステナブル住宅応援プラン

環境配慮型住宅を購入したり新築する場合には、武蔵野銀行では「サステナブル住宅応援プラン」の利用ができます。サステナブル住宅応援プランでは、通常時よりも変動金利が年0.02%引き下げとなります。

3.武蔵野銀行住宅ローンの団信

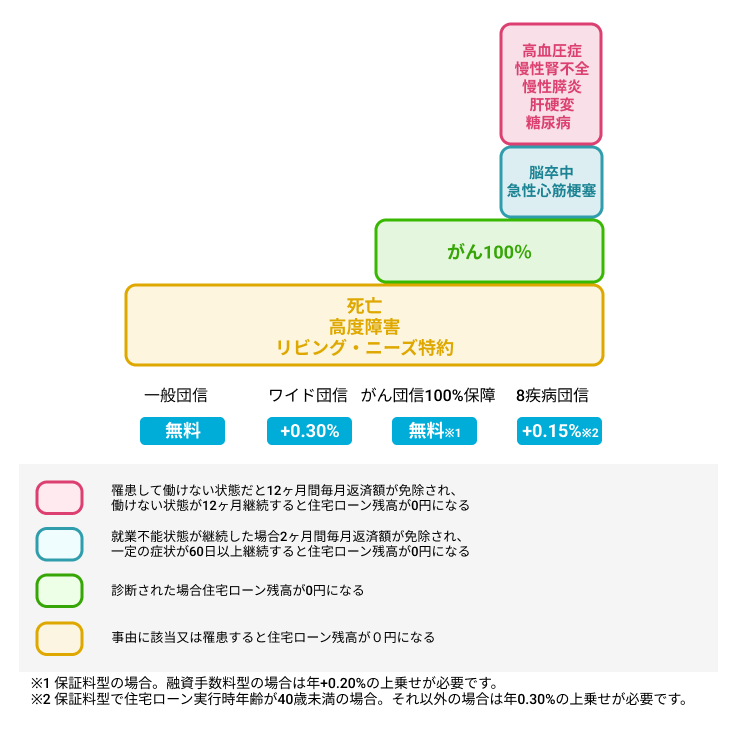

ほとんどすべての金融機関で、住宅ローン利用時には団信への加入が必須とされています。武蔵野銀行には、死亡時と高度障害時に保障が適用される一般団信の他に、「がん団信100%保障」「8疾病団信」「ワイド団信」が用意されています。

特に、がん団信100%保障については、借入時に51歳未満の人が保証料型の融資を利用したときには上乗せ金利不要で利用することが可能なため、他の金融機関に比べて有利な条件になっています。

武蔵野銀行の団信の上乗せ金利

4.武蔵野銀行住宅ローンのメリット

諸費用も含めて借り入れが可能

住宅購入時は一般的に物件価格の5%〜10%程度の諸費用がかかるといわれており、4,000万円の物件を購入する場合には、200万〜400万円ほどに上ります。この諸費用を住宅ローンに含めて借りることができるか、また金利などの条件が変わるかどうかは金融機関によって異なります。借りるのが難しい場合には、諸費用を自己資金から捻出する必要があります。

ネット銀行は諸費用を含めて借り入れることができなかったり、諸費用を含める場合には金利が高くなったりすることが一般的です。その点、武蔵野銀行住宅ローンは住宅購入時にかかる仲介手数料や登記費用、火災保険料などの諸費用も含めて借り入れることが可能というメリットがあります。

保証料型と融資手数料型を選べる

ここまでにも説明しましたが、武蔵野銀行住宅ローンは「保証料型」と「融資手数料型」を選択することができます。保証料型は銀行指定の保証会社の保証を受ける方式で、融資手数料型は融資手数料を一括で銀行へ支払う方式です。

変動金利では、融資手数料型のほうが低金利ですが、保証料型はがん団信100%保障が無料付帯するメリットがあります。また保証料型には繰り上げ返済した際などに支払った保証料の一部が返戻されるという利点もあります。

繰り上げ返済の予定がなく、変動金利を長期間利用する場合は融資手数料型を、充実した団信保障への加入や、将来の繰り上げ返済を予定している場合は保証料型と、ニーズに合わせて選ぶことができます。

◆参考◆住宅ローンの繰り上げ返済はデメリット・リスクだらけ?メリットや最適なタイミング

子育て世代に嬉しい「元金据置」

武蔵野銀行住宅ローンでは、子育て世代に嬉しい「元金据置」を利用可能です。住宅ローン「産休・育休特例」を設けており、産休・育休期間中で収入が減少している時期には、子ども1人あたり最長2年間、住宅ローン返済の元金返済が据え置かれるというものです。住宅ローン利用者が女性の場合でも男性の場合でも利用でき、子育て世代には安心です。このような元金据置措置を用意している金融機関は少なく、武蔵野銀行住宅ローンの大きなメリットです。

(武蔵野銀行公式サイトより)

5.武蔵野銀行住宅ローンのデメリットと注意点

Web完結できない場合もある

武蔵野銀行住宅ローンはWeb完結で手続きが可能ですが、分割実行や一部プランはWeb完結の対象外です。

分割実行とは、注文住宅の建設において、着工・上棟・完成時などのタイミングで必要になる支払いに対応した住宅ローンのことです。該当する場合はWeb完結できないため、武蔵野銀行の案内に従って手続きを進めましょう。

「元金据置」中も利息の支払いは必要

子育て世代が「元金据置」を利用する間、その名の通り元金の支払いは据え置かれるものの、利息の支払いは行う必要がある点に注意しましょう。また、元金はあくまで「据置」であって「免除」ではありません。最終返済期日の延長はできないため、据置期間後は据え置かれた元金分も支払う必要があり、返済額が増加します。「元金据置」の利用は、その後の返済額の増加もシミュレーションしてから行いましょう。自身でのシミュレーションが難しい場合には、銀行に相談してみれば実際の支払額の変化を知ることができます。

6.武蔵野銀行の住宅ローンは埼玉県の子育て世代なら一度は検討したい住宅ローン

武蔵野銀行住宅ローンには「元金据置」があり、積極的に産休・育休を取得したい子育て世代に向いており、埼玉県在住の子育て世代にオススメです。保証料型ならがん団信100%保障を利用できるなどの特徴も抑えつつ、メリット・デメリットを把握して利用しましょう。

\子育て世代にオススメ/

変動金利・固定金利の違いとは?

特徴やメリット・デメリットを解説

住宅ローンの基本的な金利タイプで、年2回(4/1と10/1)見直しされることから変動金利と呼ばれています。

金利の急変動で利用者が困らないよう、返済額を5年間据え置く「5年ルール」や月々の返済が25%以上増えないようにする「125%ルール」を設定している金融機関も多く存在します。固定金利に変更するオプションが付帯しており、金利上昇時には固定金利に切り替えることも可能です。

| 変動金利のメリット・デメリット

メリット:銀行間の低金利競争が激しく金利水準が低いため、月々の返済額を抑えることができます。

デメリット:将来金利が上がり、月々の返済額が増えるリスクがあります。対策として、金利が低いうちにしっかり貯蓄をして万が一の金利上昇に備えると良いでしょう。

| 5年ルール・125%ルールとは?

5年ルールとは、変動金利が上がっても月々の返済額を5年間一定とするルールです。5年ルール有りの場合、最初の5年間は変わらず、6年目から返済額が増えることになります。5年ルール無しの場合、翌月や翌々月から返済額が増えます。

金利が上がっても返済はすぐには増えず、5年間は変わらないというメリットがある一方、6年目になるまでは本来より低額での返済となり、完済時に未払利息が発生する可能性がある点がデメリットとなります。

125%ルールとは、5年ルールを適用している金融機関で返済額が増える際、今までの返済額の1.25倍を上限とするルールです。例えば従来の月々の返済が10万円の場合、返済がどれだけ増えても12.5万円が上限となります。

返済額が増えても上限値があるのがメリットとなる一方、5年ルール同様に本来よりも安く返済が進むため、予定通りに残高が減らず完済時に高額返済が必要となる可能性がある点がデメリットです。

| 変動金利の推移・相場は?

変動金利はバブル崩壊以降、ほぼ一貫して低下傾向を続けてきました。しかし2024年になって日銀のゼロ金利解除により、変動金利が遂に引き上げられることとなりました。いよいよ「金利のある世界」に突入したことになります。しかしながら、依然としてネット銀行を先頭に、変動金利が顧客獲得競争の主戦場という状況は続いています。

| 固定金利とは?

文字通り金利が変わらないのが固定金利です。フラット35のような全期間固定金利のほか、5年、10年など一定期間の金利を固定する固定期間選択型もあります。

| 固定金利のメリット・デメリット

メリット:返済額が変わらない安心感があります。変動金利より金利水準は高いものの、一定期間または全期間の返済額が変わらないため、長期の返済計画や生活設計を立てやすいことが特徴です。

デメリット:金利水準が高く、返済額が多くなります。返済中に大規模な金利上昇が起こらない限り、変動金利を使った場合に比べて固定金利を使う方が多額の返済となるでしょう。また固定期間選択型の場合、6年目や11年目など固定期間が終了するタイミングで、当初固定期間よりも高い金利に切り替わることが多いこともデメリットです。

| どんな人が変動金利・固定金利に向いている?

少しでも返済額を抑えたい方やコストパフォーマンスを重視する方には変動金利がオススメです。日本銀行の金融緩和政策や住宅ローン業界の競争激化を踏まえ、モゲチェックでは変動金利は今後も低金利が続くと予想しています。

一方、固定金利は金利や返済額が変化するリスクをなくしたい方に向いています。例えば最初の10年間が子どもの教育費がかさむ時期と重なるなど、住宅ローンの返済額が増えることをどうしても避けたい方には10年固定金利がオススメです。

| 変動金利・固定金利の利用割合

変動金利を選ぶ人の割合が年々増え続け、全体のおよそ8割とほとんどの住宅ローン利用者が変動金利を選んでいます。また、固定期間選択型は1割、全期間固定型は1割であり、年々減少しています。

(出所:独立行政法人住宅金融支援機構「住宅ローン利用者の実態調査」より)

| モゲチェックのオススメは?

モゲチェックでは今後も追加利上げが行われ変動金利が緩やかに上昇する可能性はあるものの、借りすぎには注意するという前提のもと、相対的に低金利となっている変動金利を利用する方が有利であると考えています。一方で金利の予測は難しく想定外なこともありえるため、今後の金利上昇が心配な方は、固定金利を選択し安心することも正しい判断と言えます。最新情報は住宅ローンランキングでチェック!