住宅ローンの上限はいくら?借入可能額

住宅ローンの借入では、借りられる金額には上限があり、この限度額は商品によって定められています。一般的な民間金融機関で1億円、フラット35では8,000万円が限度額です。その限度額の範囲内で、金融機関は年齢や年収、その他の条件を参考に借入可能額が決まります。

金融機関の審査基準によっても異なりますが、住宅ローンの借入可能額は年収の約7倍までが目安です。日本住宅支援機構「フラット35利用者調査」(2024年度)では、新築住宅の購入金額は年収(手取りではなく、額面年収)の7倍程度となっています。また、新築住宅を購入する20~40代の人の多くは、購入金額の大部分を住宅ローンで準備していることから、住宅ローンの借入可能額を目安を7倍と考えるのは、住宅購入の実態に合っているとも言えます。

【住宅種類別】年収ごとの住宅ローン借入額の目安

住宅金融支援機構の「フラット35利用者調査」(2024年度)では、長期固定金利が特徴のフラット35を利用した人の動向が集計されています。

住宅の購入における所要資金は新築マンションの5,592万円が最も高く、次いで土地付新築注文住宅となりました。新築の注文住宅・建売住宅は3,000万円台後半で、新築住宅の平均年収倍率は7倍前後になっています。

中古住宅の所要資金は2,500万~3,000万円程度で、平均年収倍率は6倍未満となりました。そのため、中古住宅は新築住宅と比べると手が届きやすくなっています。

なお、約60~80%が住宅ローンによって資金調達されています。つまり、年収の約7倍という金額の全額を借り入れているのではなく、約20~40%は自己資金で賄われています。結果的にこの表の金額は「借りられる額」の目安になっていますが、「無理なく返せる額」とは異なることに注意が必要です。

|

住宅の種類 |

所要資金 |

平均年収倍率 |

|

土地付新築注文住宅 |

5,007万円 |

7.5倍 |

|

新築マンション |

5,592万円 |

7.0倍 |

|

新築注文住宅 |

3,936万円 |

6.9倍 |

|

新築建売住宅 |

3,826万円 |

6.7倍 |

|

中古マンション |

3,033万円 |

5.5倍 |

|

中古戸建 |

2,573万円 |

5.3倍 |

住宅ローンの返済負担率とは?年収別の目安と無理のない設定のコツ

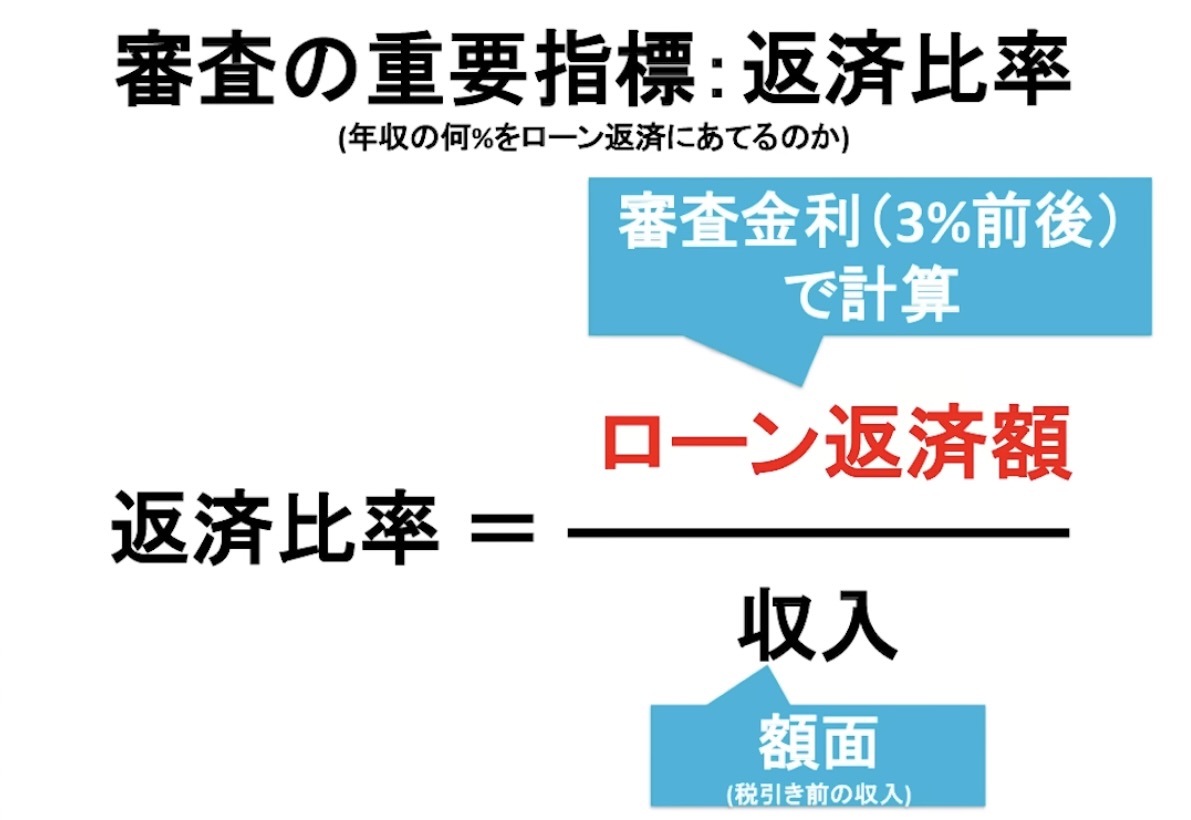

住宅金融支援機構の「住宅ローン利用者調査」(2023年10月調査)では、住宅購入者がどれくらいの返済負担率で住宅ローンを利用しているかが調査されました。返済負担率とは、年収に対する年間返済額の割合を意味するものです。金融機関による返済負担率の審査基準の目安は35~40%であり、これを下回れば借り入れは可能です。しかし、上限付近まで借りた場合には家計に余裕がなくなりがちです。長期にわたる返済期間のなかで、収入が減ったり、支出が増えたりする可能性を考えると、返済負担率35~40%での借り入れはリスクの高い金額であるといえます。

では、余裕をもって返済するにはどれくらいの返済負担率に抑えるのが得策でしょうか。一般的には、余裕をもって返済できる返済負担率は25%程度と言われています。調査によれば、変動金利型・固定期間選択型・全期間固定型のすべての金利タイプの利用者で、返済負担率が「15%超20%以内」の利用者が最も多く、10%から25%の範囲の人が約60%を占めています。多くの人が無理なく返済できる返済計画を立てていると言えるでしょう。

|

返済負担率 |

変動金利型 |

固定期間選択型 |

全期間固定型 |

|

10%以内 |

10.9% |

9.5% |

13.0% |

|

10%超15%以内 |

21.4% |

23.0% |

15.7% |

|

15%超20%以内 |

25.0% |

23.7% |

22.2% |

|

20%超25%以内 |

20.2% |

21.5% |

15.7% |

|

25%超30%以内 |

9.8% |

10.6% |

14.8% |

|

30%超35%以内 |

7.4% |

5.8% |

9.3% |

|

35%超40%以内 |

3.6% |

4.0% |

5.6% |

|

40%超 |

1.6% |

1.8% |

3.7% |

返済負担率が25%を超える人に注目してみると、変動金利型・固定期間選択型は約20%であるのに対して、全期間固定型を選んだ人では30%以上を占めています。返済負担率が高い人ほど長期的な金利上昇によるリスクが大きいため、金利変動のリスクを抑えた選択をする傾向がみられます。

返済計画には、住宅ローン以外の支出の状況や、教育費・老後資金・自動車購入費などの将来に必要となるまとまったお金がどれくらい確保できているか影響を及ぼします。無理のない計画を立てることが重要です。

住宅ローンの借入可能額が決まる5つの要素

住宅ローンの借入可能額は、①年齢、②年収、③勤務先・雇用形態・勤続年数、④物件の担保評価、そして⑤個人信用情報によって決まります。審査においては②を基準に決まる返済負担率が重要です。

一般的には、返済負担率が35%を超えてくると審査に通らない例が増えてきます。そのため、返済負担率が35%になる金額を借入可能額と見積もりましょう。その目安が、冒頭で説明した「年収の7倍」です。

しかし、①年齢が高い人は借入期間が短くなるため、年間返済額は大きくなります。また、年間返済額の計算には、金利上昇時を想定した3.0~3.5%程度の審査金利を用います。適用金利で概算してしまうと実際の借入可能額とは乖離してしまうことから、この点には注意が必要です。

②年収は返済負担率の計算に用いられることから、後述するようにとくに重要な審査項目です。同じ金額を借りたい場合でも、年収が2倍になれば返済負担率は半分になります。

③勤務先・雇用形態・勤続年数はいずれも収入の安定性の評価に用いられる指標です。上場企業の正社員や公務員が最も借入可能額が伸びやすく、正社員以外の雇用形態や自営業の人や、勤続年数が短い人は、この先の収入の安定性を疑問視されて借入可能額が低くなります。

現行の建築基準に合わない物件や、築年数が経過した物件は④物件の担保評価が低いと判断されます。このような物件への融資では、返済が滞ったときの債権回収に問題が生じたりすることから、このような場合は借入可能額が低くなりやすい傾向があります。

⑤個人信用情報は、これまでに延滞などの事故を起こしていると、そもそも借入自体が難しくなる可能性が高くなります。気に入った物件を購入できないといった事態を防ぐためにも、個人信用情報に問題が生じないように注意しましょう。

住宅ローン借入額の年収倍率とは?金融機関別の目安

住宅ローンの審査は金融機関の種類によって傾向が大きく異なります。一般的に、属性の良い顧客が多いメガバンクやネット銀行は年収倍率が高くなる傾向があり、個別事情に配慮する地方銀行や信用金庫は、申込者の属性によって借入可能額が伸びにくい場合もあります。

|

金融機関の種類 |

年収倍率の目安 |

審査の特徴 |

|

メガバンク |

6~7倍程度 |

返済負担率が重視される傾向があり、審査では個別事情は配慮されにくく、比較的厳しい。 |

|

ネット銀行 |

7~8倍程度 |

システム的な審査を行うため、個別事情がほとんど考慮されない。 |

|

地方銀行・信用金庫 |

5~7倍程度 |

個別事情に配慮した柔軟な審査が期待できる一方で、借り手の属性によって差が生じやすい。 |

|

フラット35 |

6~7倍程度 |

年収に応じて返済負担率が厳格に決められている。 |

借入額の平均的な年収倍率は新築物件では5~6倍ですが、近年は物件価格の高騰に伴ってやや上昇しています。

住宅ローン借入額の年収倍率が高い金融機関の特徴

前述の表はあくまで目安ですが、住宅ローン借入額の年収倍率の上限はネット銀行やメガバンクで伸びやすく、特に50年ローンを取り扱う金融機関ではさらに伸びる傾向があります。

また、次のような条件を満たす場合には7倍以上の年収倍率での借入ができることも少なくありません。

・上場企業の正社員や公務員

・医師や弁護士などの一部の資格所有者

・勤続年数3年以上

・40歳未満

・他の借入がない

・所有する資産がある

夫婦で借りる場合の住宅ローン借入可能額の考え方

夫婦で住宅ローンを借りる場合には複数の方法があり、中でも収入合算とペアローンはよく利用されます。詳しくは後述しますが、収入合算は1人が主債務者になり、その主債務者の審査の際に、もう1人の収入の一部が加味されるしくみです。収入合算の代表的なメリット・デメリットは次のとおりです。

・単独債務と比べて借入額を増やせる

・ローン契約に関する諸費用がやや少ない

・住宅ローン控除や団信が1人分しか適用されないケースが多い

ペアローンは2人の立場が対等で、それぞれが審査を受けてローンを契約する方式で、次のようなメリット・デメリットがあります。

・借入額は収入合算よりも増やせる

・ローン契約に関する一部の諸費用が増える

・住宅ローン控除や団信は2人それぞれに適用される

例えば、夫婦に十分な収入があり、かつ高額物件を購入したい場合には、借入額がより大きく、住宅ローン控除を2人で受けられるペアローンが有利になります。

共働き世帯におすすめの住宅ローン借入方法

共働き世帯といってもさまざまな形があります。例えば、夫が正社員で年収700万円、妻がパート社員で年収100万円の場合には、妻が単独でローンを借りることは難しいため、夫を主債務者とした収入合算を検討しましょう。一方、夫婦ともに正社員で年収500万円という家計では、ペアローンによって借入額の上限を大きく伸ばすことができます。

ペアローンを選択した場合は、夫婦ともに団信に加入することになりますが、残された側のローン返済は免除されません。1人に万一のことがあったときに2人分のローン残高が保障されるペアローン連生団信を利用するのも戦略の1つです。

【年収別】住宅ローン借入可能額のシミュレーション

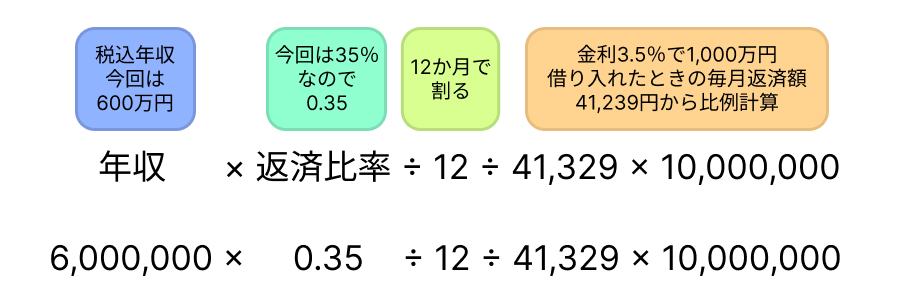

具体例として、35歳で年収600万円の人の限度額と借入可能額をシミュレーションしていきましょう。今回は、借入期間35年(完済時年齢70歳)、審査金利を3.5%、基準となる返済負担率を35%として計算していきます。

まずは、返済負担率35%となる年間返済額を求めるために「年収×返済負担率」の計算を行います。今回の例では年間返済額が210万円のときに、返済負担率は35%になります。つまり、毎月返済額としては17.5万円です。

続いて、毎月返済額が17.5万円となる借入金額を求める必要がありますが、これには比例計算を用います。1,000万円を金利3.5%で35年間借り入れたときの毎月返済額は41,329円ですので、毎月返済額が17.5万円になるのは、借入額が約4,230万円になる場合です。

このように、借入可能額は以下の計算式で求めることができます。

借入可能額の計算方法

この例では、借入可能額は約4,230万円であり、一般的な金融機関での限度額の1億円や、フラット35での限度額の8,000万円を下回っているので、借入可能額までを目安に借りられると推測できます。

なお、他のローンがある場合には、年間返済額からその他のローンの返済額を引いて、その残りを住宅ローンの返済にあてられると考えましょう。

借入可能額は年収に応じて変動します。年収400万円、年収600万円、年収800万円のそれぞれの場合の借入可能額は次の表のとおりです。

|

年収 |

借入可能額の目安 |

|

400万円 |

約2,820万円 |

|

600万円 |

約4,230万円 |

|

800万円 |

約5,650万円 |

実際の借入可能額は、年収と借入期間以外にも、年齢、勤務先、雇用形態、勤続年数、物件の担保評価、個人信用情報などが総合的に評価されて決まります。自分がどれくらいの金額の住宅ローンを借りられるのかを知るには、モゲチェックの借り入れ可能額シミュレーションが便利です。

◆参考◆「家が欲しい。私はいくら借りられる?」借り入れ可能額シミュレーション

住宅ローン審査に通りやすくなる5つのポイント

住宅ローンの審査に通りやすくするには、前述の審査のポイント(年齢、年収、勤務先・雇用形態・勤続年数、物件の担保評価、個人信用情報)に対応した対策が有効です。

・年齢:返済期間に影響するため、なるべく早い時期に借りるほうが有利です。

・年収:返済負担率の計算に用いられることから重要です。年収を上げることが難しい場合には、他の借入を返済することが有効な対策になります。

・勤務先・雇用形態・勤続年数:できれば正社員や公務員として、最低でも勤続1年以上、可能であれば3年以上の実績を作りましょう。

・物件の担保評価:建築基準や耐震基準が現行水準を満たさない場合には審査が厳しくなります。基準を満たした物件を選ぶことを意識しましょう。

・個人信用情報:他の借入やスマートフォンなどの分割払いの滞納を起こさないように注意することが重要です。

限度額が1億円以上の住宅ローンが組める金融機関はある?

冒頭では一般的な金融機関では借入の限度額が1億円であることを紹介しましたが、近年、東京都心部などの大都市エリアを中心に、1億円を超える物件の売買も増えてきました。これに伴って、1億円以上を融資する金融機関も増えてきています。例えばauじぶん銀行は最大2億円、みずほ銀行や千葉銀行は最大3億円、UI銀行は最大6億円もの上限額を設定しています。ただし、これらの高額融資を受けるには、年収1,000万円以上などといった借入額に見合った十分な年収と、上場企業の正社員や管理職であったり、医師・弁護士といった一部の資格を保有しているなど、その年収を安定して得られることが前提になります。

なお、一般の住宅ローンとは別に、高額住宅ローンとして上限を2億円あるいはそれ以上にしている金融機関もあります。モゲチェックの「住宅ローンランキング」や「住宅ローン診断」を利用すれば、そのような金融機関を簡単に調べることができます。高額物件の購入を検討している人は試してみてください。

住宅ローンの借入上限額を増やすには?

収入合算・ペアローンとは

住宅ローンの借入可能額を増やす方法はいくつかありますが、共働きであれば、収入合算かペアローンを検討しましょう。収入合算とは、2人のうち1人が主債務者となり、その人の収入に配偶者や親などの収入を合算して住宅ローンを借りる方法で、1つのローン契約でより多くの借入が可能になります。収入合算者は連帯保証人または連帯債務者となり、金融機関によりますが、最大で配偶者の収入の50~100%を合算する場合ができます。

一方、ペアローンは夫婦または親子がそれぞれ契約者となり、1つの物件に対して2つのローン契約を行う方法です。それぞれが独立した審査を受けるため、双方の収入を100%で評価することができるため、より多くの借入ができる可能性が高くなります。

◆参照:住宅ローンのペアローンとは?収入合算との違いやデメリットを解説

収入合算のメリット・デメリット

収入合算では、主債務者の契約に配偶者などの収入を加味することになるため、それに応じたメリット・デメリットがあります。主なメリットは次の2つです。

・主債務者の収入に加えて配偶者などの収入の一部を合算できるため、単独のローンよりも高額の借入が可能になる

・契約が2本になるペアローンと比較して一部の諸費用が軽減される

ただし、保証料や印紙税などの諸費用は借入額に比例するものが多いことから、契約本数が1本であっても半額になるわけではないことに留意しましょう。

一方で、デメリットとしては大きく2つあります。

・住宅ローン控除が主債務者にのみ適用となる

・団体信用生命保険(団信)の保障は主債務者だけが対象となる

収入を合算した配偶者は住宅ローン控除を受けられないため、主債務者の控除額が上限に達してしまう場合は、それぞれが控除を受けることができるペアローンに対して劣る可能性があります。また、収入合算者には団信が適用されません。つまり、収入合算者に万一のことがあったときに返済が困難になると予想されるときには、あらかじめ民間の生命保険などで備えておく必要が生じます。

ペアローンのメリット・デメリット

ペアローンはそれぞれが独立して住宅ローンを契約する形式で、それに対応したメリット・デメリットがあります。ペアローンを利用するメリットは大きく4つあります。

・それぞれが住宅ローン控除を受けられる

・それぞれが団信に加入可能

・借入額の上限を大きく引き上げられる

・金利タイプや返済期間をそれぞれ独立して設定できる

ペアローンではローン契約が独立しているため、住宅ローン控除や団信といったローン契約に付随する税制優遇や保障を各々が受けることができます。ただし、通常の団信では1人に万一のことがあった場合でも、もう1人のローンは残ってしまいます。金融機関によっては1人に万一のことがあると2人分のローンが保障される連生団信を取り扱っていることがあり、利用する人が増えています。なお、ローン契約が独立していることから、異なる金利タイプや返済期間で契約することもできます。

一方、デメリットには主に次の2つがあります。

・契約が2本になることから諸費用がやや高くなる

・1人の収入が減ったときのリスクが高い

とくに妊娠・出産・子育て、介護などによって収入が減少した場合や、離婚した場合には返済が困難になりやすいことを理解したうえで利用しましょう。

住宅ローンの上限は借入可能額!返済可能額との違いを確認

一定以上の年収がある人は、限度額の高い住宅ローンを選ぶことで、より多くの金額を借りることができます。しかし借入額が大きくなると、そのぶん毎月返済額が増え、負担が増加しかねません。住宅ローンは「借りられる金額」(借入可能額)で借りる前に、「無理せず返せる額」(返済可能額)かどうかを検討する必要があります。

住宅取得後には固定資産税や都市計画税、火災保険料などがかかり、建物の修繕や設備の更新にも費用がかかります。マンションの場合には管理費や修繕積立金も必要です。

また、住宅ローンの返済は長期にわたるため、将来の収入の変動を楽観視しすぎないようにしましょう。例えば、ボーナス(賞与)は勤務先の経営状態の変化によって上下するため、ボーナスをあてにした計画を立てるのは危険です。

さらに、将来に必要になる教育資金や自身の老後資金の準備も進めて行く必要があります。住宅ローンの契約の前に、これらの大きな支出に備えた貯蓄が計画的にできるかどうかを確認しておきましょう。

ここまで、一般的な借入可能額と返済可能額の違いについて解説しました。

しかし、「実際のところ、自分の年収なら毎月いくら手元に残るのか?」「35年と50年、どちらを選ぶべきか?」といったリアルな数字で悩む方も多いはずです。

そこでここからは、特別コラムとして住宅ローン専門家のモゲ澤氏にバトンタッチします。

最新の金利状況を踏まえた「適正予算」と、プロ自身が実践した「失敗しない予算決めの黄金ルール」を解説していただきましょう。

【特集】住宅ローン年収別借り入れ早見表!35年 vs 50年ローンの限度額と適正予算を徹底解説!(2026年最新)

どうも、モゲ澤です!

これからマイホームを買おうとしている皆さん、一番気になるのは「結局、自分はいくらまで借りられるの?」そして「いくらまでなら無理なく返せるの?」という点ではないでしょうか。

銀行が貸してくれる金額と、生活に余裕を持って返せる金額は違います。ここを読み違えると、せっかくのマイホーム生活がローン返済に追われる日々になってしまいます。

今回は、最新の金利状況を踏まえた「年収別の借入額目安」を、35年ローンと50年ローンの両パターンで徹底解説します。私が実際にローンを組んだ際のエピソードも交えて、「失敗しない予算決めの黄金ルール」をお伝えします!

※この記事は2026年1月時点の情報を基に収録した動画内容を編集したものです。

銀行は「いくら」まで貸してくれる? 審査の正体

まず知っておくべきは、銀行の審査基準です。銀行は「返済比率」という指標を見ています。

返済比率 = 年間返済額 ÷ 年収(額面)

この比率が一定(一般的に30〜40%)を超えると、審査に落ちたり、借入額を減らされたりします。

ここで重要なのは、計算に使われる返済額は、実際の適用金利(0.3〜0.5%など)ではなく、「審査金利(3〜4%前後)」という高めの金利で計算されるということです。「金利が上がっても返せるか?」というストレステストが行われているわけですね。

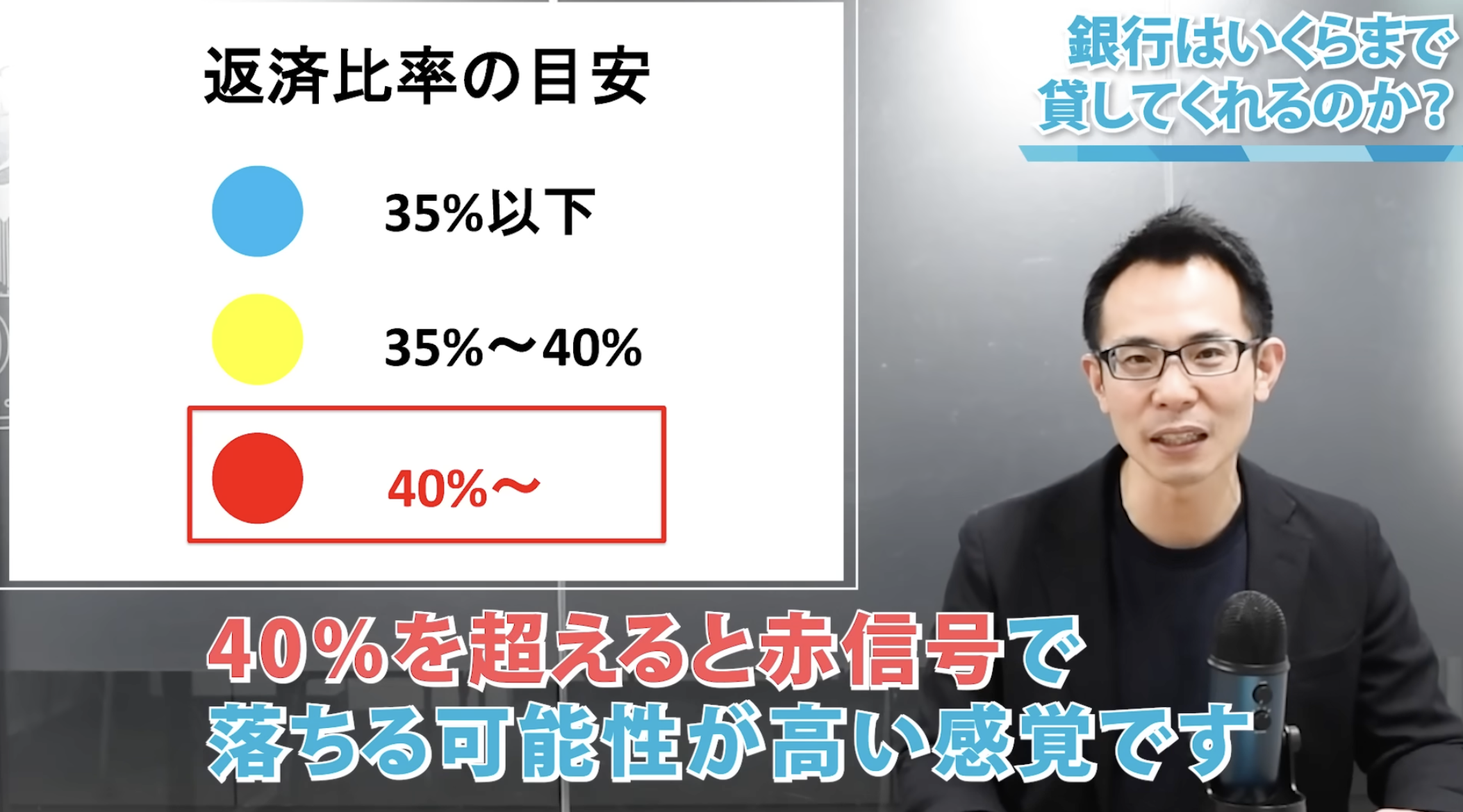

審査通過の「信号機」ルール

色々な銀行にヒアリングした結果、返済比率ごとの審査通過の目安は以下の「信号機」のようになっています。

・🔵 青信号(返済比率35%以下):まず審査に落ちることはありません。

・🟡 黄信号(返済比率35〜40%):審査に落ちる可能性があります。

・🔴 赤信号(返済比率40%超):審査に落ちる可能性が高いです。

【年収別】35年ローン・50年ローンの借入限度額

では、具体的にいくら借りられるのか? 35年ローンと50年ローンそれぞれの限界ラインを見ていきましょう。

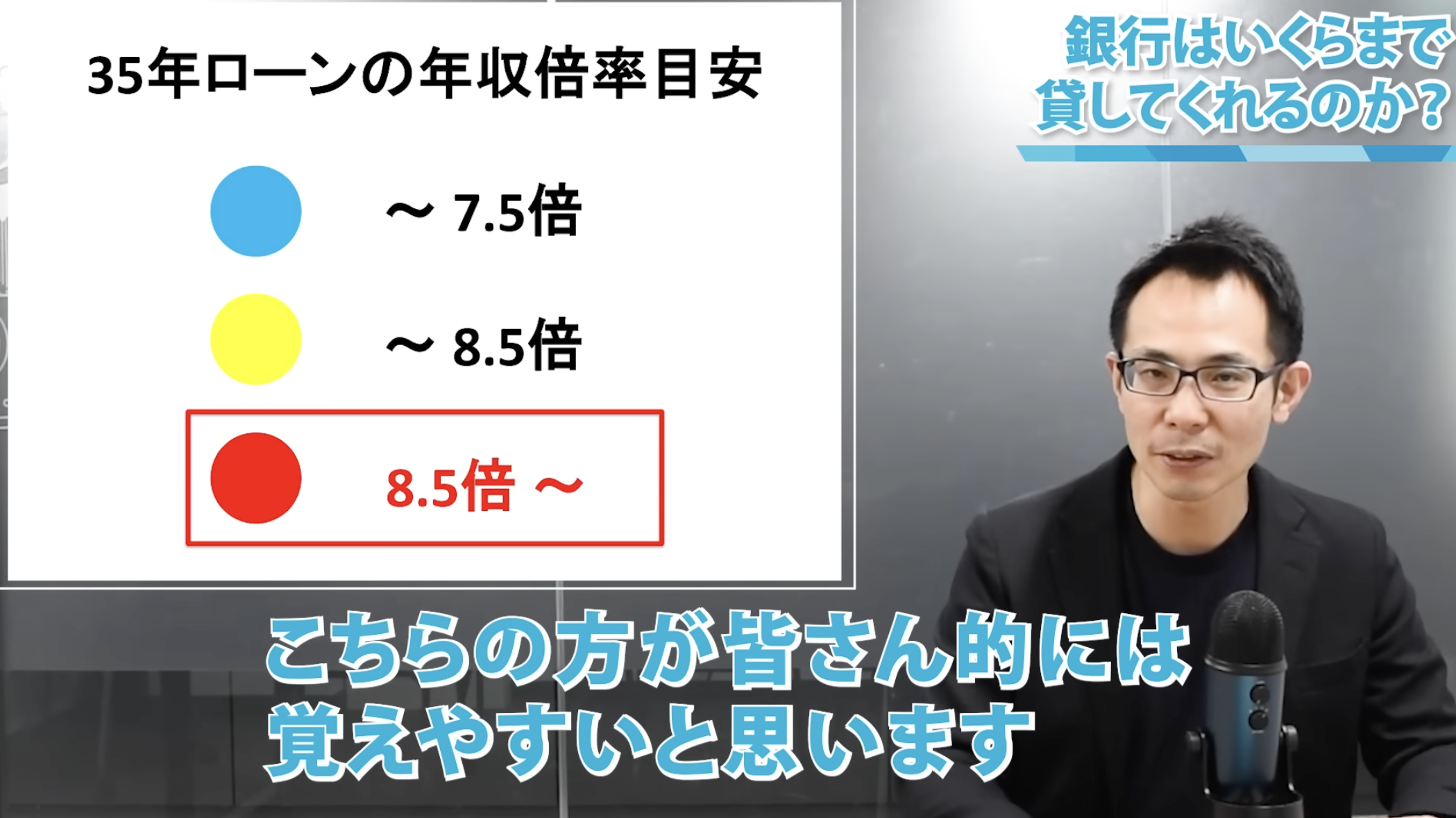

1. 35年ローンの場合(借入限度額)

35年ローンの場合、「年収倍率」(年収の何倍借りるか)で覚えると分かりやすいです。

・🔵 安全圏:年収の7.5倍まで

・🟡 警戒圏:年収の8.5倍まで

・🔴 危険圏:8.5倍以上

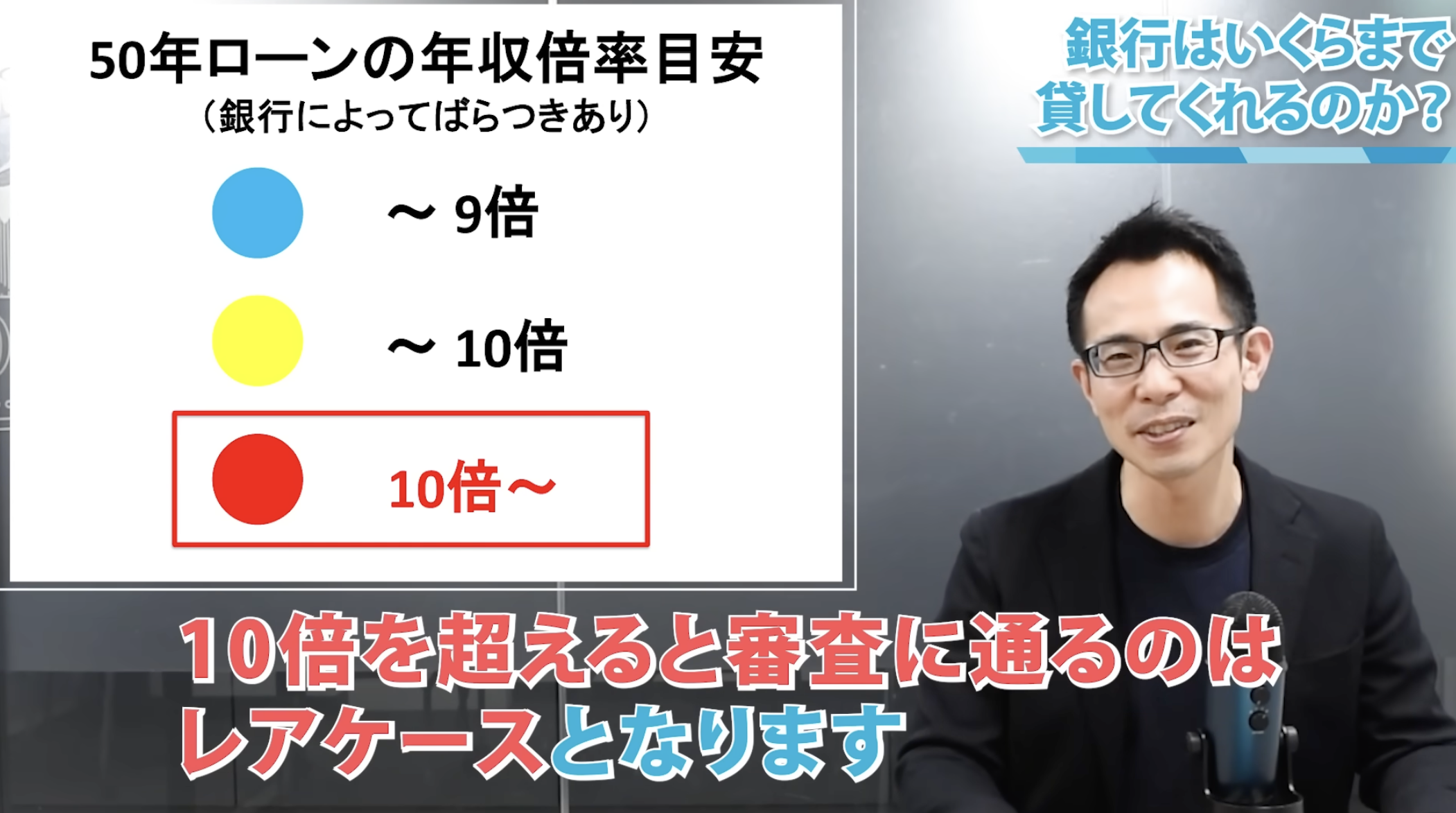

2. 50年ローンの場合(借入限度額)

50年ローンは返済期間が長いため、月々の返済額が圧縮され、計算上借りられる額が増えます。ただし、銀行によってスタンスが異なります。

1.厳しい銀行:35年ローンで通る人しか、50年ローンを使わせない。

2.緩い銀行:50年返済をベースに審査してくれる(借入額が伸びる)。

後者の「緩い銀行」の場合、年収倍率の目安は以下の通り拡大します。

・🔵 安全圏:年収の9倍まで

・🟡 警戒圏:年収の10倍まで

・🔴 危険圏:10倍以上

「借りられる額」と「返せる額」は違う!

銀行が貸してくれるからといって、限界ギリギリ(黄色信号)まで借りていいのでしょうか? ここで一度立ち止まって、「家を買う目的」を考えてみてください。

1.「終の住処」として、ゆとりある生活をしたい

2.「資産形成」として、ハイリターンを狙いたい

もし「資産形成」でフルスイングするなら、タワマンなどの高額物件を狙って限界まで借りるのも一つの正解です(ハイリスク・ハイリターン)。

しかし、多くの方が望む「ゆとりある生活」なら、家計が回る範囲に抑える必要があります。

月々の「手残り」をセルフチェックしよう

無理がないか判断するには、以下の式で「手残り額」を計算してみてください。

手残り = 月収(手取り) − (ローン返済 + 住居の維持費)

この「手残り」で、食費・教育費・貯金・趣味のお金が賄えるかが勝負です。

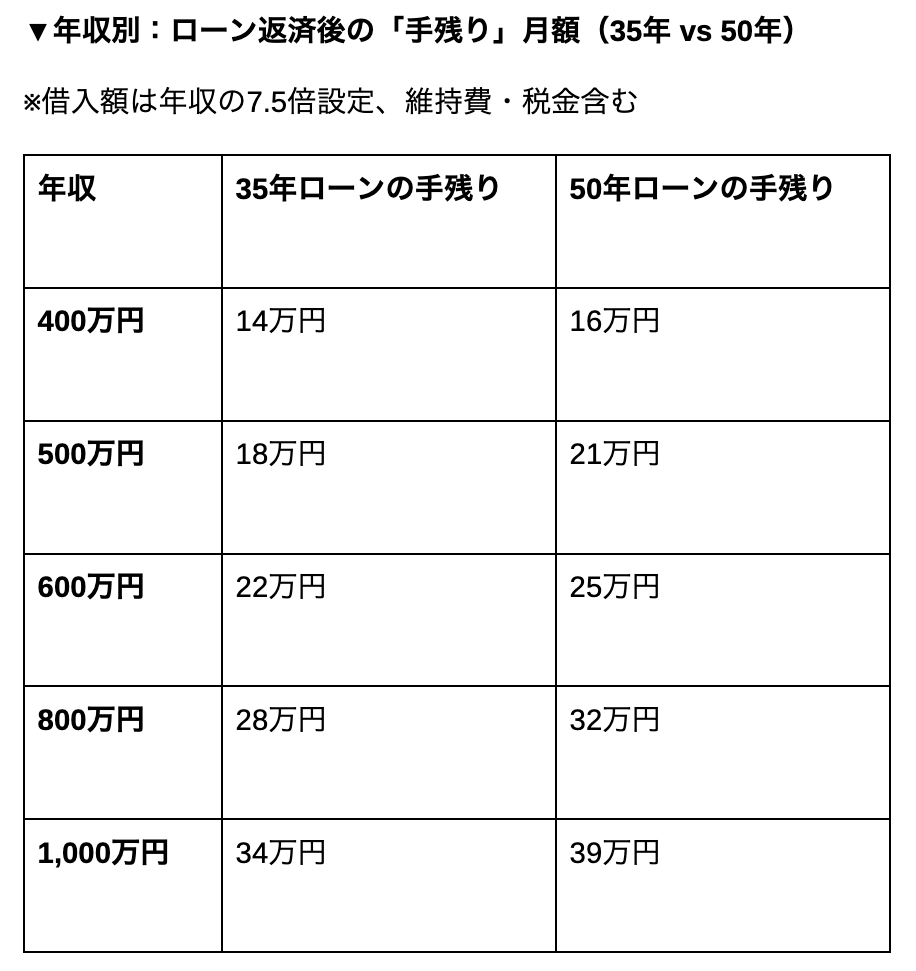

限界(年収7.5倍)まで借りた場合の、リアルな手残りシミュレーションがこちらです。

ご覧の通り、50年ローンにすると毎月の手残りが数万円増えます。

この浮いたお金を浪費するのではなく、「S&P500」などの長期分散積立投資に回すのが、私がおすすめする最強の活用法です。

モゲ澤の結論:ゆとりを持つなら「年収の〇倍」

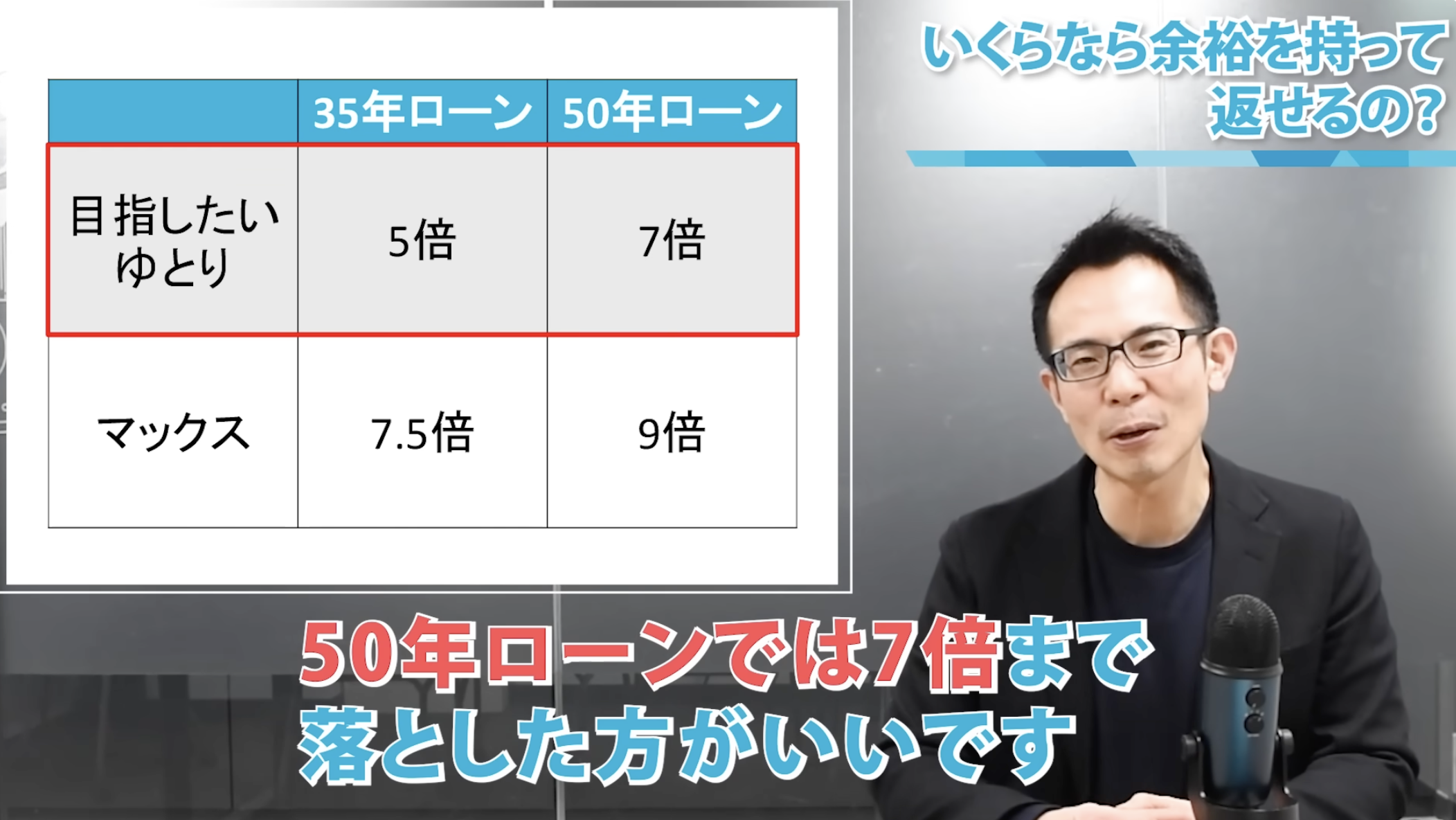

最後に、私が考える「家計にゆとりを持たせるための適正予算」をお伝えします。銀行が貸してくれる限界ではなく、ここを目指してください。

・35年ローンの場合:年収の5倍まで(マックスでも7.5倍まで)

・50年ローンの場合:年収の7倍まで(マックスでも9倍まで)

私(モゲ澤)はどうしたか?

実は私自身、35年ローンを「世帯年収の5倍」で組んでいます。

当時は50年ローンがありませんでしたが、もしあれば間違いなく50年を選んでいました。

私は元々「資産価値重視」で高額物件を狙いたかったのですが、妻から「お金が家に張り付くのは不安。家計にゆとりが欲しい」と言われ、予算を下げて5倍に抑えました。

その結果どうなったか?浮いた資金で毎月S&P500を機械的に積み立て、子供が小さいうちの家族旅行にお金を使えています。

相場が暴落しても「安く買えるチャンス」と思えますし、家族との思い出はお金に代えられません。「ゆとり」を選んで本当に良かったと思っています。

皆さんの住宅ローン選びが素晴らしいものになるよう、心から応援しています。

モゲ澤氏の解説の通り、銀行が貸してくれる「限度額」ではなく、家計にゆとりを持てる「適正予算」を把握することが、後悔しないマイホーム購入の第一歩です。

ご自身のライフプランに合った「本当に無理なく返せる額」の目安が見えてきたら、次はその予算内で「一番おトクな」条件を引き出せる住宅ローンを見つけにいきましょう。

1番おトクな住宅ローンを見つけるなら、モゲチェック

モゲチェックが提供する「住宅ローン診断」では、年齢や年収、雇用形態などをもとに、豊富な融資データを利用して融資承認確率を算出し、あなたに最適な住宅ローンをご提案します。1億円を超える借入や、年収の7倍を超える借入で、住宅ローンの審査に不安を覚える方はぜひ、「住宅ローン診断」を活用してみてください。また、購入する物件が決まる前に、自身の借入可能額を把握することにも利用できますので、一度試してみてはいかがでしょうか。

住宅ローンで重要なのは「借りられる額」より「返せる額」

住宅ローンには限度額があり、一般的な金融機関では1億円、フラット35では8,000万円が限度です。しかし、近年は1億円を超える融資が可能な金融機関も多くなりました。

また、住宅ローンの借入可能額は年収の7倍程度が目安です。しかし、年齢や勤続年数、物件の担保価値により、金額は下がる可能性があります。借入可能額は返済負担率をもとに計算できますので、購入物件選びの前に自身の借入可能額がどれくらいかを検討してみましょう。

そのうえで、「借りられる金額」である借入可能額と、ある程度の余裕をもって「無理せず返せる額」は異なります。将来にわたって返済が続く住宅ローンは、返済中に生じる修繕費や管理費、税金などを含めた維持費や、教育資金や老後資金といったライフプランにおける出費を反映した「返せる額」をもとに検討しなければいけません。そのために、返済額シミュレーションなどを賢く利用しましょう。

◆参考◆「家が欲しい。私はいくら借りられる?」借り入れ可能額シミュレーション

よくある質問

年収600万円で借りられる額はどれくらいですか?

借入期間35年の場合、年収600万円の人が借りられる金額の目安の1つは約4,320万円です。ただし、勤務先や雇用形態、勤続年数などによって変動します。

年収がどれくらいあれば3,000万円の家を買えますか?

借入期間35年、審査金利3.5%、返済負担率35%の条件で計算すると、約425万円の年収があれば、3,000万円を借り入れることができます。

5,000万円の住宅ローンの返済はきついですか?

借入期間35年の場合、金利に応じて毎月返済額は13.5万円~17.0万円程度の範囲になります。この金額を返していくには、一般的には最低でも700万円以上の年収を維持する必要があります。

4,000万円の住宅ローンを35年返済で借りたときの毎月返済額は?

金利0.8%の場合は10.8万円程度、金利2.2%の場合は13.7万円程度になります。

住宅購入時の頭金の目安は?

平均して新築住宅では物件価格の約20%、中古住宅では物件価格の約40%を頭金(自己資金)としています。