不動産投資の頭金とは?

頭金とは代金の一部として商品引き渡し時に支払う現金のことをいいます。住宅や自動車などを購入するときにキャッシュで全額を支払える人は多くはいません。多くはローンを利用して金融機関などから借り入れをし、何年かかけて返済していくことになります。

不動産投資ローンの場合、頭金目安は物件価格の20~30%ほどとされています。ただし、頭金が用意できなければローンが組めないというわけではありません。

頭金と手付金

頭金と似たものに手付金があります。頭金は代金の一部ですが、手付金は契約の意思を示すために支払うお金です。不動産取引では手付金の相場は物件価格の5%~10%ほどとされ、決済時には頭金にすることもできます。

ちなみに、買主側の事情によって契約を取りやめた場合には返金されないという点に注意してください。手付金は契約の約束金でもあるため、買主側が契約をとりやめるときは手付金を放棄しなくてはなりません。反対に、売主側の事情で契約をとりやめる際には手付金の倍額を支払う必要があります。

不動産の購入の場合にはローン特約を結ぶことがあります。ローン特約は契約前に想定していたローンが借り入れできない場合には契約を白紙にできる特約のことです。ローン特約を結んでいる場合の契約解除は手付金は返してもらうことができます。

頭金を入れるメリットとは?

頭金を入れることのメリットは主に3つあります。

・ ローンの返済負担を軽減する

・ 融資審査に通りやすくなる

・ 金利上昇に備えられる

それぞれ解説します。

ローンの返済負担を軽減する

頭金は物件代金の一部です。頭金を入れることで借入額を抑え、月々の返済負担を軽くすることができます。不動産投資では家賃収入の中でローンの返済や管理費・修繕費などの経費をまかなうのが基本です。支出が少なくなれば毎月手元に残る金額が多くなるため、空室や家賃滞納などのトラブルに備えることができますし、次の物件を購入する際の資金にもなります。

融資審査に通りやすくなる

不動産を購入する際には、仲介手数料や登記費用などさまざまな費用を準備しなくてはなりません。購入時に必要な諸費用の目安は、注文住宅や新築マンションでは物件価格の3~6%、分譲住宅や中古の一戸建て・マンションなどでは物件価格の6~9%とされています。頭金の目安を20%ほどとすると、物件価格の25~30%程度の自己資金が必要ということになります。物件価格が3,000万円だとしたら、単純に計算しても750~900万円です。融資審査では職業や収入などの属性が主な審査対象となりますが、同じ条件であれば十分な自己資金があるという点で融資審査に通る可能性が高まります。

金利上昇に備えられる

低金利が長期継続している現在、変動金利型の不動産投資ローンを選ぶ人がほとんどです。しかしながら、いつ金利が上昇するかわかりません。運用中に金利が上昇すれば返済額に影響し、返済が苦しくなる可能性もあります。そのため、頭金を入れて借入金を少なくすることは金利上昇のリスク対策にもつながります。頭金の額によっては金利優遇を受けられるケースもあるため、金融機関に確認してみるとよいでしょう。

頭金を入れるデメリットは?

頭金を入れることにこれといったデメリットはありませんが、強いてあげるとしたら、十分な頭金を貯めるのにそれなりの期間が必要であるという点です。頭金が準備できるまで待っていたら、なかなか投資をスタートさせることができません。気に入った物件が見つかっても、資金不足がネックとなって見送らざるを得なかったというのは、よく聞かれる話です。

前述のとおり、頭金を入れればそれだけ借入金が少なくなり、月々の返済負担は軽くなります。ただし、頭金を含めた購入費用に手持ちの資金をすべて使ってしまうのは、よい方法とはいえません。購入した物件に入居者がすぐにつくとは限りませんし、すでに入居者がいるオーナーチェンジの物件だったとしても家賃滞納のリスクはあります。家賃収入がなければ自己資金でローンの返済をしなくてはなりませんが、自己資金がゼロではたちまちローンの滞納が始まります。ある程度の手持ち資金を確保したうえで頭金の額を考えるようにしてください。

不動産投資をする際頭金が必要になりつつある

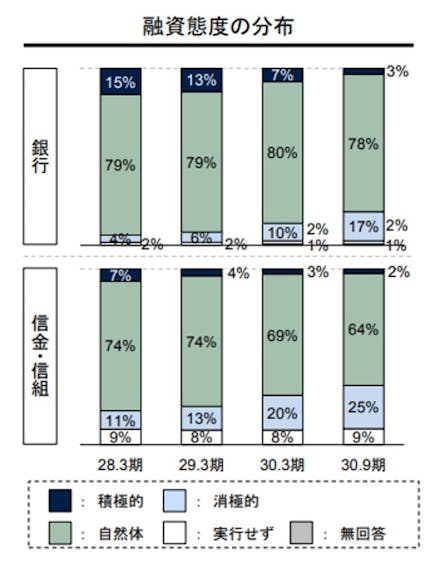

(引用:金融庁 投資用不動産向け融資に関するアンケート調査結果について)

平成 31年3月に金融庁が報告した、投資用不動産向け融資に関するアンケート調査結果を発表しています。115 の銀行、305 の信用金庫・信用組合の物件の購入金額の一部を顧客の自己資金で賄わせているかどうかに関して参照すると、概ね1/3以上の顧客に対して自己資金を求めていると回答した割合は銀行で88%、信金・信組で67%でした。

いずれも過半数以上の金融機関にて自己資金、つまり物件購入時の頭金を要求しています。

頭金が必要になりつつある背景

(出典:金融庁「投資用不動産向け融資に関するアンケート調査結果」)

2018年のスルガ問題以前であれば、アパートやマンション一棟物件でもフルローン、諸費用まで借り入れできるオーバーローンの貸し出しが行われていました。

(出典:金融庁「投資用不動産向け融資に関するアンケート調査結果」)

2018年(平成30年)9月期より融資実行額が半年前と比較しても60%減となっています。アパートやマンション一棟に投資をする場合に関しては、2018年のスルガ問題以後は金融機関の貸し出し姿勢や審査に影響が出ています。結果的に、アパートやマンション一棟に対する融資も一定の頭金が必要になってきているとも言えます。

今でも頭金なしのフルローンで不動産投資は始められる?

頭金を入れず物件価格の全額を借り入れることをフルローンといいます。ひとつ注意したいのが、フルローンは自己資金不足を解消する方法ではないということです。近年、不動産投資に対する銀行の不正融資やローン利用者の虚偽の申請などが相次いで発覚し、融資の審査は厳しくなっています。すでに実績のある投資家でも融資を受けられないケースもあるようです。初めての投資用物件の購入に頭金なしのフルローンを利用するのは難しいかもしれません。

不動産投資をスムーズに始めるには、物件価格の20~30%の頭金を準備して融資を申し込みたいものです。ただし、次のようなケースではフルローンが利用できることもあるようです。

・ 物件の収益性及び資産性が高い

・ 地方銀行、信用金庫、信用組合を利用する

・ 提携している金融機関が多い不動産会社から購入する

・区分マンションで投資を始める

それぞれの理由を説明します。

物件の収益性及び資産性が高い

融資審査には職業・年収・勤続年数・貯蓄額など本人の属性が重視されますが、不動産投資ローンについては投資対象となる物件の価値も審査の対象になります。立地や築年数などから賃貸物件としての需要があり、十分な家賃収入が得られるだろうと判断された場合には、融資を受けられる可能性があります。特に買取再販業者から購入する場合は、頭金0円からの投資が可能となるケースが多いようです。買取再販業者とは、中古物件を買い取り、リフォームやリノベーションを施したうえで販売する業者のことをいいます。リフォームあるいはリノベーションによって設備や内装などが一新され、物件価値が高まることが、審査に有利に働くのかもしれません。

地方銀行、信用金庫、信用組合を利用する

地方銀行、信用金庫、信用組合は地域密着型の金融機関で、エリア内の中小企業や個人事業主への融資に柔軟に対応してくれます。とはいえ、問題なく返済していけるかどうかが重要な審査ポイントになることは、ほかの金融機関と変わりません。根拠のある事業計画やある程度の自己資金は必要です。初めての不動産投資では自己資金が必要でも、借り入れした後に不動産投資家としての実績を積み重ねていけば、フルローンの可能性も出てくるでしょう。

提携している金融機関が多い不動産会社から購入する

提携先が多い不動産会社ほど金融機関から評価されているともいえるため、有利な条件での融資が受けられる可能性があります。フルローンでに申し込みたい旨を不動産会社の担当者に相談し、提携ローンが利用できる金融機関を紹介してもらいましょう。

区分マンションで投資を始める

ワンルームマンションなどの区分マンションで投資をする場合、頭金0円でも投資をすることができます。頭金0円で投資できる多くは、不動産会社が保有している物件を購入する場合に適用されます。

一方、不動産ポータルサイトに載っている物件は個人が保有している物件を不動産会社が仲介するケースが多く、提携ローンを持っていない仲介会社もが多いため、自己資金0円の優遇は受けられません。

目安として物件価格の10〜20%を頭金として求められることが多いため、注意が必要です。

頭金ありとフルローンのシミュレーション

頭金を用意して不動産投資を始めた場合と、フルローンで不動産投資を始めた場合のシミュレーションをしてみましょう。

条件はこちらです。

・物件価格3,000万円

・表面利回り7%

・年間予定賃料210万円

・ローン金利2%

(税金、その他諸費用は簡略化のため未考慮)

頭金を予め用意することで、ローンの残高が少なくなり月々の返済額も小さくなることが特徴です。自己資金の600万円は利回り19.2%のため約6年で自己資金分は回収できる計算になります。

一方でフルローンの場合は頭金を入れていないため自己資金の回収する必要はありません。

今後の不動産投資の戦略にも関わりますが、短期間で規模を拡大していきたい方に取っては自己資金を温存しておいたほうが良いでしょう。

20%程度の自己資金を用意することによって月々の返済額も少なくできるためまずは1棟目、2棟目を手堅く運営していきたいのであれば頭金を用意することも検討しましょう。

不動産投資で賢く融資を受ける方法に関して下記記事にて解説しているので気になる方は合わせてご覧ください。

頭金はいくら入れるべき?

不動産投資をフルローンで行うほうが良いか、頭金を入れて行うべきかは今後の取りうる戦略によって変わってきます。中でも、頭金をいくら入れて不動産投資を行うかは悩ましい問題でしょう。

前提としてお伝えしておきたいのは、頭金が必要になるかならないかは不動産投資ローンの申し込みをした金融機関の審査によって変わるということです。

購入したい物件が1,000万円であろうが、1億円であろうが、金融機関が物件価格まで融資を出してくれるフルローンであればそもそも頭金を入れなくても良いわけです。

頭金の目安を把握しておきたいのであれば、安全に不動産投資を行える水準として物件に対する返済比率(月々の家賃収入からローン返済を引いたもの)から考えることも一つです。

返済比率が40%〜50%以内に収まると、突発的な支出が重なったとしても耐えられる可能性が高いです。もちろん低ければ低いほどリスクは下げられるでしょう。

返済比率をご自分の無理のない範囲まで減らす方法として、頭金を入れることを検討しても良いでしょう。

購入額に対する割合の目安

2018年以降、金融機関の不動産投資に対する融資の引き締めが起こっており主に一棟物件は物件価格の10%〜20%程度の頭金を求めるようになっています。諸費用も物件価格の7%程度かかることから、購入時には物件価格の17%〜27%程度の頭金が必要になってきます。

購入額に対する割合の目安はこちらです。(諸費用7%込)

・物件価格1,000万円の場合:頭金170万円〜270万円

・物件価格1,500万円の場合:頭金255万円〜405万円

・物件価格2,000万円の場合:頭金340万円〜540万円

・物件価格2,500万円の場合:頭金425万円〜675万円

・物件価格3,000万円の場合:頭金510万円〜810万円

・物件価格5,000万円の場合:頭金850万円〜1,350万円

・物件価格10,000万円の場合:頭金1,700万円〜2,700万円

頭金を抑えて不動産投資を行いたい場合は不動産会社が売主の区分マンションであれば提携ローンを利用して頭金を限りなく少なく始めることも可能です。また、一棟物件に関しては非常に難しいですが一部地方銀行で取引実績があることや、収益性と積算評価の出る物件であればフルローンの可能性はあります。

いずれにしても、ポータルサイトに載っているような仲介物件の場合多くは頭金が必要になるので上記の目安をもとにどの物件を狙っていくかを検討すると良いでしょう。

頭金は経費にできる?

不動産投資では経費として計上できる費用項目が多いため、頭金は経費にできるかどうか迷う人もいるでしょう。頭金は物件価格の一部であり、経費には該当しません。物件の購入には頭金や購入時の諸費用など多額の支出が発生します。不動産投資を開始した年に全額を経費計上するのではなく、一定期間に減価償却費として計上していくのが会計上のルールとなっています。固定資産の耐用年数は、種類や構造、利用方法によって税法で規定されています。減価償却費を計算する際には、次の点に注意してください。

・ 減価償却できるのは建物部分の税別価格のみ

・ 中古物件の場合は取得した時点の残存耐用年数を求める

詳しくはこちらの記事を御覧ください。

まとめ 不動産投資をスムーズに始めるために頭金を準備しよう

今回は、不動産投資を行う際の頭金の必要性と用意するメリットについて解説しました。頭金は物件代金の一部を先に支払うもので、不動産投資ローンを利用する場合には物件価格の20~30%の頭金を入れるのが一般的です。頭金の額が多ければそれだけ借入が少なくて済み、ローンの返済負担が軽減できますが、ある程度の手持ち資金を残しておいたほうが安心して賃貸経営を行えます。条件によっては、少額の頭金や頭金なしのフルローンが認められることもありますので、不動産会社や金融機関に交渉してみるとよいでしょう。

最後に、インベースでは、ご自身がいくらまで借り入れできるかを判定するバウチャーサービスを提供しています。

「不動産投資を検討しているが、いくら融資を受けられる?」

「どの不動産会社に相談すればいい?」

こうしたお悩みのある方はこちらからご利用下さい。無料でご利用頂けます。

借り換えを検討されている方はこちらから。国内最低水準1.575%のローンで借り換えできるか、借り換えするメリットがあるかどうかを無料で診断いたします。