借入期間とは?

住宅ローンの申込時には、年収や勤務先、雇用形態などの審査に必要な情報や個人情報に加えて、申込者が希望する借入金額や借入期間などを申込書に記入します。借入金額はいくら借りたいかを申し出るものですが、「借入期間」とは何でしょうか?

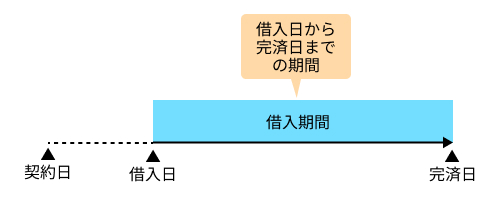

住宅ローンは、借り入れる日(借入日)と完済する日(完済日)を決めて契約する金融商品です。この借入日から完済日までの期間を、借入期間といいます。

借入日から完済日までの期間が借入期間

住宅ローンの借入期間には一定の制約があり、商品によって異なりますが、一般的には次の範囲で決める必要があります。

・1年以上35年以下(最長50年の商品もあり)

・完済時年齢が80歳未満

国土交通省「住宅市場動向調査」(令和5年度)によれば、新築戸建住宅・マンションを購入した人は、借入期間を「35年以上」とした人が最も多く、平均でも28.0~32.7年の住宅ローンを組んでいます。

後述するように、住宅ローンの返済の開始後に借入期間を短くする方法はありますが、延長することは簡単ではありません。手元資金に相当な余裕がある場合や、金利が高い場合を除いて、できるだけ長期間で借りるようにしましょう。

借入期間と混同しやすい言葉との違い

ややこしいことに、各種のローンでは借入期間と似た言葉が使われることがあります。住宅ローン契約の際に意味を間違えることのないように、違いを整理しました。

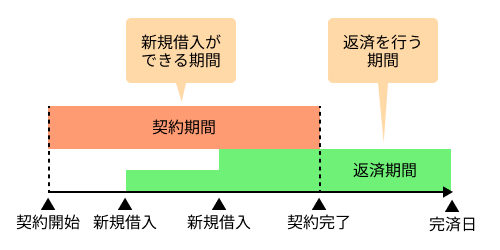

1:契約期間との違い

カードローンで用いられる用語に、「契約期間」という言葉があります。契約期間はカードローン契約が有効な期間のことであり、契約期間中には利用限度額の範囲内で、契約者は自由に何度でも借入を行うことができます。つまり、契約期間とは新たな借入をできる期間のことをさし、借入日から完済日までの期間をさす住宅ローンの借入期間とは大きく意味が異なります。

契約期間と返済期間

カードローンで一般的な契約期間は5年間で、契約者の収入や過去の返済状況などを踏まえた審査を経て、70歳までは自動更新となります。契約期間が終了すると新たな借入はできなくなりますが、返済は続くことに留意が必要です。

2:返済期間との違い

お金を借り入れてから完済するまでの期間のうち、返済を行う期間を「返済期間」といい、これもカードローンでよく用いられる言葉です。

カードローンは、借入時に借入金額が確定する住宅ローンとは異なり、契約期間中は利用限度額までの範囲でさらなる借入を行うことができます。また、カードローンは月々の返済金額が一定になるようにして完済までの期間が決まるため、借入金額が増えれば完済までの期間が延長します。そのため、カードローンでは借入期間という言葉は使わず、返済期間という用語を使うのです。

カードローンでは借入金額が大きくなればなるほど返済期間が延び、利息が大きく増えてしまいます。安易に借入を増やさないように心がけましょう。

3:返済期限との違い

借入金を完済しなければならない日のことを、「返済期限」といいます。住宅ローンの場合は借入期間のうち、最終返済日(完済日)が返済期限に当たりますが、通常はあえて返済期限として明記することはありません。

延滞した場合や、住宅ローンで購入した物件を賃貸に出すなどの契約違反があった場合に、金融機関が期日を定めて一括返済を要求するときなどに、返済期限が設定されることになります。

なお、有価証券の信用取引においても返済期限という用語が使われます。たとえば、信用取引で株を売ったときには後日その株を買い戻す必要があります。この買い戻しまでの期間は株を借りているという位置づけであり、買い戻しまでの期限が返済期限とよばれます。

4:融資期間との違い

住宅ローンや不動産投資ローン、自動車ローンなどの一般的なローンや、事業性の融資などでは、完済日が確定しています。このとき、借入日から完済日までの期間を「融資期間」といいます。つまり、融資期間と借入期間の意味は同じです。

一般的には、融資期間が長くなればなるほど毎月返済額は小さくなるため、手元資金を十分に確保するために、融資期間を長くとるほうが有利です。一方で、融資期間が長くなればなるほど支払う金利は増えていくため、金利が高いローンの場合は注意が必要です。

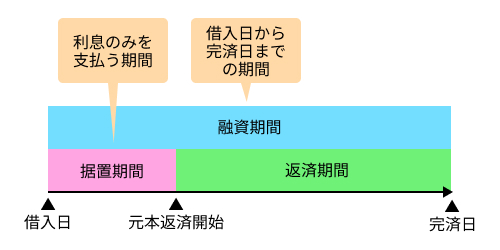

なお、融資期間は、先に説明した返済期間と、次に説明する据置期間を合計したものとなります。

融資期間(借入期間)=据置期間+返済期間

5:据置期間との違い

ローンの契約においては、元本の返済を行う返済期間のほかに、元本の返済を猶予し、利息だけを支払う「据置期間」が設定されることがあります。たとえば、土地を購入して注文住宅を建てる場合には、土地の購入の段階と建物の上棟時・完成時の段階で支払いが生じるため、建物の完成前に住宅ローンを借り入れる必要が生じます。

建物の完成までに、人によっては家賃と住宅ローンの返済が重なる期間が生じることから、一部の金融機関では建物の完成までの6か月程度の期間を据置期間とし、一時的に返済負担を軽減する住宅ローンを提供しています。

なお、据置期間があると返済期間はそのぶん短くなり、返済期間の毎月返済額は増えることには注意が必要です。

借入に伴う返済方法・期間の決め方とポイント

住宅ローンの借入における返済方法と期間の決め方のポイントは何でしょうか? 2つの返済方法からの選び方と、期間の決め方を解説します。

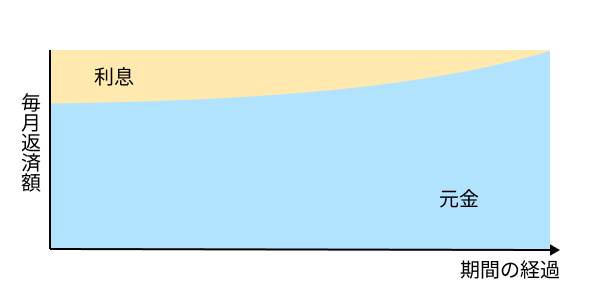

元利均等返済

金利変動がなければ、完済までの元本と利息の合計額が一定になる返済方法を「元利均等返済」といいます。元利均等返済には完済までの計画が立てやすく、審査の際に元金均等返済よりも借入可能額が大きくなるメリットがあるため、基本的には元利均等返済を選ぶのがオススメです。

元利均等返済は返済初期の利息の割合が高い

返済初期は返済額に占める利息の割合が高く、元金均等返済よりもその点はデメリットとされることもありますが、団体信用生命保険(団信)は残りの元本を保障対象としていることから、返済初期の元本の減り方が少ないことは一概に不利とは言えません。

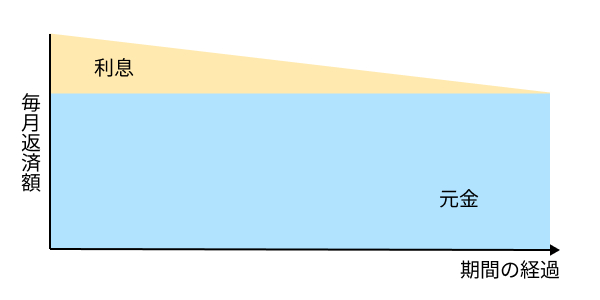

元金均等返済

完済まで、元本(元金)の返済が一定となる返済方法を「元金均等返済」といいます。元金均等返済のメリットは、元利均等返済に比べて元本の返済が早く進むことから、金利の総支払額が少なくなります。低金利の場合は元利均等返済との差は小さいですが、金利が2%を超えるような場合には元金均等返済を選ぶことも考慮してみましょう。

元金均等返済は当初の返済額が大きい

ただし、元金均等返済は当初の返済額が大きくなり、そのぶん借入可能額が減るデメリットもあるため、審査の条件を考えると、借入可能額が年収の6倍以上のときは元利均等返済を選ぶほうがよいでしょう。

借入期間の決め方

住宅ローンの借入期間は、申込み時に希望を記載し、金融機関の審査を経て決定します。住宅ローンを借りたあとに完済までの期間を短縮することはできますが、延長するためには再度審査を受ける必要があり、承認を得るのは難しい場合が多いです。そのため、借入期間はなるべく長くしておくことが鉄則です。

ただし、借入金額は退職時までに返済可能な範囲で借り入れることが重要です。また、どうしても退職時までに完済したい人や心理的に借入金が負担になる人は、無理のない毎月返済額に収まる範囲であれば、借入期間を短縮してもよいでしょう。

借入の返済期間を短縮する方法はある?

すでに説明したように、住宅ローンの返済期間を短縮する方法には主に次の2つの方法があります。

契約時に期間を短く設定する

住宅ローンの借入期間は申込み時に自己申告できるため、35年のローンを組める場合でも、30年や25年を借入期間として住宅ローンを組むことができます。借入額が小さいため借入期間が短くても返済に困るおそれがなく、余剰資金の活用の見込みがない人は、支払う利息を減らすために短期間で借り入れることも一手です。

例えば、1,500万円を金利0.7%で借りたときには、25年返済を選ぶと35年返済よりも毎月返済額は14,239円多くなりますが、総返済額は561,622円少なくなります。

|

返済期間 |

毎月返済額 |

総返済額 |

|

35年 |

40,278円 |

16,916,585円 |

|

25年 |

54,517円 |

16,354,963円 |

繰り上げ返済を行う

ローンの返済中には繰り上げ返済を行うことにより、借入期間を短くすることができます。繰り上げ返済を行うと元本が減り、将来支払う利息も減らすことができるため、繰り上げ返済には利息を圧縮する効果もあります。ただ、低金利の環境下ではこの利息の圧縮効果は小さいので、手元資金は繰り上げ返済せずに、資産運用や将来の支出への備えに回すことも検討しましょう。

なお、返済期間を変更しない代わりに毎月返済額を減らす方法も選べる金融機関もあり、毎月返済額が負担になっている場合はこの方法を選びましょう。

1番おトクな住宅ローンを見つけるなら、モゲチェック

住宅ローンの借入期間を何年に設定するかは、返済計画を立てるうえで非常に重要です。しかし、住宅ローンは高額・長期の借入になるだけに、どのように考えたらよいか不安に思う人も多いのではないでしょうか。

無料で使えるモゲチェックの「住宅ローン診断」を利用すれば、経験豊富な住宅ローンアドバイザーにチャットで相談することができます。1人ひとりの状況に合わせた借入期間の助言を受けてみたい人は、約5分の情報入力で利用可能な「住宅ローン診断」をぜひ試してみてください。

まとめ

住宅ローンの借入期間とは、借入日から完済日までの期間をさす言葉で、住宅ローンの申込時に期間を設定して申し込みます。カードローンなどの他のサービスで用いられる各種の用語にはまぎらわしいものが多いので、正しい意味を整理しておきましょう。

住宅ローンの場合、後から借入期間の延長は難しい一方で、繰り上げ返済を行えば借入期間を短縮できます。また借入期間が長いほうが毎月返済額が減り、審査に有利であることから、申込時には借入可能な最長期間で申し込むのが基本的な考え方です。