金消契約とは?

金消契約(金銭消費貸借契約)とは、金融機関から金銭を消費する目的で借り入れる際に、債務者と金融機関の間で結ばれる重要な契約です。住宅ローンや自動車ローン、教育ローン、カードローンなどのローン商品などの他、キャッシングも金消契約に基づいて取引されています。

金消契約は、金銭の借入金額や金利、借入期間、返済方法などを定めていて、融資の前に契約の場が持たれます。後述するように、電子契約もしくは書面にて契約が結ばれます。また対面での契約だけでなく、非対面であっても契約は可能です。どのような方法で結ばれた契約であってもその効力は同等です。

住宅ローンで必要な理由とは?

住宅ローンでは、高額かつ返済期間が長期にわたる金銭の貸し借りが行われます。そのため、ローンの実行の前には、債権者である金融機関と、債務者である住宅ローン利用者の間で必ず金消契約が締結されます。

金消契約には融資条件が集約されており、融資後のトラブルを予防するために、金融機関と住宅ローン利用者の権利と義務について明示する役割があると考えておけばよいでしょう。返済日や返済回数に関する事項、延滞した場合についても記載されており、万一延滞した場合には金消契約に基づいて遅延損害金の請求がなされます。

住宅ローンにおいて重要な契約であることから、金消契約の締結を不安に思う人もいるのですが、キャッシングやカードローンなどの貸出も金消契約に基づいており、特殊な契約というわけではありません。これらは電子契約かつ非対面での契約が一般的であるため、実感を持っていないままに金消契約を結んだことがある人も多いかもしれません。

金消契約と住宅ローン契約の違いとは?

初めて住宅ローンを組む人のなかには、「住宅ローン契約」という言葉を聞いたことがあるかもしれません。住宅ローン契約とは、住宅ローンの金消契約のことをさしており、この2つの言葉は同義です。

ただし、不動産の売買においては、物件を売却する不動産会社もしくは個人・法人などとの間で売買契約が行われますが、この売買契約とは別物です。売買契約は不動産を売買する関係者の間で期日や金額、条件を決定する契約で、金消契約は金融機関との間で結ばれるお金の貸し借りに関する契約だと覚えておきましょう。

金消契約書に記載される主な条項

金消契約には以下のような項目があり、借り手である住宅ローン利用者と、貸し手である金融機関の約束事項が明記されています。

・融資日:融資を行う日が記載されます。分割実行の場合にはその旨が記載されます。

・借入金額:融資金額が記載されます。

・利息:借入時の金利のほか、変動金利や期間固定金利の場合には利率変更のルールが記載されます。

・返済期日:毎月の返済日、ボーナス返済(半年ごと増額返済)の有無などが記載されます。

・借入金の使途:土地・建物の購入もしくはリフォーム資金など、借入金の使途が記載されます。

・担保:融資が行われる土地・建物が担保となります。

・期限の利益を喪失する事由:金融機関が融資を打ち切り、全額返済を求める条件として、延滞があった場合などが記載されます。保証会社を利用する場合には、保証会社に対する責務も記載されます。

・遅延損害金:返済が遅れた場合の損害金について記載され、住宅ローンの場合は14%程度であることが一般的です。

・繰上返済手数料:繰上返済を行う場合の手数料が記載されます。

住宅ローン手続きにおける金消契約の位置づけと時期

住宅ローンの借入において、金消契約はいつ行われるのでしょうか。

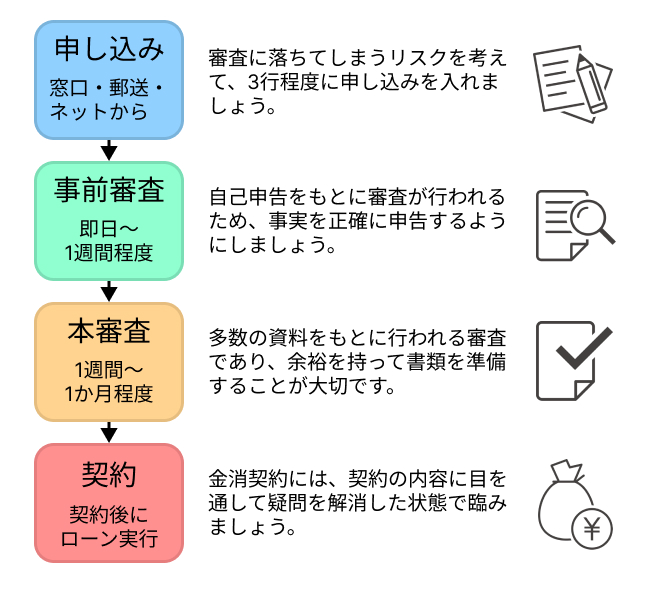

住宅ローンの手続きは下図のように、利用者による申し込みから始まります。その後、金融機関による2回の審査を経て、金消契約を締結し、融資の実行と物件の引き渡しへと進みます。

住宅ローン手続きの流れ

金消契約は住宅ローンを借り入れる手続きにおいて最も重要な契約です。なお、住宅ローンでは、利用者が金消契約を締結した後でも、融資が実行されるまでは融資を取り下げることができます。

申し込みから契約までの具体的な流れ

住宅ローンの申し込みから金消契約を結び、融資の実行、物件の引き渡しにおける流れについて解説していきます。また、その際の代表的な確認事項や注意事項についても確認しておきましょう。

申し込みと金融機関による事前審査

住宅ローンの申し込みは金融機関の店頭またはウェブサイトから行うことができ、近年は自宅からウェブサイトを経由して申し込む人が増えています。多くの場合、申し込みの際に事前審査に必要な情報を自己申告で記入します。以下の資料を準備してから申し込みましょう。一般的に、事前審査にかかる期間は即日から1週間程度です。

□ 源泉徴収票または確定申告書

□ 勤務先の概要がわかる資料

□ 他に借金がある場合はその金額がわかる資料

□ 希望する借入金額と借入期間

宅建士による重要事項説明

事前審査を終えると物件の買付申込を行うことができます。一般的に、物件を購入する際には宅建士(宅地建物取引士)による重要事項説明が行われます。重要事項説明では、物件にかかわる諸事項と取引条件に関する内容が説明されます。また、契約書に誤りがないことも宅建士が確認します。納得するまで説明を受けることが重要です。

□ 対象物件の状態やインフラ、共同住宅の場合には管理方法

□ 対象物件の用途地域や建ぺい率・容積率、接道などの法令上の制限

□ 売買代金、契約時の手付金などの契約条件

□ ローン特約があることとその内容

本審査でチェックされるポイントと落ちる理由

事前審査で承認を得られたら本審査へと進みます。本審査は金融機関が行う最終審査であり、収入や勤務先を裏付ける書類に基づいた審査が行われるほか、物件の担保価値なども審査対象になります。結果が出るまでには1週間~1か月程度の期間が必要です。

□ 本人確認書類(運転免許証など)

□ 勤務先を証明する書類(健康保険証など)

□ 収入を証明する書類(源泉徴収票または確定申告書)

□ 物件関係の書類(販売図面など)

本審査で落ちる主な理由には、完済時年齢、収入の安定性、信用情報の大きく3つがあります。完済時年齢を80歳までとする金融機関が大半であり、申込時の年齢によっては返済期間が短くなってしまい、融資が認められにくくなります。

また、非正規雇用や勤続年数が短い場合、事業収入の変動が激しい個人事業主などの場合は、金融機関は融資に慎重になり、借入希望額に対して返済能力が疑問視されると、審査落ちにつながります。信用情報については、過去の延滞や債務整理の履歴、多重の借入があることが判明すると、それだけでも審査に落ちる要因になります。

金融機関とローン契約者による金消契約

本審査で承認を得られたら、次は金融機関とローン契約者による金消契約へと進みます。対面で契約を行う場合には、平日に金融機関の店舗を訪問することになります。その場での確認だけでは不安なときは、事前にコピーなどを入手しておき、あらかじめ目を通しておくという方法もあります。手続きそのものは1~2時間で終了します。

□ 実印などの持ち物(後述)

□ 借入金額・借入期間・利息・返済方法などに誤りがないこと

売買代金の決済

契約後は融資を受けられる状態になります。売主または仲介業者と日時を調整し、売買を実行します。決済の流れはいくつかのパターンがありますが、一例としては融資を受ける金融機関の口座に事前に自己資金を入れておき、融資金が口座に振り込まれたら、自己資金と合わせて売買代金を売主の銀行口座に振り込みます。売買代金の着金の確認が取れたところで、所有権の移転の手続きを行い、売買が完了します。

□ 身分証明書

□ 実印と印鑑証明

□ 自己資金がある場合にはその準備

□ 鍵や必要書類一式の受取

金消契約当日の流れ・持ち物・服装

金消契約を対面で行う場合には、金融機関と日程を調整のうえ、店舗で契約を行います。本人確認書類にて本人確認を行ったあと、担当者から一通りの説明を受けます。書面による契約の場合には収入印紙が必要です。

金消契約の際の持ち物は金融機関に指定されますが、主に以下のものが必要です。

・実印:書面の場合は契約書に押印します。

・印鑑証明:実印を証明する書類です。

・本人確認書類:運転免許証などを持参します。

・住民票:現住所の住民票を取得しておきましょう。

・売買契約書:売買の内容を確認するために持参します。

・収入印紙:書面による契約の場合は必要になります。

印紙税の金額は後ほど詳しく紹介しますが、融資金額によって2,000円から10万円までの幅があります。

なお、当日の所要時間は1~2時間程度ですが、近年はオンラインでの申し込みや審査が多いことから、契約時に初めて店舗に行く場合も多くなりました。集合時刻に遅れないように、店舗までの道のりを確認しておきましょう。

服装は自由であり、どのような服装で行っても融資に影響することはありません。

金消契約書で確認すべき重要条項と審査のポイント

住宅ローンの審査においては、年間の額面収入に対して返済額が占める割合(返済比率)が重要です。また、収入があっても個人事業主や非正規雇用の場合には、審査においては厳しく見られます。借入金額や金利が希望に届かないことがあるだけでなく、審査に落ちる原因にもなります。健康問題で団信に加入できない人や、過去に延滞歴がある人も厳しいでしょう。

そのようなハードルを乗り越えて、無事に本審査で承認を得られた場合には金消契約へと進みます。金消契約書には次のような項目が記載されています。

・融資日

・借入金額

・利息

・返済期日

・返済方法

・借入金の使途

・担保

・期限の利益を喪失する事由

・遅延損害金

・繰上返済手数料

ここでは、これらの条項の中で契約時に特に注意して確認すべき重要な条項について説明します。

借入・返済条件の確認事項

金消契約書はそれぞれの金融機関がフォーマットを持っているため、記載内容は概ね共通しているものの、記載方法は金融機関によって異なります。契約時には全体を詳しくチェックする必要がありますが、契約者によって内容が変わり得る以下の項目は特に注意が必要です。なお、契約書自体には金額を明記せずに、借入金額や利息は別の書類や規定などを参照させることもあるため、不安に思うところがあれば、契約する前に担当者に確認しましょう。

・借入金額:融資金額が適切か

・利息:変動金利・固定金利について選択した金利タイプに関する記載が正しいか

・返済期日:借入期間が正しいか、またボーナス返済の有無とその内容が正しいか

金消契約で失敗しないための注意点

一般の人が日常生活で金消契約書に目を通す機会はほとんどありません。慣れない金消契約で失敗しないためには、時間をかけて契約書の内容を確認し、印紙税についても規定を確認しておきましょう。

また、融資後は契約に基づいて返済する義務があります。義務をきちんと履行できるような準備も大切です。

契約書で特に確認すべき5つの重要項目

金消契約書は住宅ローン利用者と金融機関の責任を明示する文書であるため、その内容は多岐にわたります。難しいからといってきちんと読まずにサインしてしまうと、想定と異なる契約を結んでしまうおそれがあります。できる限り事前にコピーを入手し、理解できないところがあれば、正しく理解できるまで問い合わせましょう。金融機関の担当者は丁寧に教えてくれますので、遠慮せずに尋ねることがポイントです。

特に確認すべき重要項目は次の5つです。

・借入額:借り入れたい金額と一致しているか

・金利:金利タイプと適用金利は正しいか

・返済期間:希望する期間と一致しているか

・諸費用:選択した諸費用のタイプと一致していて、金額が正しいか

・団信:選択した団信が付帯しているか

住宅ローンの融資・返済は金消契約に基づいて行われることから、誤りがあるまま契約を進めてしまうと想定外の条件での借り入れになってしまうおそれがあります。トラブルを防ぐためにも徹底的に確認しましょう。

書面契約で必要な印紙税とは?金額一覧も解説

書面で契約する場合には、対面か非対面かにかかわらず、借入金額(契約金額)に応じて印紙税という税金がかかります。印紙税はどの金融機関での契約でも同額です。

|

借入金額(契約金額) |

印紙代 |

|

100万円超~500万円 |

2,000円 |

|

500万円超~1,000万円 |

10,000円 |

|

1,000万円超~5,000万円 |

20,000円 |

|

5,000万円超~1億円 |

60,000円 |

|

1億円超~5億円 |

100,000円 |

電子契約の場合は印紙税はかかりませんので、電子契約に対応している金融機関の場合には、電子契約の活用も考慮しましょう。ただし、電子契約の場合は別途手数料を設けている金融機関もあり、その点には留意する必要があります。電子契約の手数料がかかる場合でも、印紙税と比較して同額もしくは安く設定されている金融機関がほとんどです。また、電子契約には書類への実印の押印が不要といったメリットもあり、総合的には電子契約のほうが利便性が高いと言えます。

口座への入金を忘れない

売買のタイミングによっては金消契約の締結から融資実行までは1か月程度の期間が空くことも珍しくありません。一般に融資実行日は売買を実行する期日と揃えます。物件価格の全額をローンで賄う場合以外は、手付金を除く残代金を、必ず銀行口座に入れておくようにしましょう。売買や融資の実行は当日の午前中に行われることが多いため、その前営業日までに入金をしておくように心がけましょう。

なお、事務手数料や保証料は融資金額から差し引かれて銀行口座に振り込まれます。物件売買の決済のためには、これらの諸費用の分も銀行口座に資金を入れておかなければなりません。

また、融資実行後には返済が始まります。入居直後に多忙となり、口座への入金を忘れてしまうことで延滞を起こし、いきなり契約違反となってしまっては大変なことになります。返済口座には事前に余裕をもって資金を入れておくことが大切です。他の金融機関からの自動振替に対応している場合には、事故を防ぐためにも積極的に利用することがおすすめです。

1番おトクな住宅ローンを見つけるなら、モゲチェック

モゲチェックの住宅ローン比較サービス「住宅ローン診断」は、これまでに蓄積した審査結果をもとに、各金融機関からの融資承認確率を算出し、あなたにピッタリの住宅ローンをご提案いたします! 利用は完全無料で、必要な情報入力は約5分。

「住宅ローン診断」の後には、専門の住宅ローンアドバイザーに審査の流れや金消契約での疑問などをチャットで相談することもできます。

よくある質問(FAQ)

金消契約で審査に落ちることはありますか?

金消契約は本審査の承認後に結ばれるもので、金消契約は審査の過程ではないことから、基本的には金消契約そのものによって審査に影響が及ぶことはありません。

しかし、融資実行日までに延滞を起こすなどの信用情報の変化、転職や退職といった収入の状況の変化、健康状態の急激な変化、物件に瑕疵や法令違反が見つかるなどの問題が判明した場合には、再審査が必要となり、金消契約後に承認が取り消される可能性があります。

契約書の内容は後から変更できますか?

一度締結した金消契約の内容を後から変更することは困難です。ただし、融資金額を減額する変更や、融資の取り消しは融資実行時まで可能です。

返済中には、金融機関の規定に基づいて、繰上返済を行うことで返済期間を短縮したり、将来の毎月返済額の負担を減らしたりすることができます。また、固定金利と変動金利の間での金利タイプの変更も行うことができます。ただし、これらの変更には最大で数万円程度の条件変更手数料がかかることがある点には留意しましょう。

まとめ

金消契約(金銭消費貸借契約)は、住宅ローン利用者と金融機関の間で締結される重要な契約です。この金消契約に基づいて金融機関は融資を行い、また住宅ローン利用者は返済を行う必要があります。

金消契約は本審査で承認を得られたあと、融資の実行までに行われます。日常生活で契約書を読む機会がない人も、金融機関の担当者などに質問しながら内容の理解に努めて、契約内容に不明点を残さないようにしましょう。